Luca Marotta

La società “S.S.C. Napoli S.p.A.” ha chiuso il bilancio 2014/15

con una perdita di 13.074.596 Euro; mentre l’esercizio precedente si era chiuso

con un utile netto di 20.217.304 Euro.

La mancata partecipazione alla Champions League 2014/15, a

causa dell’eliminazione ai play-off da parte dell’Athletic Club de Bilbao, ha

avuto l’effetto del venir meno di ricavi molto importanti. A quanto detto sopra

si è aggiunto il crollo delle plusvalenze. Il tutto ha certamente influito sul risultato

d’esercizio negativo. Nel 2013/14, il conseguimento dell’utile di esercizio è

stato possibile grazie soprattutto alla mega-plusvalenza record derivante dalla

cessione di Cavani al Paris Saint Germain.

Nella Relazione sulla Gestione al bilancio 2013/14, gli

Amministratori avevano già evidenziato che per il 2014/15, causa la mancata

partecipazione alla Champions League e all’imprevedibilità del fenomeno delle

plusvalenze, si sarebbe potuto conseguire un risultato finale diverso dal trend

dei risultati degli ultimi esercizi.

La perdita 2014/15 potrebbe essere spiegata anche con il

problema della crescita dimensionale del club. Gli investimenti nella rosa calciatori

generano dei costi rigidi nel breve termine, come ingaggi e ammortamenti, che

necessitano di fonti di ricavo adeguate. L’insuccesso sportivo dovuto

all’eliminazione da parte dell’Athletic Club de Bilbao potrebbe essere

individuato come la causa principale della perdita. Ovviamente, il problema

della crescita dimensionale del Napoli passa anche dal problema della mancanza

di infrastrutture sportive di proprietà, che, invece, caratterizzano, molti

grandi club europei.

Il crollo delle plusvalenze ha certamente influito

notevolmente sia sul valore della produzione che sul risultato dell’esercizio. Le

Plusvalenze da cessione diritti pluriennali calciatori sono state pari a

11.885.912 Euro, nel 2013-2014 erano pari a 69.389.422 Euro, nel 2012-2013

erano pari a 31.633.702 Euro. La

plusvalenza di Cavani, realizzata nel 2013-2014, è stata pari a € 64.399.084 e

rappresentava da sola il 27,2% del valore della produzione record del 2013-2014,

pari a € 237.034.664.

La strategia del Napoli negli ultimi sei anni ha

privilegiato l’investimento in calciatori trascurando l’investimento in

infrastrutture sportive, basti pensare alla cifra investita in calciatori che è

stata di € 301,6 milioni.

La continuità

aziendale.

La continuità aziendale deve intendersi come attitudine

dell’azienda a durare nel tempo o anche come la capacità di poter far fronte e

quindi di onorare impegni finanziari nel futuro, ed è uno dei punti cardine del

Regolamento UEFA sul Fair Play Finanziario.

Gli amministratori hanno redatto il bilancio in base al

principio della continuità aziendale. La Società di Revisione Baker Tilly

Revisa S.p.A. ha certificato il bilancio e non ha mosso alcun rilievo al

riguardo. Per quanto riguarda la verifica del presupposto della continuità

aziendale, nella Relazione del Collegio Sindacale è scritto che l’operato della

direzione è stato adeguato e “non foriero di criticità in un ragionevole orizzonte

temporale di riferimento”.

Secondo il Collegio Sindacale la perdita di esercizio non

pregiudica la solvibilità e la continuità aziendale, né impone, alla luce della

consistenza del Patrimonio Netto, il ricorso ad alcuno dei provvedimenti di cui

all’articolo 2446 del codice civile.

Rapporti infragruppo

e parti correlate.

Il Collegio Sindacale ha scritto che le operazioni

infragruppo e con parti correlate sono state giudicate congrue e rispondenti

all’interesse della Società. Nel bilancio è

ribadito che le operazioni poste in essere con le citate Società del Gruppo di

appartenenza sono state concluse in base a normali condizioni di mercato.

Dal punto di vista economico, tali rapporti hanno generato

un saldo negativo per € 357.507. La Filmauro Srl ha riaddebitato commissioni

fideiussorie per € 107.952, altri servizi per € 98.315 ed ha percepito

“Management fee” per € 110.000, poiché, relativamente all’area gestionale

amministrazione e finanza, il Napoli si avvale delle prestazioni lavorative di

alcuni dirigenti della capogruppo sulla base di un contratto di “management

fee”.

La Filmauro srl ha invece pagato sponsorizzazioni per € 75.000.

Nel complesso il rapporto con la Filmauro Srl ha generato un saldo negativo per

€ 182.724.

L’outsourcing dei servizi amministrativi ha generato costi

per circa € 182 mila, di cui € 157.989 (€ 160 mila nel 2013/14) da parte di

Auro servizi srl ed € 24.118 da parte di Cineservices srl, poiché relativamente

agli adempimenti amministrativi, fiscali e di gestione del personale, la società si avvale delle

prestazioni fornite dalle società Auro Servizi S.r.l. e Cineservices S.r.l.,

controllate dalla Filmauro S.r.l. rispettivamente al 99% e 60%.

Dal punto di vista finanziario, il saldo crediti e debiti

complessivo con parti correlate è a credito per € 1.070.218. La maggior parte

deriva dal rapporto con la controllante per via dell’adesione al consolidato

fiscale.

Il saldo tra crediti e debiti complessivo verso Filmauro Srl

è positivo per € 1.719.551. Esistono crediti da consolidato fiscale per € 6.897.129

e debiti per finanziamenti infruttiferi soci per € 10.083.216 oltre ai Debiti

da Consolidato Iva per € 4.456.916.

La struttura

dell’attivo.

Il totale dell’attivo diminuisce a € 183,8 milioni da € 215,7

milioni. Il 33,9% delle attività è costituito da immobilizzazioni. Le

immobilizzazioni materiali sono trascurabili, essendo pari a € 426 mila (€ 413

mila nel 2013/14), e non includono infrastrutture sportive.

Tra le immobilizzazioni immateriali è esposto l’avviamento

per un valore contabile netto di € 153.846 (€ 307.692 nel 2013/14), con un

costo storico di 19,5 milioni. L’avviamento è stato iscritto, con il consenso

del Collegio Sindacale, per l’ammontare effettivamente pagato a tale titolo

nell’ambito dell’acquisto del ramo d’azienda dal fallimento della S.S. Calcio

Napoli S.p.A. Il costo è stato ammortizzato considerando un periodo di recupero

pari a dieci anni.

La voce “Concessioni, licenze, marchi e diritti simili”,

compresa tra le immobilizzazioni immateriali, ammonta a € 104.360 (€ 208.682 nel

2013/14), con un costo storico di € 13.172.768 e riguarda l’acquisto dei marchi

sociali, della denominazione e altri segni distintivi, dei trofei ed agli oneri

accessori che hanno caratterizzato l’acquisto del ramo d’azienda dal fallimento

della S.S. Calcio Napoli S.p.A. nonché all’acquisto di licenze d’uso di

software standardizzato.

L’attivo circolante rappresenta circa il 66,1% dell’attivo e

le notevoli disponibilità liquide, pari a € 49,95 milioni (€ 42,2 milioni nel 2013/14),

incidono per il 27,2% sul totale dell’attivo. La parte non corrente dell’attivo

circolante è di circa € 13,8 milioni (€ 29,4 milioni nel 2013/14), pertanto il

capitale circolante netto è positivo per circa € 38 milioni (€ 18,9 milioni nel

2013/14).

I crediti verso la controllante, pari a € 10.210.326.

comprendono quanto richiesto a seguito di istanza di rimborso IRES per €

2.711.227; i crediti rinvenienti dalla miglior stima della perdita fiscale per

€ 4.524.008; il credito rinveniente dal trasferimento della perdita fiscale del

precedente esercizio per € 2.780.887 e i crediti derivanti da trasferimento

delle ritenute d’acconto subite pari a € 52.048

Il Valore della Rosa.

I diritti pluriennali alle prestazioni dei calciatori sono

pari a € 61,15 milioni (€ 81,1 milioni

nel 2013/14). Il decremento di € 20 milioni è dovuto a investimenti per € 35,38

milioni, a cessioni per un valore contabile residuo di € 5,5 milioni,

ammortamenti per € 49,79 milioni (€ 59,3 milioni nel 2013/14).

Negli ultimi 6 anni risultano investimenti complessivi

nell’acquisto di calciatori per € 301,6 milioni. Trattasi di un importo

notevole, pari all’investimento in uno stadio di dimensioni pari all’Allianz Arena,

per avere un’idea approssimativa.

Nel bilancio della S.S.C. Napoli S.p.A., a partire dall’esercizio

chiuso al 30 giugno 2008, i diritti pluriennali alle prestazioni dei calciatori

sono ammortizzati “a quote decrescenti”. Pertanto la maggior parte

dell’ammortamento è concentrato nel cosiddetto “periodo protetto”, che ha una

durata di due anni per i calciatori acquistati con 28 anni compiuti, e di tre

anni per i calciatori con meno di 28 anni all’atto della sottoscrizione del

contratto. L’ammortamento “a quote decrescenti” permette di limitare

l’esposizione in bilancio di ingenti minusvalenze, successivamente al termine

del “periodo protetto”.

Tra gli acquisti effettuati nel 2014/15 spiccano: Gabbiadini

(Sampdoria) per € 12.500.000; De Guzman (Villareal) per € 7.000.000; David

Lopez Silva (RCD Espanyol) per € 5.250.000; Valdifiori (Empoli) per € 5.600.000

e Reina (Bayern) per € 2.500.000.

Valdifiori e Reina risultano in organico dal giugno 2015 e perciò

non sono stati ammortizzati.

Tra le cessioni spiccano: Fernandez (Swansea) per € 9.900.000;

Dzemaili (Galatasaray) per € 2.350.000, e Brhrami per € 2.919.150.

Al 30 giugno 2015 il calciatore col valore contabile residuo

più elevato risulta Higuain Gonzalo Gerardo per € 11.100.000.

Dopo il 30/06/2015, il Napoli ha ceduto dei calciatori per

un corrispettivo complessivo pari ad Euro 11,3 milioni, realizzando una

plusvalenza complessiva pari a Euro 10 milioni. Si è proceduto ad effettuare

cessioni temporanee di calciatori per un importo pari ad Euro 0,8 milioni.

Sul fronte acquisizioni, il Napoli ha acquistato calciatori

per un importo pari ad Euro 27,4 milioni, considerando anche Reina e Valdifiori

l’importo investito per il 2015/16 sale a circa 36 milioni.

Il Patrimonio Netto.

Il Patrimonio Netto è positivo e ammonta a € 59,2 milioni (€

72,3 milioni nel 2013/14). Rispetto al 30 giugno 2014, risulta in diminuzione a

causa della perdita dell’esercizio, che l’Assemblea ha deciso di coprire con la

riserva ex art. 4 L .

586/1996 per € 7.181.560 e per la parte residua con la Riserva Volontaria di

utili per € 5.893.035,91.

Il Patrimonio Netto, essendo non negativo è conforme a

quanto richiesto dal Regolamento UEFA sul Fair Play Finanziario.

I mezzi propri finanziano il 32,2% del totale delle attività,

ma risultano di poco inferiori al valore netto dei diritti pluriennali, poiché

il rapporto tra mezzi propri e diritti pluriennali è pari al 96,9%.

La struttura delle Passività.

Rispetto ad altri bilanci di squadre di calcio, quello del

Napoli si differenzia per il fatto che espone la voce ratei e risconti passivi

con un importo nullo (€ 48.116 nel 2013/14). Tuttavia, tra i debiti nella voce

acconti, pari a € 2.055.068 (€ 298.507 nel 2013/14), sono evidenziate le

fatturazioni anticipate di proventi la cui competenza economica ricade negli

esercizi successivi.

Il totale dei debiti è pari a € 109,1 milioni (€ 126,6

milioni nel 2013/14) e risulta in diminuzione del 13,8%.

L’importo maggiore riguarda i debiti verso Enti Settore

Specifico per € 71,9 milioni (€ 83,6 milioni nel 2013/14). Da sottolineare

l’assenza di debiti bancari. Come debiti finanziari esistono solo debiti verso

soci per finanziamenti infruttiferi per € 3,9 milioni. I debiti verso la

controllante pari a € 4,58 milioni (€ 2,1 milioni nel 2013/14), riguardano per

Euro 4.456.916 debiti verso Filmauro per IVA di Gruppo e per Euro 122.638

debiti commerciali.

I debiti verso fornitori aumentano da € 9,69 milioni a € 10,3

milioni. L’importo di Euro 793.681, riguarda debiti verso società controllate

da Filmauro S.r.l..

Il residuo debito complessivo verso gli Agenti, comprensivo

degli importi maturati e non corrisposti delle stagioni precedenti, è pari ad

Euro 3.141.884.

I debiti finanziano circa il 59,3% dell’attivo.

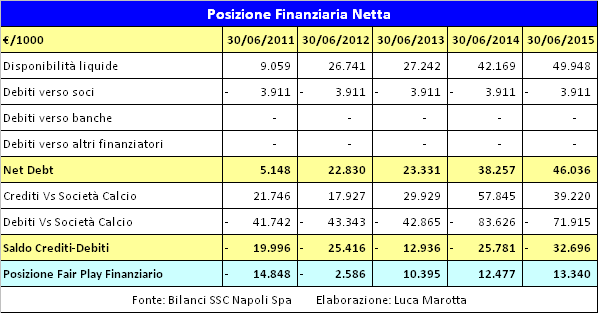

Utilizzando il criterio del Fair Play Finanziario, alla

posizione finanziaria netta che è positiva, bisogna aggiungere il saldo tra

crediti e debiti con i club.

La posizione finanziaria netta è positiva per € 46 milioni (€

38,26 milioni nel 2013/14), poiché le disponibilità liquide ammontano a € 49,94

milioni (€ 42,2 milioni nel 2013/14) e l’unico debito finanziario è un

finanziamento soci di € 3,9 milioni.

I crediti verso Enti settore specifico ammontano a € 39,2

milioni (€ 57,8 milioni nel 2013/14). Il credito maggiore riguarda Cavani (PSG)

per € 22.575.000 e Fernandez (Swansea) per € 5.500.00. Risulterebbe un credito

verso la Sampdoria per Gabbiadini di € 4.687.500.

I debiti verso Enti

settore specifico ammontano a € 71,9 milioni (€ 83,6 milioni nel 2013/14). I

debiti principali, al 30.06.2015, riguardano: Higuain per € 17.575.000 col Real

Madrid; Gabbiadini con la Sampdoria per € 9.375.000; Valdifiori con l’Empoli

per € 5.600.000; Albiol col Real Madrid per € 5.200.000; Kalidou Kulibaly col

Genk per € 5.092.000; De Guzman col Villareal per € 3.650.000; David Lopez

Silva con l’Espanyol per € 3.325.000; Callejon col Real Madrid per € 2.900.000

e Reina col Bayern per € 2.375.000.

In sintesi, la posizione finanziaria netta è conforme a

quanto auspicato dal regolamento UEFA sul Fair Play Finanziario.

I Debiti con

dipendenti, fisco ed Enti Previdenziali.

I debiti verso il personale ammontano a circa € 12,2 milioni

(€ 13,1 milioni nel 2013/14) e risultano in diminuzione di € 900 mila. Essi

rappresentano circa il 14,3% del costo del personale.

I debiti per imposte differite iscritti tra i fondi rischi

sono pari a circa € 14 milioni e rappresentano un debito tributario per

“fiscalità latente” per differimento delle imposte dovute sulle plusvalenze

realizzate.

I debiti tributari ammontano a € 3.533.509, di cui €

2.611.001 per ritenute d’acconto su retribuzioni di lavoro dipendente.

Gli amministratori hanno dichiarato che alla data di

predisposizione del bilancio il Napoli non aveva debiti scaduti di natura

tributaria e alla data di redazione della Relazione sulla Gestione non

esistevano contenziosi di natura tributaria o di altro genere non definiti.

Anche per i debiti verso Istituti previdenziali, pari a €

281.346, gli Amministratori hanno scritto che “non si segnalano debiti scaduti

e non pagati”.

Il Rendiconto Finanziario.

L’incremento di disponibilità liquide è stato pari a € 7.778.908.

Tale incremento è stato determinato da flussi di cassa della gestione corrente

positivi per € 36.275.870 e da flussi di cassa

generati dalla gestione degli investimenti che hanno assorbito € 28.496.962.

Tra i flussi di cassa della gestione corrente risulta che

l’autofinanziamento economico ha generato flussi per € 34.813.939 e la

variazione nelle attività e passività correnti ha generato flussi per €

1.461.931. Sull’attività di investimento ha influito l’incremento netto dei

diritti pluriennali prestazioni calciatori per € 28.071.823.

Il Cash Flow Scontato è utilizzato nelle valutazioni delle

aziende. Nel caso del Napoli, perché si abbia un cash flow positivo, sembra

necessario, come in effetti si è verificato, la presenza tra i proventi

positivi di reddito dei ricavi da Champions League e/o delle plusvalenze.

Ipotizzare la presenza di ricavi da Champions League negli

esercizi futuri potrebbe far oscillare la valutazione della società.

La Gestione

Economica.

I costi della produzione sono maggiori rispetto al valore

della produzione, determinando una differenza negativa per € 21,6 milioni.

Il valore della produzione, comprensivo delle plusvalenze,

diminuisce del 39,5%, da € 237 milioni ad € 143,4 milioni; mentre i costi della

produzione diminuiscono in misura meno che proporzionale del 18,8% da € 203,2

milioni ad € 165 milioni.

In sintesi il Napoli, nel 2014/15, ha speso più di quanto abbia

guadagnato, forse perché, dal 2012-2013 ha adeguato il livello di alcuni costi al

valore della produzione e non al valore del fatturato netto. Il grafico mostra

come l’evoluzione dei costi, soprattutto dal 2012/13, si sia adeguata

all’evoluzione del valore della produzione e non a quella del fatturato netto.

Tuttavia, per competere ad un certo livello, alcuni costi, come quelli del

personale, diventano “rigidi”, almeno nel breve termine.

Il tasso di crescita annuale composto (CAGR) del valore

della produzione, calcolato dal 30 giugno 2005, è del 26,1%, ciò significa che

il valore della produzione dal 2005 è cresciuto in media del 26,1% circa

all’anno. Tuttavia il CAGR del valore della produzione negli ultimi 5 anni è

stato del 1,8%.

I costi della produzione, pari a € 165 milioni (€ 203,2

milioni nel 2013/14), rispetto all’anno precedente, diminuiscono del 18,8%. Il

tasso di crescita annuale composto (CAGR), dei costi della produzione, calcolato

dal 30 giugno 2005 è del 22,6%, mentre negli ultimi 5 anni è del 7,35%.

I Ricavi.

Il fatturato netto, con esclusione dei proventi rivenienti

dalla cessione a titolo definitivo e temporanea dei calciatori, rappresenta l’ 87,7%

del valore della produzione, mentre le plusvalenze e i ricavi da cessione

temporanea calciatori rappresentano il 12,3% del valore della produzione.

I Ricavi da gare diminuiscono da € 21,6 milioni a € 14,1

milioni, registrando un decremento di 7,4 milioni di Euro, pari al 34,5%.

L’incidenza di tale voce sul valore della produzione e pari al 9,9%.

Tale voce comprende i Ricavi da gare prima squadra in casa

per € 9.697.899 (€ 15.038.318 nel 2013/14) e abbonamenti per € 3.481.105 (€

5.329.606 nel 2013/14). In particolare, gli incassi da botteghino per le gare

di campionato sono diminuiti del 17,4%, da € 6,86 milioni a € 5,66 milioni. I

ricavi per le gare di Coppa Italia sono diminuiti da € 1.549.955 a € 789.185.

Anche la percentuale spettante per le gare di Coppa Italia è diminuita da € 1.191.308 a € 189.137.

Le gare relative alle competizioni europee hanno apportato

incassi per € 3.238.859 (€ 5.619.468 nel 2013/14). La capacità dello stadio San

Paolo, ai fini dell’agibilità dell’impianto, è pari a 60.240 posti a sedere. L’anno

2011-2012 i ricavi da gare toccarono la cifra più alta negli ultimi 5 anni,

pari a 25,1 milioni di Euro.

Per l’esercizio 2015/16, la campagna abbonamenti ha registrato

la sottoscrizione di un numero complessivo di tessere di oltre 6 mila unità

(8.429 unità nella stagione 2014/2015) con un decremento rispetto alla stagione

2014/15.

I ricavi commerciali hanno registrato una flessione del 5,76%,

passando da € 29,9 milioni a € 28,25 milioni. Essi incidono per il 18,6% sul

valore della produzione.

I proventi da sponsorizzazioni ammontano a € 20.600.776 (€

21.033.700, nel 2013/14), registrano una diminuzione di € 432 mila. Gli Sponsor

ufficiali hanno contribuito con € 5.760.000 (€ 6.020.000 nel 2013/14). Il

contributo dello Sponsor tecnico diminuisce da € 1.901.132 a € 1.566.949.

Gli Sponsor istituzionali hanno contribuito con € 6,57 milioni (€ 6,28 milioni,

nel 2013/14), i Partner commerciali con € 3,64 milioni e le Altre

sponsorizzazioni con € 3,06 milioni.

Gli altri proventi pubblicitari ammontano a € 284.470 (€

431.469 nel 2013/14) e si riferiscono a

ricavi derivanti dalla vendita di spazi pubblicitari posizionati all’interno di

prodotti editoriali e multimediali commercializzati nell’esercizio.

Nel bilancio 2014/15, i Proventi commerciali e royalties diminuiscono

di 1.147.907 Euro, passando da € 8.519.483 a € 7.371.576. In particolare i

proventi da licensing diminuiiscono da € 5.711.051 a € 5.288.407.

Tale voce si riferisce a ricavi prodotti dallo sfruttamento del marchio “SSC

Napoli”. I Proventi da merchandising risultano pari a € 1.761.497 (€ 2.370.055

nel 2013/14).

La voce “Proventi vari” ammonta a € 628.600 (€ 2.494.000 nel 2013/14) e riguarda i proventi radiofonici

per € 300 mila e i proventi da sfruttamento dei diritti d'immagine per €

328.600 (€ 2.244.000 nel 2013/14).

I Proventi da cessioni diritti radiotelevisivi risultano

pari a € 77.137.624, mentre nell’esercizio precedente erano pari a €

104.934.840. L’incidenza sul valore della produzione è del 53,8%. Mentre i

diritti TV nazionali sono aumentati da € 58.077.441 a € 58.961.361,

quelli relativi alle competizioni UEFA diminuiscono da € 40.198.392 a € 12.327.444, a causa

della mancata partecipazione ai gironi della UEFA Champions League. I diritti

Tv per le amichevoli hanno fruttato € 1.995.819 (€ 1.992.991 nel 2013/14). Gli altri proventi TV ammontano

a € 4.653.000 (€ 4.666.016 nel 2013/14).

La dipendenza del fatturato netto dai diritti TV è del 62%.

Il Player Trading.

Nel corso degli anni il Napoli, ad eccezione del 2013-2014, non

è riuscito a coprire con le plusvalenze il costo annuale dei cartellini dei

calciatori, rappresentato dagli ammortamenti. Nel 2014/15 la gestione del

Player Trading è risultata negativa per € 41,7 milioni. Nel 2013-2014, grazie

alla plusvalenza di Cavani, la gestione del Player Trading è risultata positiva

per € 3,9 milioni.

Le Plusvalenze da cessione diritti pluriennali calciatori

ammontano a € 11.885.912 (€ 69.389.422 nel

2013/14), determinate da un valore di cessione pari a 15.267.650 ed un valore

contabile netto di 3.371.738. Tali proventi incidono solo per l’ 8,3% sul

valore della produzione. La plusvalenza più elevata è stata di Euro 9.341.744

ed ha riguardato la cessione di Fernandez.

I Ricavi da cessione temporanea prestazioni calciatori hanno

contribuito con € 2.250.000 (€ 2.178.863 nel 2013/14). Il prestito di Vargas Eduardo al

Queens Park Rangers ha fruttato € 1.000.000; il prestito di El Kaddouri al

Torino ha comportato ricavi per € 1.250.000.

La voce relativa agli ammortamenti dei diritti alle

prestazioni sportive pluriennali dei calciatori ammonta a € 49.797.563, mentre

nel precedente esercizio era pari a € 59.309.111, evidenziando un decremento

del 16%. Tuttavia rispetto al 2012-13, risultano comunque in notevole aumento,

poiché erano pari a € 35.633.137.

Sono state effettuate svalutazioni per € 269.000 riguardanti:

Britos.

Il Napoli ha speso € 1.319.000 (€ 3.693.000 nel 2013/14) per

il prestito di calciatori e ha realizzato minusvalenze per € 139.055 (€

1.693.239 nel 2013/14). La minusvalenza ha riguardato Rosati.

Gli altri oneri da gestione calciatori diminuiscono da € 4,1

milioni a € 394 mila.

I proventi da compartecipazioni pari a € 1.420.000 (€ 1.088.000

nel 2013/14), l’importo maggiore riguarda Frello Filho J. Luiz per € 1.000.000.

Gli oneri da compartecipazione sono pari a € 370.000 (€ 25.000

nel 2013/14), tra cui Luperto.

I Costi.

I costi del personale è diminuito solo del 4,5%, da € 89.159.806 a € 85.153.193.

Il totale dei compensi corrisposti ai tesserati è pari a circa il 98% del

totale dei compensi corrisposti al personale dipendente, come nel 2013/14. La

voce salari e stipendi del personale tesserato è diminuita di € 4.079.950, da €

82,38 milioni a € 78,35 milioni. I compensi contrattuali allenatori aumentano

da € 8.648.057 ad € 9.143.588 ed incidono per l’11,5% sul totale dei compensi

corrisposti al personale dipendente. In tale voce dovrebbe essere compreso il

costo di Benitez.

Il decremento dei costi del personale è dovuto soprattutto alla

riduzione dei compensi contrattuali calciatori da € 65.324.298 ad € 61.244.348.

Gli altri costi del personale, pari a € 3.117.498, restano

sostanzialmente stabili. Nel 2013/14 tali costi includevano gli oneri per

transazioni con i calciatori per favorirne il trasferimento. Il numero medio

dei dipendenti nel 2014/15 è stato di 89,51 (84,37 nel 2013/14), di cui 27,17

calciatori.

L’incidenza del costo del personale sul fatturato netto, ai

fini del Fair Play Finanziario, è del 67,7%, mentre, l’incidenza sul valore

della produzione è del 59,4%.

Il “Costo del Fattore

Lavoro”, considerato come aggregato degli ammortamenti e dei costi del

personale incide per il 107,3% sul fatturato netto, per il 94,1% sul valore

della produzione e rappresenta il 81,8% dei costi della produzione.

Gli ammortamenti e le svalutazioni totali diminuiscono del 22,8%.

Gli ammortamenti per “Concessioni, marchi, licenze e simili”

ammontano a € 104.322 (€ 1.317.122 nel 2013/14), l’ammortamento per

l’avviamento ammonta a € 153.846 (€ 1.953.846 nel 2013/14). Sono stati

svalutati crediti iscritti nell'attivo circolante per € 3.021.725 (€ 4.131.234

nel 2013/14).

I costi per godimento dei beni di terzi sono pari a € 3.613.725

(€ 3.982.500 nel 2013/14) e risultano in diminuzione del 9,3%. L’importo

maggiore riguarda le locazioni operative per € 2,3 milioni, seguito dall’affitto

campi sportivi e concessione uso stadio per € 828.724 (€ 1.112.807 nel 2013/14).

Non figurano costi per diritti d’immagine calciatori, che nel 2013/14 erano

pari a € 379.167 (€ 1.050.00 nel 2012/13).

I Costi per prestazioni di servizi ammontano a € 15.366.586 (€

24.146.031, nel 2013/14). I costi specifici tecnici (scouting e gestione

tecnica per la produzione TV), sono diminuiti da € 9.049.281 a € 5,7 milioni.

Nella voce “Costi

Specifici Tecnici” sono inclusi anche i compensi corrisposti agli

agenti. Il totale dei

compensi da corrispondere per il 2014/15 agli agenti è pari ad Euro 4.316.912

(Euro 7.500.909 nel 2013/14), di cui Euro 3.164.016

(Euro 3.706.517 nel 2013/14) già corrisposti.

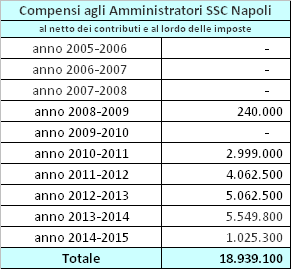

Il compenso agli amministratori diminuisce da € 5.549.800 a € 1.025.300.

Le poste straordinarie.

La gestione straordinaria è positiva per € 5,5 milioni. Da

evidenziare il “surplus” liquidato dalla UEFA per la ripartizione dei proventi

da partecipazione alla UEFA Champions League della stagione precedente per Euro

5.632.290.

Il requisito del

pareggio bilancio.

Il risultato prima delle imposte 2014/15 risulta negativo

per € 14.874.942, quello 2013-2014 era positivo per € 36,2 milioni, quello per

il 2012-2013 era positivo per € 14,3 milioni. Per quanto riguarda il requisito

del pareggio di bilancio, imposto dal Fair play Finanziario il Napoli risulta

rientrare nell’ambito della soglia di tolleranza. Inoltre, si deve considerare

che il regolamento permette di escludere alcuni costi come quelli riguardanti

il settore giovanile.

Secondo gli Amministratori, “il settore giovanile continua a

rappresentare un asset ritenuto strategico ai fini della crescita del

patrimonio aziendale, sul quale la società pone sempre di più una particolare

attenzione per l'implementazione e lo sviluppo del potenziale sportivo della

prima squadra”.

Conclusioni.

Nella Relazione sulla Gestione, gli Amministratori hanno scritto

che per il bilancio 2015/16 “non può, cautelativamente, escludersi che

l'andamento economico a fine periodo possa presentare una situazione di saldo

negativo”.

Le strategie di crescita economica del Napoli restano

invariate e punteranno sia allo sviluppo delle attività esistenti ma anche ad

investire ulteriormente su settori capaci di generare proventi, “non ancora

adeguatamente sviluppati o implementati”, come il merchandising e le

"Academy". Come scritto nella Relazione sulla Gestione dell’esercizio

precedente, il Napoli cercherà di rafforzare ulteriormente la prima squadra e il

settore giovanile, “mantenendo inalterata la filosofia dell’investimento

capace di dare frutti nel tempo”.