Luca Marotta

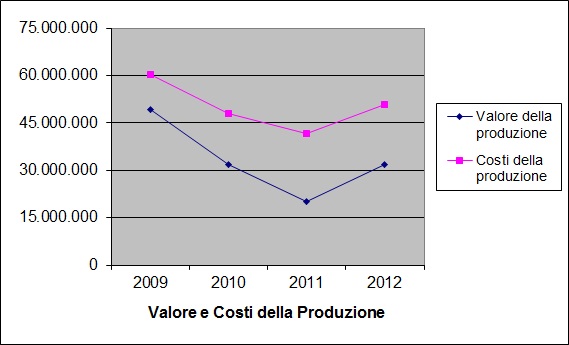

La società FC Torino Spa ha chiuso il bilancio d’esercizio

relativo all’anno solare 2012 con una perdita, al netto delle imposte, di €

10.991.484. Anche gli anni precedenti si sono chiusi in perdita: nel 2011 per €

14,7 milioni; nel 2010 la perdita fu di € 11,1 milioni e nel 2009 di € 8,4

milioni.

L’esercizio 2012 beneficia solo per il secondo semestre dei

ricavi da diritti TV, avendo disputato il primo semestre in Serie B. Come

facilmente prevedibile il ritorno in Serie A, di cui ha beneficiato solo la

seconda parte dell’esercizio, ha comportato l’aumento dei ricavi e la riduzione

della perdita. A conferma dell’importanza della Serie A, nella Relazione sulla

Gestione è evidenziato che nella relazione semestrale al 30 giugno 2012,

corrispondente al girone di ritorno del Campionato di Serie B 2011/12, era

evidenziata una perdita netta di Euro 10.549.000 sostanzialmente pari

all’intera perdita netta dell’intero esercizio 2012.

Il Gruppo.

Nell’Assemblea degli azionisti del 29 aprile 2013, che ha

approvato il bilancio risultavano sempre due soci: la società UT Communications

Spa, con una percentuale di controllo del 97,5%, e la società MP Service Srl

con il 2,5%. MP Service Srl risulta, a sua volta, controllata al 100% da UT

Communications.

Dal bilancio emergono rapporti con parti correlate, che

oltre ai due azionisti sono: Cairo Pubblicità; Cairo Communication e Cairo

Editore.

La continuità

aziendale.

Il Collegio Sindacale, come già scritto nella sua relazione

al bilancio 2011 e al bilancio 2010,

ha evidenziato che “lo sviluppo e la continuità

aziendale dipendono anche dal mantenimento di un adeguato sostegno finanziario”

da parte della proprietà e tale sostegno è stato assicurato durante l’anno.

Nel 2012, UT Communications ha effettuato finanziamenti

infruttiferi per € 4.300.000 (€ 13.550.000 nel 2011), mentre ha convertito in

capitale di rischio € 7.350.000 (€ 14.000.000 nel 2011), destinando l’importo

in conto copertura perdite. Nel 2010, i finanziamenti infruttiferi versati

ammontavano a 21 milioni e l’importo trasformato in capitale di rischio è stato

pari a 14,5 milioni.

Anche i dati del 2012, confermano che FC Torino Spa non si

autofinanzia e che ha bisogno del supporto finanziario del suo “mecenate”.

La relazione della società di revisione BDO Spa non contiene

rilievi ed eccezioni.

Il Patrimonio Netto.

Il patrimonio netto è positivo per € 759.925 (€ 4,4 milioni nel

2011). Durante l’esercizio, si è verificato un decremento di € 3.641.483,

dovuto all’incremento di versamenti per copertura perdite per € 7.350.000 e

alla perdita di esercizio di € 10.991.484.

I mezzi propri finanziano solo l’1,2% degli investimenti e

questo significa che l’attivo è finanziato col capitale di terzi (comprensivo

dei soldi prestati dalla controllante e degli altri debiti) per il 98.8%.

Il patrimonio netto non è sufficiente a coprire il valore

netto dei diritti pluriennali alle prestazioni dei calciatori, segnando un

rapporto percentuale del 3,2% (26,2% nel 2011). Anche aggiungendo al

numeratore del rapporto i debiti finanziari verso la controllante la percentuale salirebbe

al 15,9% e non coprirebbe completamente l’importo dei diritti pluriennali alle

prestazioni dei calciatori.

L’indebitamento finanziario è rappresentato dai debiti verso

la controllante UT Communications spa pari a € 3.000.000 (€ 6.050.000 nel 2011).

Tali debiti sono infruttiferi e finanziano il 5% dell’attivo. Considerando le

disponibilità liquide pari a € 2.496.239, si ha un indebitamento finanziario

netto di 504 mila euro (€ 2 milioni nel 2011). Non esistono debiti bancari e

debiti verso altri finanziatori.

L’indebitamento finanziario netto è inferiore al valore

della produzione, ma il Margine Operativo Lordo, essendo negativo per € 8

milioni(11,3 milioni nel 2011), non riuscirebbe a generare un flusso di cassa

sufficiente a pagare l’indebitamento finanziario, da cui la necessità del

supporto finanziario della proprietà. Si aggiunga, che anche la differenza tra

attività correnti e passività correnti è negativa per 22,7 milioni.

Il saldo, tra crediti e debiti relativi al calciomercato

comprensivo delle compartecipazioni risulta negativo per € 15,3 milioni,

pertanto l’indebitamento finanziario netto ai fini del Financial Fair Play,

resta al di sotto dei ricavi.

I crediti verso società calcistiche ammontano a € 10.549.000.

Il maggior importo riguarda il Milan con € 3.119.000, seguito dalla Fiorentina con

€ 1.917.000.

I debiti verso squadre di calcio sono pari a € 19,9 milioni.

Il maggior importo riguarda sempre la Fiorentina con € 3.863.000, seguito dal Milan con

€ 3.184.000.

Il valore della rosa.

Il totale dell’attivo nell’anno 2012 ammontava a € 62,9

milioni (50,3 milioni nel 2011). Il 52,2% dell’attivo è rappresentato da

immobilizzazioni. I diritti pluriennali alle prestazioni dei calciatori,

rappresentano il 71,7% delle immobilizzazioni e ammontano a 23,6 milioni (16,8

milioni, nel 2011).

Durante il 2012 sono stati effettuati investimenti per 19,8

milioni (12,5 milioni nel 2011), cessioni con un valore residuo contabile netto

di 4 milioni (2,3 milioni nel 2011) e ammortamenti per 8,9 milioni (7,7 milioni

nel 2011).

Al 31/12/2012 i calciatori col valore contabile residuo più

elevato risultano essere i seguenti:

I crediti per compartecipazioni cedute, allocati tra le

immobilizzazioni finanziarie, ammontano a € 4.452.500 (€ 4,5 milioni nel 2011) e

rappresentano il 13,5% delle immobilizzazioni.

Tali crediti riguardano: Gianmario Comi (Milan) con € 2.350.000,

Simone Benedetti (Inter) con 2 milioni e Matteo Rubin (Fiorentina) con 100 mila

euro.

I debiti per compartecipazioni acquisite aumentano a €

10.375.000 da € 8,7 milioni e riguardano: Cerci (Fiorentina) per € 2,5 milioni,

Simone Verdi (Milan) per 2,5 milioni, Alain Stevanovic in compartecipazione con

l’Inter per 2 milioni, Gianluca Sansone in compartecipazione col Sassuolo per 1,6

milioni.

Al 31.12.2012, il valore contabile potenziale della rosa

ammontava a 17,6 milioni.

Il Player Trading.

L’attività legata alla gestione economica dei cartellini dei calciatori, durante il 2012,

considerando anche i relativi ammortamenti, ha generato un risultato negativo di

circa 7,4 milioni.

Le plusvalenze da cessione diritti pluriennali calciatori

ammontano a 576 mila euro (€ 5,1 milioni nel 2011) e si riferiscono a Mirko

Antenucci per Euro 317 mila e Matteo Rubin per € 54 mila oltre ad un bonus per

200 mila Euro riguardante Rosina.

I proventi da cessione temporanea calciatori ammontano a 235

mila euro e riguardano prevalentemente Matteo Rubin.

Le minusvalenze da cessione diritti pluriennali calciatori,

allocate tra gli oneri diversi di gestione, ammontano a € 1.058.000 (€

1.822.000 nel 2011) e riguardano

principalmente Ebagua per 927 mila euro.

I costi relativi alle prestazioni di calciatori in prestito

sono allocati tra i costi per il godimento beni di terzi e ammontano a 547 mila

euro (€906 mila nel 2011), tra cui spicca Santana.

I proventi da compartecipazione ex art. 102 bis Noif,

inclusi tra i proventi finanziari, ammontano a € 2.718.000 (€ 1.551.000 nel 2011) e sono dovuti alle risoluzioni di Ebagua

(€ 930 mila), Meggiorini (€ 400 mila), Gorobsov (€ 800 mila) e Antenucci (€ 588

mila).

Gli oneri da compartecipazione ammontano a € 200.500 e

riguardano Carrieri.

Gli ammortamenti della rosa calciatori risultano aumentare

da € 7.669.000 a

€ 8.967.000.

I ricavi.

Il valore della produzione, comprensivo di plusvalenze,

risulta aumentato di 12 milioni (+60%), passando da € 19,9 milioni a € 31,8

milioni. Se si considerasse il fatturato netto, senza la gestione economica dei

calciatori, l’incremento diventa del 122%.

I ricavi da gare aumentano da € 2,3 milioni a € 3,9 milioni.

I ricavi commerciali, considerando

le royalties, sono saliti a 5,9 milioni.

I ricavi da diritti Tv, pari a € 15,7

milioni, sono stati conseguiti durante il secondo semestre dell’esercizio per

la partecipazione al girone di andata del campionato di Serie A 2012/2013.

La capitalizzazione dei costi del vivaio, che rappresenta uno storno di costi, aumenta da € 1,4 milioni a € 1,7 milioni. La voce “Contributi/Mutualità”, pari a € 2.243.000 riguarda i contributi erogati dalla Lega.

La capitalizzazione dei costi del vivaio, che rappresenta uno storno di costi, aumenta da € 1,4 milioni a € 1,7 milioni. La voce “Contributi/Mutualità”, pari a € 2.243.000 riguarda i contributi erogati dalla Lega.

I ricavi da sponsor

ufficiali e sponsor tecnico aumentano a € 2.825.000. Gli altri sponsor hanno

contribuito con € 1.192.000. I proventi pubblicitari, che alimentano i rapporti

con le parti correlate, ammontano a € 1.574.000.

I costi.

Sul fronte dei costi, l’approdo in

serie A ha comportato un incremento dei costi della produzione da € 41,6 milioni

a € 50,8 milioni. I costi del personale aumentano da € 20,6 a € 27,7 milioni.

I costi del personale incidono sul valore della produzione

per l’87% e rappresentano il 54% dei costi della produzione.

Gli ammortamenti e le svalutazioni pari a € 10,7 milioni (€

9,6 milioni nel 2011) aumentano di 1,1 milioni e rappresentano il 21% dei costi

della produzione.

Il punto di pareggio.

Il secondo semestre dell’anno 2012, si è chiuso sostanzialmente in pareggio grazie ai ricavi radiotelevisivi pari a € 15,8 milioni e la perdita è da addebitare al primo semestre dell’anno.

Il bilancio 2012 del Torino ha registrato un risultato

negativo prima delle imposte per € 15,3 milioni ed una perdita netta di € 10,9

milioni. Mentre, il bilancio del 2011 si era chiuso con una perdita netta di

14,7 milioni ed un risultato prima delle imposte negativo per 20 milioni.

Gli ultimi quattro esercizi hanno registrato perdite nette

rilevanti per un totale complessivo di € 45,3 milioni. Se considerassimo il

risultato prima del calcolo delle imposte, il valore negativo salirebbe a 61,3

milioni.

Sul 2012, oltre all’assenza dei ricavi TV nel primo

semestre, ha anche influito il risultato negativo del “Player Trading”.

L’esercizio 2013 beneficerà per intero dei ricavi da diritti

TV e della plusvalenza di Ogbonna.

Il consolidato

fiscale.

FC Torino Spa aderisce al consolidato fiscale, che vede

nella veste di consolidante UT Communications Spa. U.T. Communications S.p.A.

determina una base imponibile unica per il gruppo di società aderenti al

consolidato fiscale, e beneficia della possibilità di compensare redditi

imponibili con perdite fiscali in una unica dichiarazione.

Ciascuna società aderente al consolidato fiscale trasferisce

a U.T. Communications S.p.A. il reddito fiscale (reddito imponibile o perdita

fiscale); a fronte di un reddito imponibile della partecipata, U.T.

Communications S.p.A. rileva un credito nei suoi confronti pari all’IRES da

versare. Per contro, nei confronti delle società che apportano perdite fiscali

U.T. Communications S.p.A. iscrive un debito pari all’IRES sulla parte di

perdita contrattualmente conferita a livello di Gruppo.

In altre parole, l’IRES calcolata sul reddito imponibile di

UT Communications Spa, “abbattuto” dalla perdita fiscale di FC Torino Spa,

diventa un debito di UT Communications Spa nei confronti di FC Torino Spa.

Le imposte correnti presentano un saldo positivo di € 2.505.967

(€ 5.569.596 nel 2011). Il saldo è determinato dal compenso riconosciuto dalla

controllante a fronte delle perdite fiscali utilizzate nel consolidato fiscale.

I crediti verso le imprese controllanti sono stati azzerati

nel 2011 erano pari a € 344 mila e riguardavano il credito per il consolidato

fiscale.

Le imposte differite e anticipate calcolate e accantonate nel

2012 hanno determinato un saldo positivo pari a € 1.714.829 (-€ 262 mila nel

2011) e il fondo per imposte differite, allocato tra le passività, è diminuito

da € 4,1 milioni a € 2,4 milioni. I crediti per imposte anticipate ammontano a

€ 207.626.

I rapporti con parti

correlate.

Nella relazione sulla gestione è scritto che i rapporti con

le parti correlate sono stati effettuati al costo di mercato. Nel 2012 i ricavi

con parti correlate rappresentano il 5,2% (8,6% nel 2011) del valore della

produzione.

Cairo Pubblicità Srl, controllata da Cairo Communications

Spa, ha stipulato un accordo di concessione per la vendita di spazi

pubblicitari a bordo campo e di pacchetti di sponsorizzazione

promo-pubblicitaria. Per effetto di tale contratto nel 2012 sono state

riconosciute al concedente quote per Euro 1.574.000 a fronte di ricavi

per Euro 1.996.000 al netto degli sconti di agenzia. L’importo delle

commissioni calcolate è stato di € 60 mila (€ 37 mila nel 2011), che a

differenza del 15% del ricavo non retrocesso, figurano come costo nel bilancio

del Torino.

Nel contesto dell’accordo Cairo Pubblicità ha anche

acquistato biglietti di accesso allo stadio per un controvalore di Euro 35 mila

ed ha riaddebitato al Torino F.C. costi di sua competenza per Euro 24 mila;

Cairo Editore Spa ha ottenuto spazi pubblicitari per 100

mila euro, come nel 2011.

Mp Service srl è azionista di Torino F.C. Spa e si occupa,

tra le altre cose, della gestione di impianti sportivi per usi commerciali. In

bilancio risulta che il Torino paga 400 mila euro all'azionista MP Service per

l'utilizzo del centro SISPORT.

Inoltre, esiste un accordo tra la Cairo Communication

S.p.A. ed il Torino F.C. per la erogazione di servizi amministrativi quali la

tenuta della contabilità, che prevede un corrispettivo annuale di Euro 100

mila;

Conclusioni.

Anche il bilancio 2012 di FC Torino Spa è un bilancio che evidenzia

una gestione che necessita dell’intervento del mecenate. Tuttavia, il secondo

semestre lascia intravedere, grazie ai diritti TV, una gestione orientata verso

il pareggio di bilancio, anche perché l’esercizio 2013 evidenzierà il raddoppio

dei ricavi per diritti TV e la plusvalenza relativa alla cessione di Ogbonna. Sul

fronte dei ricavi commerciali, il 2013, promette un aumento dei relativi

proventi. Infatti, è stato dato notevole risalto mediatico all’accordo con

Suzuki.

Nessun commento:

Posta un commento