Il bilancio della società “Cagliari Calcio Spa”, al 30 giugno 2014, si è chiuso con una perdita al netto delle imposte di Euro 437.250, mentre al 30 giugno 2013 il bilancio mostrava una perdita al netto delle imposte di Euro 985.459.

La fine dell’esercizio 2013/14 è stata caratterizzata dal

cambio di proprietà. Bisogna evidenziare che l’operazione che ha dato luogo al

cambio di proprietà è stata accompagnata da numerose altre operazioni, come,

l’acquisto di azioni proprie per l’importo di 10 milioni, la distribuzione di

un dividendo di € 9.500.000, la liquidazione del trattamento di fine mandato ai

precedenti amministratori, l’acquisto del 10% del capitale sociale della controllata SGS, la vendita a credito del terreno di Elmas alla nuova

proprietà per € 6 milioni.

In particolare, l’acquisto delle azioni proprie ha

riguardato n. 149.993 azioni pari all’11% del capitale sociale.

Dal punto di vista sportivo, la stagione 2013/14 è stata

caratterizzata dal quindicesimo posto in Campionato e dall’eliminazione al

terzo turno di Coppa Italia, ad opera del Frosinone.

Secondo gli amministratori, anche per il campionato di

calcio di Serie A 2014/2015, l’obiettivo primario resta la permanenza nella

massima Serie.

La Continuità

aziendale.

La Continuità Aziendale è uno dei presupposti più importanti

nella redazione di un bilancio, in quanto è espressione dell’attitudine

dell’impresa a durare nel tempo e la capacità di onorare gli impegni

finanziari. Si aggiunga che è uno dei punti cardine del Regolamento del Fair

Play Finanziario.

Gli Amministratori hanno redatto il bilancio 2013/14,

provvedendo a valutare le singole voci secondo prudenza ed in applicazione del

presupposto di continuità aziendale.

La Società di Revisione BDO SpA ha redatto la sua Relazione senza

richiami di informativa.

La Struttura dello

Stato patrimoniale.

Il totale dell’attivo è diminuito del 19,56%, da € 93,9

milioni a € 75,5 milioni. I diritti pluriennali alle prestazioni dei calciatori

ne rappresentano il 5,4%. Le immobilizzazioni materiali diminuiscono da €

8.037.014 a € 191.860, e rappresentano solo lo 0,3% dell’attivo. Non vi è più la

presenza della voce Terreni e Fabbricati per 6 milioni. La voce riguardava

l’acquisto di un terreno edificabile nel Comune di Elmas – Zona Santa Caterina,

avvenuto nel mese di novembre 2010 dalla società SGS – Sport General Service

srl (parte correlata). Il 18.06.2014, ha avuto luogo la cessione del terreno di

Elmas ad un corrispettivo pari ad euro 6.000.000 pari al valore di bilancio. Al

30.06.2014, è evidenziato un credito verso la nuova società controllante

Casteddu srl per € 6.000.000. Tale credito è relativo alla cessione dei

terreni, di cui si è detto, nell’ambito degli accordi che hanno consentito il

cambio di proprietà.

I costi sostenuti per l’acquisizione degli impianti per la

ristrutturazione dello stadio temporaneo di Is Arenas a Quartu Sant’Elena, beni

che sono stati successivamente trasferiti allo Stadio Sant’Elia di Cagliari in

seguito alla sottoscrizione di una convenzione annuale (rinnovata per un altro

anno) con l’amministrazione Comunale di Cagliari, sono stati riallocati

nella voce delle Immobilizzazioni

immateriali “Costi di impianto, ammodernamento o miglioramento su fabbricati di

terzi”, che ammonta a Euro 537.838. Tale importo comprende anche i Costi di

impianto, ammodernamento o miglioramento relativi al nuovo stadio S. Elia, per

il quale nel 2013/14 sono stati investiti Euro 915.370.

La voce “partecipazioni in imprese controllate” ammonta a €

44.730.162 (€ 39.772.553 nel 2012/13),

con un’incidenza del 59,2% sul totale dell’attivo. La società controllata è SGS

– Sport General Service Srl, controllata al 100%.

SGS – Sport General Service srl è titolare del marchio

“Cagliari Calcio”, del complesso sportivo “Enrico Cellino” e della library

delle immagini delle partite del Cagliari, fornisce i servizi di biglietteria e

di manutenzioni dello stadio.

L’ultimo bilancio di tale società si è chiuso con una

perdita di circa € 215.377.

Durante il 2013/14 è stata ceduta la partecipazione del 51%

della Società Cagliari Service US (società con sede a Miami – Florida) che gestiva

una scuola calcio in America.

Ovviamente, il giudizio sulla struttura dello Stato

Patrimoniale dipende dall’aver adottato il principio della continuità aziendale

tra i criteri di valutazione del bilancio.

L’INDICE DI SOLVIBILITA’ TOTALE

Il rapporto tra attività totali e debiti totali determina

l’indice di solvibilità totale. Una società è

solvibile quando il totale dell’attivo è superiore al totale dei suoi debiti. Quanto

maggiore risulta tale indice, tanto più la società è solvibile. Nel

caso in questione, l’indice di solvibilità totale è pari a 1,34, ciò vuol dire

che, adottando il principio di continuità aziendale, al 30.06.2014, il club

possedeva dei beni il cui valore era di sufficiente a pagare i debiti.

L’INDICE DI SOLVIBILITA’ CORRENTE

Il rapporto tra attività correnti e passività correnti

determina l’indice di solvibilità corrente. Tale indice serve a verificare se

l’attivo corrente è in grado di pagare i debiti a breve. Nel caso in

questione, l’indice di solvibilità corrente è pari a 0,31, ciò vuol dire che l’attivo a breve non sarebbe in grado di pagare i debiti a

breve.

Anche

non considerando i risconti passivi, pari a € 7.631.144, l’attivo a breve non sarebbe in grado di pagare i debiti a

breve.

L’INDICE

DI INDEBITAMENTO

Il

rapporto tra patrimonio netto e il totale delle passività determina l’indice di

indebitamento. Tale valore deve muoversi all’intorno di 1. Nel caso in

questione, l’indice di indebitamento è pari a 0,34.

Infatti, l’equity ratio, ossia l’indice di copertura delle

attività con mezzi propri, è pari a 25%. Il ricorso al capitale di terzi è pari

al 75%.

Il Valore della Rosa.

Il valore dei diritti pluriennali alle prestazioni dei

calciatori ammonta a € 4,1 milioni (€ 12 milioni nel 2012/13). La variazione diminutiva

di € 7,9 milioni, rispetto all’esercizio precedente, è stata causata da

investimenti per € 1,1 milioni, cessioni per un valore contabile residuo di € 1,9

milioni e ammortamenti per € 7,1 milioni.

I calciatori col valore contabile netto più elevato sono i

seguenti:

Il valore della Rosa del Cagliari al 30.06.2014, cela

importanti plusvalenze “latenti”. Da notare che le plusvalenze “latenti” di

alcuni calciatori del Cagliari, sono state tutte realizzate grazie agli

acquisti effettuati da AS Roma SpA.

In particolare, tra i calciatori con plusvalenze “latenti”

bisogna evidenziare il pezzo pregiato della rosa del Cagliari, al 30.06.2014, che

è Radja Nainggolan, con un valore contabile residuo di € 79.940 (costo storico

€ 600 mila). Astori ha un valore contabile residuo di € 104.778, avendo un

valore di carico di € 2 milioni. Ibarbo con un valore residuo contabile di € 338.567

e un costo storico di € 1.475.359.

Radja Nainggolan è stato oggetto di cessione temporanea, nel

2013/14, alla società A. S. Roma S.p.A., con opzione per il riscatto a titolo

definitivo e contestuale cessione di partecipazione.

I crediti per compartecipazioni ex art. 102 bis NOIF sono

trascurabili essendo pari a € 1.000 e i debiti da compartecipazioni ex art. 102

bis NOIF sono inesistenti.

Il Patrimonio Netto.

Il Patrimonio Netto è positivo e ammonta a € 19.074.151,

mentre nell’esercizio precedente era pari a € 29.011.402. La variazione negativa

di € 9.937.250 è dovuta alla perdita netta d’esercizio di € 437.250 e dalla

distribuzione di dividendi per € 9,5 milioni.

Essendo non negativo è conforme a quanto stabilito dal Fair

Play Finanziario. Il Patrimonio Netto finanzia il 25% del totale delle attività.

Il patrimonio netto comprende: il capitale sociale per €

7.031.919; la riserva legale per € 1.157.896; la Riserva azioni proprie in

portafoglio per € 10.000.033; la riserva di rivalutazione per € 718.418; la

Riserva art. 4 L .

586/96 per € 284.031 e altre riserve per € 437.252.

Il capitale sociale risulta composto da n. 1.362.775 azioni,

con un valore nominale di € 5,16 ciascuna. La società controllante Casteddu Srl

ne possiede 1.212.594, pari a circa l’88,98%

L’acquisto di azioni

proprie.

Il Codice Civile, precisamente l’articolo 2357, permette, a

determinate condizioni, l’acquisto di azioni proprie. In base al citato

articolo, una società non può acquistare azioni proprie se non nei limiti degli

utili distribuibili e delle riserve disponibili risultanti dall'ultimo bilancio

regolarmente approvato. Inoltre, possono essere acquistate soltanto azioni

interamente liberate. La necessaria autorizzazione assembleare, deve fissare la

durata, che non deve non superiore ai diciotto mesi.

L'art. 2357 ter del Codice Civile impone la costituzione di

una apposita riserva che deve essere mantenuta finché le azioni non vengano

trasferite o annullate.

Gli Amministratori hanno scritto che ,durante l’esercizio

2013/14, la società Cagliari Calcio S.p.A. ha proceduto all’acquisto di n.

149.993, del “valore nominale complessivo” di Euro 66,67, pari all’11% del

Capitale sociale, per un importo di Euro 10.000.033 ed ha istituito una

apposita riserva per azioni proprie in portafoglio, per un ammontare pari

all'importo delle azioni proprie iscritto all'attivo di bilancio.

Dopo l’acquisto, il valore delle azioni proprie, iscritte al

costo, è stato svalutato di € 2.000.007, per adeguare il valore di bilancio al

valore più vicino a quello a cui si è conclusa l’operazione di trasferimento

del capitale sociale alla fine dell’esercizio.

Pertanto, al 30/06/2014, le Azioni proprie risultano

allocate tra le Immobilizzazione finanziarie con un valore di € 8.000.027. Mentre,

nel patrimonio netto figura l’apposita riserva indisponibile per € 10.000.033.

La posizione finanziaria netta è positiva per € 534 e riguarda le disponibilità liquide. L’indebitamento bancario si è sostanzialmente azzerato, mentre, nel 2012/13 era di € 7,6 milioni (€ 14,7 milioni nel 2011/12).

Il saldo tra crediti e debiti per la compravendita

calciatori è negativo per 1,1 milioni di Euro.

Il maggior credito riguarda il Santos Futebol Clube per €

1.900.000 e il maggior debito concerne U.S. Citta' Di Palermo per € 1.000.000.

Il margine operativo lordo in ogni caso è positivo perché è pari

a € 6.007.838.

Trattasi di cifre in linea con quanto auspicato dal Fair

Play Finanziario, ossia un indebitamento finanziario netto inferiore ai ricavi.

Altri Debiti.

Il debito verso il personale retribuzioni, al 30 giugno 2014,

aumentano a € 8.978.058 da € 5.766.413,

I debiti verso il Personale c/debiti diversi aumentano a €

729.287 da € 659.590.

Complessivamente i debiti verso il personale rappresentano

il 40,1% del costo del personale, indicatore di più mesi di stipendi da pagare,

almeno alla data di chiusura dell’esercizio. Tale debito “finanzia” il 12,85%

delle attività.

I debiti tributari aumentano a € 7.202.072 da € 842.266 del 2012/13) e quelli

previdenziali risultano pari a € 257.458 (€ 162.585 nel 2011/12). Nel dettaglio, risultano debiti

per IRAS pari a € 2.959.142, debiti per cartelle di pagamento per € 1.964.032,

debiti per IVA per € 1.298.362 e ritenute IRPEF dipendenti da versare per €

921.091.

I fondi per rischi ed oneri nel 2012/13 comprendevano il

fondo trattamento di fine mandato dell’organo amministrativo per € 8 milioni.

AL 30.06.2014, tale voce è stata azzerata, nonostante l’accantonamento nel

2013/14 di un altro milione, perché nei mesi di maggio e giugno 2014 si è

provveduto a liquidare al precedente organo amministrativo la somma di Euro

3.256.337 con rinuncia dello stesso a Euro 5.743.663.

I fondi per rischi ed oneri nel 2013/14 ammontano a €

6.333.419.

Il “Fondo Rischi per imposta IRAP” per € 1.000.347 ,

riguarda l’accantonamento effettuato negli anni passati per l’imposta Irap

sulle plusvalenze generata dalla cessione dei diritti pluriennali dei

calciatori per gli anni precedenti.

Il “fondo per altre imposte”, pari a € 338.796 riguarda accantonamenti per accertamenti per

omesse ritenute su compensi a non residenti corrisposti negli anni 2007 e 2008

(€ 315.737) per i quali la società è risultata soccombente in primo grado e

Imposta sulla pubblicità anno 2011 per € 23.059.

I debiti verso i fornitori sono aumentati da € 7.096.735 a €

8.625.652.

I debiti verso la ex controllante, che nel 2012/13 erano

pari a € 2.721.834 si sono azzerati.

Il Rendiconto

Finanziario

Le operazioni svolte a causa del cambio di proprietà, come

affermato dagli stessi Amministratori, hanno drenato liquidità dalle casse del

club cagliaritano.

Le disponibilità liquide sono diminuite di Euro 4.469.699, a causa

della variazione positiva determinata dalla gestione reddituale di Euro

12.279.559; della variazione positiva determinata dalla attività di

investimento di Euro 3.596.660 e a causa della variazione negativa generata

dall’ attività di finanziamento per Euro 20.345.919.

In particolare, il pagamento dei dividendi ha drenato Euro

9.500.000; la variazone delle partecipazioni ha drenato Euro 4.957.509.

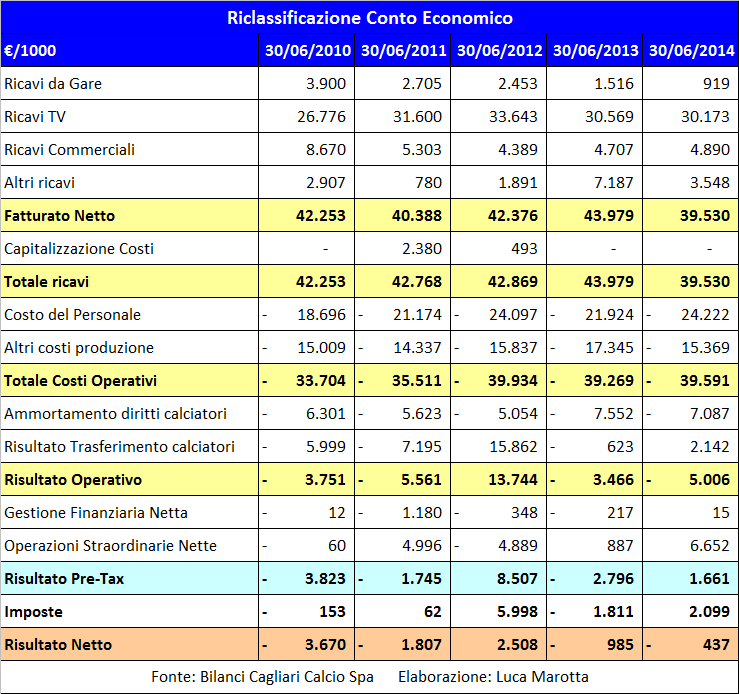

La Gestione Economica.

Il valore della produzione pari a € 45 milioni risulta

diminuito del 4,28%. I costi della produzione, pari a € 50 milioni, risultano

diminuiti solo dello 0,83%. La differenza tra valore e costi della produzione

risulta negativa per 5 milioni di Euro ed è in peggioramento rispetto al

risultato negativo del 2012/13, che era pari a 3,4 milioni di Euro.

I Ricavi.

I ricavi da gare, causa problema stadio, diminuiscono ulteriormente

da € 1.515.635 a

€ 919 mila.

Anche la stagione 2013/14 è stata caratterizzata dal

problema stadio. Le prime tre gare interne di campionato ed il terzo turno

eliminatorio di Tim Cup sono state disputate presso lo stadio Nereo Rocco di

Trieste. Lo Stadio Sant'Elia ha iniziato ad ospitare le gare interne solo dal mese

di novembre, in occasione della gara Cagliari – Catania, ma con una capienza

limitata a meno di 5.000 spettatori.

I proventi da diritti TV, diminuiscono dell’1,29% da € 30,6

milioni a € 30,2 milioni.

Complessivamente i ricavi commerciali, aumentano da € 4,7 milioni a € 4,9 milioni. I ricavi da

sponsorizzazione diminuiscono di € 151,435, da € 1.735.640 a € 1.584.206.

Lo sponsor tecnico Robe di Kappa contribuisce con € 784.606 (€ 805.640 nel

2012/13). Lo sponsor ufficiale di maglia è stata la Compagnia Italiana di

Navigazione C.I.N. con il marchio Tirrenia, ed ha contribuito con € 700 mila, gli

altri sponsor con € 100.000.

I ricavi pubblicitari per cartellonistica pubblicitaria, pari

a € 1.045.823, risultano sostanzialmente invariati.

I Proventi commerciali e royalties aumentano da € 1.920.000 a €

2.260.000. La maggior parte riguardano ricavi ottenuti grazie a Infront Italy

srl, per circa € 2.250.000.

Come dimostra il

grafico, la dipendenza del fatturato netto dai diritti TV, nel 2013/14, è

marcata ed evidente.

Il Player Trading.

Il Player Trading del Cagliari (gestione Cellino), era

impostato sulla cessione “una tantum” dei pezzi pregiati, come la cessione di

Matri, e come programmato, nel 2013/14 con la cessione di Radja Nainggolan, con

l’intento di salvaguardare la struttura portante e collaudata della squadra,

con innesti nuovi graduali.

Da registrare che le ultime due sessioni di calciomercato,

svolte dalla nuova proprietà, hanno visto l’aumento delle cessioni di pezzi

pregiati, come Astori e Ibarbo.

Le plusvalenze da cessione diritti calciatori, pari a €

2.471.892 (€ 3.018.903 nel 2012/13), riguardano la cessione dei calciatori: Ribeiro

Thiago Cardoso, ceduto al Santos per € 3.325.000, con una plusvalenza di €

1.946.516; Lorenzo Ariaudo ceduto al Sassuolo per € 800.000, con una

plusvalenza di € 524.566 e Mauro Vigorito ceduto al Venezia per € 1.000 con una

plusvalenza di € 810.

Dal 2013/14 la società Cagliari Calcio S.p.A. effettua gli

ammortamenti della rosa calciatori in base piani di ammortamento a quote

decrescenti, in considerazione dell’esistenza del c.d. “periodo protetto”

contrattuale (2 o 3 anni, in base dell’età del calciatore). Tale procedura d’ammortamento

consente di limitare la possibilità di rilevare in bilancio ingenti

minusvalenze in conseguenza della risoluzione anticipata unilaterale dei

contratti da parte dei calciatori successivamente al termine del "periodo

protetto".

Gli ammortamenti della rosa calciatori, pari a € 7,1 milioni

(€ 7,5 milioni nel 2012/13), risultano in diminuzione del 6,15% e incidono sul

valore della produzione nella misura del 15,7% e sui costi della produzione per

il 14,2%.

I ricavi per cessione temporanea calciatori ammontano a €

3.000.000, e riguardano il prestito di Nainggolan alla Roma.

I costi per acquisizione temporanea calciatori ammontano a €

1.060.000 (€ 1.190.000 nel 2012/13). Il prestito del calciatore Agim Ibraimi ,

dal NK Maribor, è costato € 760.000; quello di Andrea Tabanelli dal Cesena € 300.000.

Le minusvalenze ammontano a € 203.908 (€186.735 nel 2012/13).

Non si sono registrati proventi da compartecipazione e gli

oneri da compartecipazione.

I Costi.

Il costo del personale segna la cifra di € 24.222.271 e risulta in aumento del 10,5% rispetto al dato di € 21,9 milioni del 2012/13. Il rapporto tra costo del personale e fatturato netto è del 61,3%, mentre il rapporto tra costo del personale e valore della produzione è del 53,8% (46,6% nel 2012/13). L’incidenza del costo del personale sui costi di produzione è del 48,4%.

Da evidenziare che gli Amministratori hanno scritto che la

politica gestionale societaria cerca di “garantire un rapporto tra costo del

personale e valore della Produzione non superiore al 60%” e che per il Cagliari

risultano valori molto inferiori a tale rapporto e comunque sempre nettamente

inferiore rispetto a quelli previsti dalle norme sul Fair Play Finanziario.

Gli ammortamenti delle immobilizzazioni materiali sono

trascurabili, perché ammontano a € 59.443.

Le spese per servizi ammontano a € 8.541.626 e includono Compensi

consulenti esterni

per € 3.829.248 (€1.942.783 nel 2012/13).

I costi per godimento beni di terzi aumentano a € 3.253.889 da € 3.160.798. Nella voce “altri costi per

godimento beni di terzi” risultano, tra gli altri, imputati i costi sostenuti

per l’utilizzo del marchio Cagliari Calcio e del centro sportivo di Assemini

per un importo complessivo di Euro 1.300.000.

Gli oneri diversi di gestione sono iscritti per complessivi €

3.132.677 (€ 5.186.328 nel 2012/13).

La gestione finanziaria, escludendo i proventi e gli oneri

da compartecipazione, è positiva per € 14.976. Gli interessi gli altri oneri

finanziari sono pari a € 168.822.

Rettifica di valore di attività finanziarie

Come già scritto, durante il 2013/2014, si è provveduto alla

svalutazione delle azioni proprie iscritte nell’attivo immobilizzato per €

2.000.007.

La Gestione

straordinaria.

La Gestione straordinaria comprende dei proventi

straordinari per € 8.652.130, di cui € 6.000.000, riguardanti l’Indennità

recesso contratto Infront diritti Tv ed € 5.762.968 riguardanti le

Sopravvenienze attive per la rinuncia parziale al Trattamento di Fine Mandato.

Rapporti con parti

correlate.

Fino al mese di giugno 2014, la società “Eleonora

Immobiliare Spa” possedeva il 69,99% delle azioni di Cagliari Calcio Spa e la

società SGS Sport General Service Srl il 30%. Dal mese di giugno 2014 Cagliari

Calcio Spa è controllata dalla Società Casteddu srl, che detiene il 88,98%

delle azioni.

Dal punto di vista economico il rapporto con SGS Srl ha

determinato dei ricavi che riguardano la cessione degli spazi pubblicitari, che

permettono di incassare un corrispettivo annuo € 1.000.000, fino alla scadenza del

30.06.2016.

Tale rapporto ha anche determinato dei costi derivanti dallo

sfruttamento della licenza d’uso del marchio “Cagliari Calcio”, per €

1.000.000; dalla gestione promozione e sviluppo del marchio, per € 500.000 e

dalla locazione del Centro Sportivo Asseminello per € 300.000.

Anche la gestione della biglietteria, determina costi per un

corrispettivo pari al 10% degli incassi. La gestione e sviluppo area marketing,

ha determinato costi per un corrispettivo annuo di € 100.000. Anche la segreteria,

l’ufficio stampa, la gestione del sito internet e social network e della rivista,

hanno determinato dei costi. Infine, la manutenzione del campo erboso, il servizio

di pulizia e la manutenzione dell’impianto sportivo, ha determinato costi per un

corrispettivo annuo € 130.000.

Nel corso dell’esercizio l’ex società controllata Cagliari

Service Us ha prestato servizi inerenti la segnalazione di calciatori per un

costo complessivamente pari ad euro 883.000.

In data 18.6.2014, si sono verificate delle operazioni

riguardanti la ex controllante Eleonora Immobiliare, come: l’acquisto del 10%

del capitale sociale di SGS ad un corrispettivo di 5.000.000 di euro; la

cessione del 51% del capitale sociale di Cagliari Service Us ad un

corrispettivo di euro 100.000 realizzando una plusvalenza di euro 57.609; la

cessione del terreno di Elmas ad un corrispettivo pari ad euro 6.000.000 pari

al valore di bilancio.

La Risoluzione del

Consolidato Fiscale e le Imposte.

Cagliari Calcio Spa, fino al 30 giugno 2013, aderiva al

consolidato fiscale, che vedeva nella veste di consolidante la società

“Eleonora Immobiliare S.p.A.”.

Durante il 2013/14, tale opzione è stata risolta

anticipatamente, per il cambio del soggetto controllante avvenuto a giugno

2014.

Nel 2012/13, nei crediti verso la controllante, era

evidenziato un credito verso Eleonora Immobiliare c/consolidato fiscale art.

117 TUIR, per € 3.349.687.

Nel 2013/14, nei crediti verso altri, è evidenziato un

credito verso Eleonora Immobiliare c/consolidato fiscale art. 117 TUIR, per €

1.684.019.

Il credito v/Eleonora per consolidato fiscale di 1.684.019 è

stato utilizzato a settembre 2014 a parziale compensazione del debito per iva

di gruppo, Infatti, negli altri debiti, al 30.06.2014, figura un debito verso

Eleonora immobiliare c/IVA di gruppo per € 6.257.524.

Il debito di € 6.257.524 nei confronti della ex controllante

Eleonora Immobiliare è relativo ai debiti trasferiti per IVA di gruppo per i

quali è previsto il pagamento nel corso dell’esercizio corrente.

Nel 2012/13, tra i debiti verso la controllante, figurava un

debito per IVA di gruppo pari a € 2.717.834.

Per quanto riguarda, il risultato prima delle imposte risulta

positivo per € 1.661.329, mentre, nel 2012/13 era negativo per € 2.796.434.

A causa delle imposte sul reddito è evidenziata una perdita

netta di € 437.250.

Conclusioni.

Dal punto di vista finanziario, gli stessi Amministratori

hanno evidenziato che, durante il 2013/14, alcune operazioni di investimento,

come l’acquisto di azioni proprie, l’acquisto del 10% del capitale sociale di

SGS e il pagamento di una parte del trattamento di fine mandato hanno ridotto

il flusso di autofinanziamento.

Gli Amministratori ritengono che tale situazione sia conseguenza

della modifica dell’assetto societario e si prevede nel futuro il ritorno al

consueto equilibrio gestionale.

L'obiettivo per il 2014/15 resta la permanenza in Serie A.

Nessun commento:

Posta un commento