Luca

Marotta

La S.S. Lazio SpA ha chiuso il bilancio

consolidato, al 30 giugno 2016, con una perdita consolidata netta di € 12.625.154.

Il risultato è in peggioramento rispetto all’utile

di € 5.812.193 della stagione precedente.

Mentre il Patrimonio Netto Consolidato del Gruppo

SS Lazio è pari a € 8.869.720 (€ 21.544.400 nel 2014/15), con una

riduzione del 58,83%, il Patrimonio Netto esposto nel bilancio di Esercizio

2015/16 di SS Lazio è pari a € 79.540.837

(€ 78.593.183 nel 2014/15).

Il Gruppo è sottoposto alla direzione e

coordinamento della Lazio Events S.r.l., che è l’unico azionista con una

partecipazione superiore al 2% del capitale sociale. Lazio Events S.r.l.

possiede n. 45.408.929 azioni ordinarie corrispondenti al 67,035% del capitale

sociale.

Dal

punto di vista sportivo nella stagione 2015/16, la Lazio ha raggiunto l’ottavo

posto nella Serie A (3° posto nel 2014/15); i quarti in Coppa Italia; l’eliminazione

ai play-off di Champions League e gli ottavi di UEFA Europa League. Tuttavia la

maggior parte dei ricavi da competizioni europee 2015/16 erano già stati

contabilizzati nel 2014/15.

Richiesta Consob

Nell’esercizio precedente per l’esposizione del

risultato positivo furono decisivi i 20,99 milioni di Euro di ricavi per le

competizioni UEFA 2015/16, perché, la S.S. Lazio SpA rileva i ricavi “ai sensi

del Principio contabile IAS 18 (Revenues – Ricavi), quando è probabile

che i benefici economici derivanti dalle operazioni di prestazione dei servizi

affluiranno all’entità e il loro ammontare può essere attendibilmente

valutato”. Lo stesso metodo di contabilizzazione era seguito dal FC Porto SAD,

ma la ‘Comissão do Mercado de Valores Mobiliários’, ha imposto di considerare

il riconoscimento dei proventi delle competizioni europee nell’esercizio in cui

si disputa la competizione cui si riferiscono e non nell’esercizio in cui si

acquisisce il diritto a partecipare alla competizione.

Nella semestrale al 31.12.2015 si faceva

riferimento alla richiesta di CONSOB, del 25 febbraio2016, scrivendo che “alla

data di pubblicazione della [relazione finanziaria semestrale al 31

dicembre 2015] sono tuttora in corso gli approfondimenti da parte della

Consob in ordine al trattamento contabile afferente alla registrazione dei

ricavi derivanti dai diritti televisivi da partecipazioni competizioni UEFA e

Supercoppa italiana”.

In ogni caso, gli Amministratori della Società,

facevano presente che “qualora fosse stato seguita un diversa interpretazione

del criterio contabile”, …, “e cioè iscrivendo i ricavi derivanti dai diritti

televisivi da partecipazioni competizioni UEFA e Supercoppa italiana

nell’esercizio 2015/2016 - gli effetti stimati in termini di risultato

economico e di patrimonio netto nel bilancio separato e consolidato al 30

giugno 2015 sarebbero di circa 21 milioni, totalmente riassorbiti al 31

dicembre 2015” .

Nella Relazione finanziaria annuale non si hanno

ulteriori notizie sulla vicenda.

La Capitalizzazione di Borsa.

Nel

periodo 01/07/2015 – 30/06/2016, la quotazione in Borsa per azione è oscillata

tra € 0,6865 del 05/08/2015 ed € 0,3819 del 06/04/2016.

Considerando

la Capitalizzazione di Borsa, come valore puramente indicativo della società,

si può notare come dal 2013, tale valore sia oscillato tra un minimo di 26 milioni

di Euro del 20 marzo 2013 e un massimo di 70 milioni di Euro del 16 ottobre

2013.

Il 26/09/2016 il titolo quotava € 0,46 con una

capitalizzazione in Borsa pari a 31,1 milioni di Euro circa.

Rapporti

con parti correlate.

La S.S. Lazio S.p.A. è soggetta ad attività di

direzione e coordinamento di LAZIO EVENTS S.r.l., che nel 2015 aveva un

patrimonio netto di Euro 56.182, un attivo di 29,25 milioni di Euro e un utile

di Euro 248.

Durante il 2015/16, il Gruppo ha intrattenuto

rapporti con parti correlate, che hanno comportato il sostenimento di costi per

€ 5,49 milioni (€ 5,1 milioni nel 2014/15) e pagamento di anticipi per € 0,12

milioni.

Con la società Roma Union Security, sono stati

sostenuti costi per € 380 mila (€ 630 mila nel 2014/15) e figurano debiti per circa

€ 320 mila, riferiti sostanzialmente al servizio di vigilanza del centro

sportivo di Formello.

Con la Gasoltermica Laurentina S.p.A. i costi sono

stati pari a € 1,48 milioni (€ 0,84 milioni nel 2014/15), mentre i debiti

ammontano a circa 70 mila Euro, e sono relativi alla manutenzione del centro

sportivo di Formello e alla gestione del magazzino merci della SS Lazio

Marketing.

Il rapporto con la Us Salernitana ha determinato

un costo complessivo di € 1,45 milioni (€ 1,45 milioni nel 2014/15) e un debito

di 370 mila Euro, per l’utilizzo di diritti commerciali e pubblicitari con

l’obiettivo anche dell’impiego e valorizzazione dei giovani calciatori.

Con la Bona Dea (socio al 20% di Lazio Events

S.r.l.) si sono registrati costi per € 200 mila (€ 200 mila nel 2014/15), per

servizi di assistenza alle procedure di amministrazione del personale, con un

debito di Euro 30 mila.

Con la società Omnia Service, sono stati sostenuti

costi per € 1,05 milioni (€ 1,05 milioni nel 2014/15), per il servizio di mensa

sia giornaliero che in occasione dei ritiri per i tesserati presso il centro

Sportivo di Formello, con un debito di Euro 0,73 milioni.

Con la società Linda (socio al 40% di Lazio

Events S.r.l.), sono stati sostenuti costi per € 0,54 milioni (€ 0,54 milioni nel

2014/15), a fronte servizi di assistenza ai sistemi informatici, processi

organizzativi e logistici aziendali e magazzino area tecnica.

Con la società Snam Lazio Sud sono stati

sostenuti costi per € 0,39 milioni (€ 0,39 milioni nel 2014/15), per servizi di assistenza gestionale.

La continuità aziendale.

Il

Regolamento del Fair Play Finanziario richiede che il bilancio consolidato sia

certificato da un revisore esterno, e non presenti eccezioni relative alla

continuità aziendale (‘going concern’).

Per

Continuità Aziendale si può intendere la capacità di onorare gli impegni,

ovvero l’attitudine dell’impresa a durare nel tempo.

Come

fatto nei precedenti esercizi, la Società di Revisione PricewaterhouseCoopers

Spa, nella sua Relazione, ha riportato un richiamo di informativa, riguardante

il fatto che la SS Lazio SpA, aderendo all'impostazione fornita dalla Lega

Nazionale Professionisti, nonostante l’orientamento contrario espresso

dall'Agenzia delle Entrate, ritiene di non dover assoggettare a tassazione ai

fini IRAP le plusvalenze generate dalla cessione dei calciatori. Per questo motivo, la SS Lazio SpA ha

ricevuto alcuni avvisi di accertamento e cartelle di pagamento da parte

dell'Agenzia delle Entrate. Su tali avvisi, sono stati accolti i relativi ricorsi,

ma tali sentenze non sono ancora passate in giudicato. I Revisori hanno evidenziato che

la SS Lazio SpA, in forza delle sentenze e del parere di un professionista, non

ha provveduto ad effettuare accantonamenti.

Comunque, come fatto nell’esercizio precedente, gli

Amministratori hanno scritto che il bilancio consolidato è stato redatto sul

presupposto della continuità aziendale, “in quanto vi è la ragionevole

aspettativa che la SS Lazio continuerà la sua attività operativa in un futuro

prevedibile (e comunque con un orizzonte temporale superiore ai 12 mesi)”.

La

struttura dello Stato Patrimoniale.

Il

totale dell’attivo è diminuito di € 10,7 milioni, da € 177,4 milioni a € 166,6

milioni. E’ presente una forte incidenza sull’attivo per il 35% della voce

terreni e fabbricati. Il valore

contabile netto dei diritti pluriennali alle prestazioni dei calciatori, incide

per il 29,7%. Il capitale circolante netto, inteso come differenza tra attivo

corrente e passivo corrente, è negativo per 56,9 milioni di Euro. Il capitale investito netto pari a € 35,71

milioni (€ 39,50 milioni nel 2014/15) è finanziato per il 24,84% dal Patrimonio

Netto e per il 75,16% dall’Indebitamento Finanziario Netto.

L’INDICE

DI INDEBITAMENTO

Il

rapporto tra patrimonio netto e il totale delle passività determina l’indice di

indebitamento. Tale valore deve muoversi all’intorno di 1. Nel caso in

questione, l’indice di indebitamento è pari a 0,06 (0,14 nel 2014/15).

Infatti,

l’equity ratio è basso ed è pari al 5,3%. Il ricorso al capitale di terzi,

anche grazie alla rateizzazione tributaria, prevale di molto sull’apporto dei

mezzi propri.

L’ Indicatore di Indebitamento

della FIGC.

Indicatore

di Indebitamento è finalizzato a misurare il grado complessivo di Indebitamento

della società in rapporto al Valore della Produzione medio degli ultimi tre

esercizi. Secondo la FIGC, detto indicatore di Indebitamento rappresenta il

raccordo tra la componente finanziaria dei Debiti e quella economica del Valore

della Produzione e segnala in modo sintetico la sostenibilità

dell’indebitamento.

I debiti

iscritti in bilancio al 30.06.2016 ammontano

a € 138,18 milioni, mentre il valore

della produzione medio degli ultimi tre anni è pari a € 104,1 milioni.

Pertanto

il rapporto tra debiti e valore della produzione medio degli ultimi tre

esercizi è pari a 1,33, comunque

inferiore alla soglia massima consentita del 2015/16 stabilita dalla FIGC per

la Serie A che è di 2. Tale soglia è destinata a ridursi nel 2017/18 a 1,5.

L’INDICE

DI SOLVIBILITA’ TOTALE

Il

rapporto tra attività totali e debiti totali determina l’indice di solvibilità

totale. Una società è solvibile quando il totale

dell’attivo è superiore al totale dei suoi debiti. Quanto

maggiore risulta tale indice, tanto più la società è solvibile. Nel caso

in questione, l’indice di solvibilità totale è pari a 1,06 (1,14 nel 2014/15), ciò vuol dire che, in base alle

valutazioni effettuate degli elementi dell’attivo, il club possiede dei beni il

cui valore sarebbe sufficiente a pagare i debiti.

L’INDICE

DI SOLVIBILITA’ CORRENTE

Il

rapporto tra attività correnti e passività correnti determina l’indice di solvibilità

corrente. Tale indice serve a verificare se l’attivo corrente è in grado di

pagare i debiti a breve. Nel caso in questione, l’indice di solvibilità

corrente è pari a 0,28 (0,63 nel

2014/15), ciò vuol dire che l’attivo a breve non sarebbe in grado di pagare i

debiti a breve.

L’Indicatore di Liquidità della

FIGC.

Tale

indicatore, che è finalizzato a misurare il grado di equilibrio finanziario di

breve termine, ossia la capacità della società di far fronte agli impegni

finanziari con scadenza entro i 12 mesi, coincide sostanzialmente con l’indice

di solvibilità corrente.

Detto

indicatore di Liquidità tra le Attività Correnti considera le disponibilità

liquide e i crediti esigibili entro dodici mesi ed esclude i Crediti tributari

per imposte anticipate; mentre tra le Passività Correnti considera i debiti con

scadenza entro i dodici mesi ed esclude i Debiti verso soci postergati ed

infruttiferi. Per tale indicatore il risultato sarebbe pari a 0,28, inferiore alla soglia minima del

2015/16 stabilita dalla FIGC per la serie A che è di 0,4.

I Terreni e i fabbricati.

La voce complessiva, composta da terreni e

fabbricati strumentali e investimenti immobiliari, ammonta a € 58.241.295 (€ 59

milioni nel 2014/15). I terreni e fabbricati strumentali, corrispondenti al

centro sportivo di Formello, sono esposti in bilancio per € 36,3 milioni (€ 37,1

milioni nel 2014/15), il decremento è dovuto alla quota di ammortamento. Il centro

sportivo è gravato da ipoteca legale iscritta in data 31 marzo 2004 dal

Concessionario del servizio della riscossione della Provincia di Roma. Tale

garanzia rimarrà operativa sino alla definitiva esecuzione della transazione

con l’Agenzia delle Entrate. Gli investimenti immobiliari riguardano l’immobile

sito in via Valenziani a Roma, che è stato valutato in base al fair value

per € 21.900.000.

Il Valore della

Rosa.

Il

valore dei diritti alle prestazioni sportive, comprensivi dei costi di

intermediazione capitalizzati, aumenta da € 37,6 milioni a € 49,5 milioni.

La

variazione positiva di € 12 milioni circa è dipesa dall’acquisto dei diritti

alle prestazioni sportive dei giocatori per € 29,4 milioni, dalla quota di

ammortamento del periodo per un importo di € 16,75 milioni e da cessioni per un

valore contabile netto di 680 mila Euro.

Tra i

calciatori acquistati figurano: Basta (Udinese) per € 10,5 milioni, compresi i

premi, dall’Udinese, Kishna (Ajax) per € 6 milioni circa, compresa

l’intermediazione, e Milinkovic per € 5,99 milioni, compresi i premi.

Al 30

giugno 2016, il calciatore col valore contabile residuo più elevato è Basta. Al

valore contabilee netto complessivo dei diritti pluriennali, contribuisce

ancora Zarate per € 4.043.318,25.

Per la vicenda Zarate, il 2 luglio 2015, la

F.I.F.A. ha riconosciuto le ragioni della S.S. Lazio S.p.A. condannando Zarate

ed in solido il club CA VELEZ SARSFIELD al pagamento di Euro 5,26 milioni più

interessi. Nel dicembre 2015, sia il giocatore Zarate che il club CA VELEZ

SARSFIELD hanno fatto ricorso al TAS.

Il

Patrimonio Netto.

Il

patrimonio netto al 30 giugno 2016 risulta essere positivo per € 8,87 milioni.

Al 30 giugno 2015 era ugualmente positivo, ma per € 21,5 milioni. La variazione

è stata causata essenzialmente dal risultato dell’esercizio.

Il

patrimonio netto, essendo non negativo, risulta conforme a quanto stabilito dal

Regolamento sul Fair Play Finanziario. I “mezzi propri” finanziano solo il 5,3% di tutte le

attività (12,1% nel 2014/15). Tra le riserve che compongono il Patrimonio netto consolidato spicca la

“Riserva da prima applicazione IAS”, che risulta negativa per € 69.346.273.

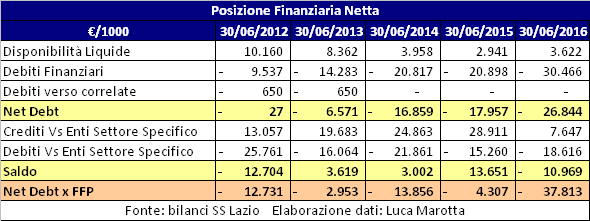

L’Indebitamento

Finanziario.

L’indebitamento finanziario netto aumenta da € 17.96

milioni a € 26,84 milioni. L’aumento dell’indebitamento è dovuto soprattutto ai

finanziamenti auto liquidanti ottenuti per garantire la flessibilità di cassa.

I debiti finanziari non correnti al 30 giugno 2016

sono pari ad Euro 6,61 milioni e si riferiscono all’importo oltre i 12 mesi del

debito per l’erogazione da parte dell’Istituto

per il Credito Sportivo di € 8,1 milioni a seguito della stipula di un

mutuo quindicinale al tasso fisso del 6% sull’immobile di Via Valenziani.

I debiti finanziari a breve ammontano, al 30

giugno 2016, a

Euro 8,85 milioni, i debiti verso altri finanziatori a breve ammontano a € 15

milioni. Tale voce include: l’esposizione per la cessione dei crediti relativi

ai diritti televisivi della stagione 2016/17, la cessione dei crediti relativi

ai diritti televisivi rivenienti dalla partecipazione alla UEFA Europa League

2015/2016 e l’importo entro i 12 mesi del debito per il mutuo di Via Valenziani.

Le disponibilità liquide ammontano a € 3.621.951 (€

2.940.539 nel 2014/15) e risultano in aumento rispetto all’esercizio precedente

di € 681 mila circa.

I crediti verso LNP, pari a € 350.000 (€ 3.379.000

nel 2014/15) riguardano il saldo del conto trasferimenti.

I

crediti verso enti-settore specifico ammontano a € 7,6 milioni (€ 28,9 milioni

nel 2014/15). La cifra comprende l’allocazione dei crediti verso la UEFA per le

competizioni 2015/16 per € 1.949.000. I Crediti Verso Società Calcistiche

ammontano a € 5.126.000 (€ 4.330.000 nel 2014/15) di cui € 1.610.000 verso

società estere.

I Debiti

verso enti settore specifico ammontano complessivamente a € 18,62 milioni (€ 15,26

milioni nel 2014/15). L’importo con scadenza oltre i 12 mesi è di € 3,3 milioni

(€ 7,1 milioni nel 2014/15).

L’indebitamento

finanziario netto aumentato del saldo tra debiti e crediti verso Enti Settore

Specifico, non supera in ogni caso il valore del fatturato netto, pertanto è

conforme a quanto auspicato dal Regolamento sul Fair Play Finanziario. Anche

depurando il dato dal credito verso UEFA per competizioni sportive.

L’Indebitamento

Fiscale.

E’ bene sempre ricordare che il 20 maggio 2005 1a

SS Lazio SpA ha stipulato con l'Agenzia delle Entrate un atto di transazione

con rateizzazione del debito tributario relativo a tre cartelle esattoriali

notificate, per un valore complessivo di Euro 148,81 milioni, in relazione agli

importi dovuti per Irpef e IVA, comprendenti quota capitale, interessi e

sanzioni e relativi agli anni 2002, 2003, 2004 e 2005 (sino al 21 marzo 2005).

Al 30

giugno 2016, 1a SS Lazio SpA ha provveduto al regolare versamento delle rate

previste ed il debito residuo ammonta a € 51.481.000, di cui € 3,65 milioni

entro l’esercizio successivo. L’importo complessivo dovuto, oggetto della

transazione, era di 108,78 milioni (Oltre 140 milioni di Euro con gli interessi

e le sanzioni). Secondo i Consiglieri di Gestione, la SS Lazio SpA è in grado

di far fronte agli impegni finanziari derivanti dalla dilazione concessa dal

fisco.

Le prime undici rate delle 23 previste, sono state

pagate entro i termini richiesti. Gli importi dovuti sono garantiti dalla

cessione prosolvendo dei crediti rivenienti dagli incassi da biglietteria.

L’importo

dei debiti tributari allocato tra le passività non correnti è di € 47.839.249 (€

51.705.097 nel 2014/15) e finanzia il 28,71%

dell’attivo. Il totale dei debiti

tributari, sia correnti che non correnti, pari a € 56,1 milioni (€ 59,5

milioni nel 2014/15), “finanzia” il 33,68%

delle attività. Tali debiti, pur riferendosi a esercizi precedenti, non

sono da considerarsi “debiti scaduti” in quanto oggetto, per la maggior parte,

di transazione, e perciò non rilevano ai fini del Fair Play Finanziario.

Le

problematiche fiscali, almeno di natura interpretativa, continuano a caratterizzare

anche l’attuale gestione. Come già scritto, i revisori hanno evidenziato, la

problematica della tassazione ai fini IRAP delle plusvalenze generate dalla

cessione dei calciatori e dei contenziosi in essere.

Gli

Altri Debiti.

La voce “Altri Debiti” non correnti ammonta a €

1,5 milioni e riguarda i debiti oltre i 12 mesi dei debiti

relativi

agli intermediari sportivi.

La voce “Altri

Debiti” correnti è diminuita, rispetto al 30 giugno 2015, da € 22.032.554 a € 20.993.118. Nel bilancio si legge che

tale variazione dipende principalmente dal decremento dei debiti verso

tesserati e dipendenti in parte bilanciati dall’incremento dei debiti verso

intermediari in conseguenza della campagna acquisti effettuata.

I debiti

verso tesserati e dipendenti sono diminuiti da € 11.949.000 a € 9.454.000.

I debiti verso intermediari aumentano da € 8,94 milioni a € 10,35 milioni, di

cui € 5.063.000 condizionati e € 5.290.000 non condizionati.

Per quanto riguarda i debiti verso intermediari

“condizionati”, l’unica variabile prevista nei contratti condizionati è quella

legata alla presenza del giocatore di riferimento nell’organico della S.S.

Lazio S.p.A..

I debiti verso tesserati sono principalmente

costituiti: dagli stipendi del mese di giugno

dei calciatori della prima squadra pagabili entro il 30 settembre 2016, pari a €

1.968.000, al netto di imposte; da premi individuali a tesserati pagabili entro

il 30 settembre 2016, pari a € 6.315.000, al lordo di imposte.

Per quanto riguarda le passività potenziali, la SS

Lazio ha evidenziato che nei mesi di dicembre 2012 e ottobre 2014 sono stati

notificati due decreti ingiuntivi per un importo complessivo di Euro 3,2

milioni, a fronte delle competenze richieste da un intermediario.

Per tale controversia è stata già emessa sentenza

di primo grado avversa alla SS Lazio, avverso la quale, la società ha proposto

opposizione in secondo grado. Sulla base del parere del legale della Società,

il rischio di soccombenza finale è valutato ancora solo come possibile, perciò

non si è provveduto ad effettuare accantonamenti a tale titolo.

Nel mese di settembre 2014 è stato notificato un

ricorso avverso il licenziamento di un tesserato del settore tecnico per Euro

1,1 milioni. Tenuto conto della proposta transattiva formulata dal Giudice e

sulla base del parere del legale della Società, il rischio è stato quantificato

in una somma massima di circa Euro 300 mila; la Società ha provveduto ad

effettuare accantonamenti a tale titolo.

I

Ricavi.

Il

totale dei ricavi, compresa la gestione economica dei diritti alle prestazioni

dei calciatori, ammonta a € 93,8 milioni (€ 110,9 milioni nel 2014/15) e

risulta in diminuzione del 15,42%.

I Ricavi

da gare diminuiscono da € 9,7 milioni a € 7,53 milioni, con una variazione negativa

di € 2,15 milioni circa. SS Lazio contabilizza i ricavi da gare in base

all’effettivo svolgimento della gara. I Ricavi da gare in casa ammontano ad €

4.700.000 (€ 7.581.000 nel 2014/15). I ricavi da abbonamenti sono aumentati da

€ 1.910.000 a

€ 2.831.000. L’incidenza dei ricavi da gare sul totale dei ricavi è del 8,03%.

I Ricavi da diritti televisivi e proventi media

sono diminuiti del 19,48%, da € 84,3 milioni a € 67,87 milioni con una

variazione negativa di € 16,4 milioni, causata principalmente dal metodo di

contabilizzazione dei ricavi per le competizioni europee. I ricavi televisivi

relativi al campionato sono aumentati da € 46,8 milioni a € 50,7 milioni. Tali

ricavi sono composti per Euro 15.293.000 dalla cessione dei diritti

satellitari, per Euro 8.235.000 dalla cessione dei diritti internazionali e per

Euro 24.945.000 dalla cessione dei diritti digitali terrestri.

I ricavi riconosciuti dalla Lega Calcio sui vari

diritti negoziati a livello centrale, sono pari a € 7.062.000 (€ 7.092.000 nel 2014/15).

La partecipazione alla Coppa Italia ha fruttato Euro 865 mila (€ 1.889.000 nel 2014/15)

e il residuo diritto a partecipare alla Supercoppa, Euro 103 mila (€ 1.485.000

nel 2014/15).

La S.S. Lazio S.p.A. ha contabilizzato i ricavi da

diritti televisivi da partecipazioni a competizioni UEFA 2015/16 nel 2014/15 Euro

20.990.000.

I Ricavi da sponsorizzazione e pubblicità ammontano

a € 11.085.293 (€ 8,8 milioni nel 2014/15), con una variazione positiva del 25,8%

e un’incidenza dell’ 11,82% sui ricavi totali. I ricavi per le sponsorizzazioni

ammontano a € 1.191.000 (€ 1.287.000 nel 2014/15) e sono principalmente rappresentati

dai ricavi del contratto con la Macron S.p.A. per la sponsorizzazione tecnica. I

proventi pubblicitari ammontano a € 7,9 milioni (€ 5,4 milioni nel 2014/15) e

sono dovuti principalmente ai proventi derivanti dal contratto stipulato con la

Infront Italy S.r.l... I canoni per licenza, marchi e brevetti ammontano ad €

1.949.000 (€ 2.125.000 nel 2014/15) e riguardano essenzialmente le royalties

derivanti dal contratto stipulato con la Macron S.p.A., per € 1.464.000 (€ 1.571.000

nel 2014/15).

I Ricavi da gestione diritti calciatori risultano

pari a € 2.038.000 (€ 551 mila nel 2014/15), con un incremento rispetto alla

stagione precedente di € 1,5 milioni e con un’incidenza sul totale dei ricavi

del 2,17% circa. Tale variazione è dipesa, principalmente, dalle plusvalenze

per la cessione dei diritti alle prestazioni sportive che sono state pari €

1.904.000. Le plusvalenze hanno riguardato: Luis Cavanda (Trabzonspor) per €

1.662.500,00; Cana (FC Nantes) per € 200 mila e Al faro per € 4 1.640,29.

La voce “Altri Ricavi” è pari a € 5.056.000 (€ 5,99

milioni nel 2014/15) con un decremento rispetto alla stagione precedente di € 942

mila. In tale voce sono conteggiati i contributi in conto esercizio rivenienti

dalla Lega Calcio per la partecipazione alla Europa League 2015/2016 per €

3.046.000.

I ricavi da merchandising sono pari a € 841 mila (€

1,44 milioni nel 2014/15) e segnano un decremento di circa 603 mila Euro,

causato dal minor fatturato dei negozi.

In definitiva,

i ricavi della Lazio dipendono in gran parte dai ricavi per la vendita dei

diritti TV, che incidono per il 72,35%.

Il grafico relativo all’evoluzione nel tempo del fatturato netto mostra come il fatturato della Lazio dipenda dai diritti TV; pertanto, si potrebbe sostenere validamente la tesi, che la Lazio non

sia riuscita a “spiccare il volo”, soprattutto a causa dei ricavi da gare molto

bassi e anche a causa di ricavi commerciali non esaltanti, per la mancanza di

un “main sponsor”.

I

costi.

Il costo del personale diminuisce del 3,06%, da € 60,9

milioni a € 59 milioni. Il decremento è dovuto alla parte variabile per i

risultati non in linea con la stagione sportiva precedente. L’incidenza sul

fatturato netto è del 63,92%, quella sul totale dei ricavi è del 62,94%. Entrambe

risultano inferiori al 70%. Il costo per calciatori e tecnici è stato di 56.7

milioni di Euro (€58,8 milioni nel2014/15). La Quota variabile legata ai

risultati sportivi si reduce da 6,7 milioni da € 3.792.000. Il personale in

forza al 30.06.2016 risulta composto da 134 unità (171 nel 2014/15) di cui 53

Calciatori (45 nel 2014/15) e 21 Allenatori (58 nel 2014/15).

Gli

ammortamenti e svalutazioni delle immobilizzazioni sono pari a € 18,14 milioni (€

14,51 milioni nel 2014/15). La quota di ammortamento sui diritti alle

prestazioni sportive dei calciatori aumenta del 24,16%, da € 13,5 milioni a € 16,7

milioni.

Gli

ammortamenti delle immobilizzazioni materiali sono pari a € 973 mila. Il Centro

Sportivo di Formello comporta una quota di ammortamento di € 775 mila.

L’ Indicatore di Costo del Lavoro

Allargato.

L’

Indicatore di Costo del Lavoro Allargato è calcolato attraverso il rapporto tra

il Costo del Lavoro Allargato ed i Ricavi ed è finalizzato a misurare il peso

economico del costo del lavoro.

Il Costo

del Lavoro Allargato include i costi per il personale, comprensivi degli

ammortamenti dei diritti alle prestazioni dei calciatori; i Ricavi, considerati

ai fini del denominatore del rapporto, comprendono i Ricavi delle vendite e

delle prestazioni, i Proventi da sponsorizzazioni, i Proventi pubblicitari, i

Proventi commerciali e royalties, i Proventi da cessione diritti televisivi, i

Proventi vari e le Plusvalenze da cessione dei diritti alle prestazioni dei calciatori

al netto delle relative Minusvalenze.

Per il

Costo del Lavoro Allargato si considera il valore risultante dall’ultimo

bilancio approvato, mentre i Ricavi sono dati dai loro valori medi degli ultimi

tre bilanci approvati.

Nel caso in questione, se si

considerasse tutto il costo del personale, il valore è di 0,73 tale valore è al

di sotto del valore soglia previsto dalla FIGC per la Serie A per la stagione

sportiva 2015/16, che è di 0,9.

Gli accantonamenti e altre svalutazioni ammontano

a € 699.477 e riguardano principalmente ad accantonamenti prudenziali dovuti a

rischi su crediti.

Gli

oneri per godimento di beni di terzi ammontano a circa € 3,4 milioni e sono

principalmente costituiti dall’affitto dello stadio Olimpico per € 2.970.000 e

dall’affitto dei negozi di Parco Leonardo e via Calderini per Euro 261 mila.

Fra i

debiti verso fornitori nazionali, figura quello verso il CONI per € 457 mila,

inoltre esistono debiti verso il CONI per fatture da ricevere per € 297 mila.

Tali debiti si riferiscono all’utilizzo dello stadio Olimpico. Da notare che,

in virtù del contratto di fitto stadio, il Coni beneficia di biglietti omaggio.

Le spese per omaggi biglietteria, sono pari a 44 mila

euro e sono allocate all’interno della voce spese pubblicitarie, che complessivamente

sono pari a € 4,61 milioni. Tale voce comprende anche i costi di produzione

audiovisiva e distribuzione delle immagini del campionato di serie A e Coppa

Italia TIM , per Euro 1.139.000.

I costi

per servizi risultano pari a € 17.397.000 (€ 15 milioni nel 2014/15).

All’interno di tale voce, i Costi per intermediazione tesserati aumentano del

74,82%, da € 1.648.000 a

€ 2.881.000. Le spese amministrative risultano aumentate dell’11,74%, da € 5.444.000 a € 6.083.000

e per la maggior parte riguardano spese per consulenze e prestazioni di servizio.

I membri

del Consiglio di Sorveglianza, come i membri del Consiglio di Gestione, hanno

rinunciato a percepire compensi.

Il

“Breakeven Result”.

Il

bilancio consolidato 2015/16 espone un risultato prima delle imposte negativo

per Euro 13,5 milioni quello del 2014/15 era positivo per Euro 8.311.309, mentre quello del 2013/14

era positivo per Euro 8.828.674. Il risultato aggregato dei tre esercizi è positivo

per 5,7 milioni e rientrerebbe ampiamente nella soglia tollerata dal

Regolamento del Fair Play Finanziario.

Il

risultato netto 2015/16 evidenzia una perdita consolidata netto di Euro 12,6

milioni; mentre, nel 2014/15 era esposto un utile di € 5.812.193.

Conclusioni.

Secondo quanto scritto dagli amministratori, per l’esercizio

2016/17 è ragionevole aspettarsi il conseguimento di risultati futuri di

esercizio positivi, con il pieno rispetto degli impegni finanziari assunti.

Quanto sopra sarà possibile grazie ai proventi

realizzati dalla cessione dei diritti pluriennali alle prestazioni sportive dei

calciatori, come quella di Candreva ceduto all’Inter e l’ulteriore

ristrutturazione e ringiovanimento della rosa della prima squadra.

Nessun commento:

Posta un commento