Luca Marotta

Il bilancio consolidato del Gruppo che fa capo a FC Internazionale Milano SpA, al 30 giugno 2024, evidenzia una perdita consolidata netta di Euro 35.745.922 (-€85.372.658 nel 2022-23; -€ 140.056.180 nel 2021-22; -€ 245.579.254 nel 2020-21 e -102.393.789 nel 2019-20; -€48.387.493 nel 2018/19; -€17.753.536 nel 2017-18; -€ 24.576.123 nel 2016-17).

Per ridurre la perdita 2023-2024 rispetto a quella del 2022-2023, hanno avuto un peso rilevante le plusvalenze realizzate per l’importo di € 65.845.780.

Il presidente del club ha evidenziato l’importanza del successo sportivo e la volontà di proseguire definendo la stagione 2023/2024 come “una stagione magnifica” .

Il presidente Giuseppe Marotta, nominato dalla nuova gestione Oaktree, ha evidenziato che il bilancio 2023/2024 segna “il capitolo finale della presidenza di Steven Zhang”, la cui passione è stata importante per conseguire i successi sportivi.

Il

presidente ha anche riconosciuto che “le

vittorie sarebbero state impossibili senza il supporto di Oaktree”,

perché Oaktree ha fornito al Club “le

risorse finanziarie necessarie per superare i momenti difficili del

Secondo il presidente “grazie a Oaktree lo stato di salute finanziaria del Club è notevolmente migliorato nelle ultime due stagioni.” (da notare che non ha detto: da quando Oakree è diventato azionista proprietario, ma nelle ultime due stagioni, quando Oaktree non figurava ancora tra i soci ma era un finanziatore delle società di Zhang.

La via del risanamento finanziario/economico descritta dal presidente confida nel sostegno di Oaktree, mantenendo il livello della competitività sportiva raggiunto, che favorirà le Vittorie sportive e lo sviluppo dei ricavi.

Altro elemento essenziale per lo sviluppo dell’Inter è rappresentato dalla creazione di un nuovo stadio di proprietà.

Al 30.06.2024, la voce debiti dello Stato Patrimoniale ha raggiunto la cifra di € 734.821.567 ( € 807.377.862 nel 2022-23; € 881.150.062 nel 2021-22; € 827.623.779 nel 2020/21).

Nel bilancio è scritto che in data 7 luglio 2022, FC Internazionale Milano SpA “ha ricevuto un atto di citazione da parte di China Construction Bank (Asia) Corporation Limited, con il quale CCB ha promosso presso il Tribunale Civile di Milano un'azione revocatoria contro la delibera assembleare del 18 febbraio 2019 della Capogruppo, in materia di emolumenti degli Amministratori, nel contesto di più ampie azioni di tutela dei propri interessi economici in Cina.”

Nel 2023/24 i compensi al Consiglio di Amministrazione ammontano a Euro 2.394.000 (€ 1.892.000. nel 2022/23)

FC Internazionale “ritiene di avere validi motivi per ottenere il rigetto delle domande delle controparti”.

Il 23 agosto 2022 è stato sottoscritto un Settlement

Agreement tra il Gruppo e la UEFA, con rifenmento alle previsioni generali del

UEFA Club Licensing and Financial Sustainability Regulations

L'accordo vige dal 2021/22 sino alla stagione 2026/2027 inclusa e

prevede come parametro di riferimento l'indicatore "Football

Earnings" ossia il pareggio del bilancio consolidato rettificato da talune

componenti (es. costi sostenuti per il settore giovanile, per il calcio

femminile etc.). L'accordo prevede una sanzione certa e non condizionata di

Euro 4 milioni, iscritta nel bilancio 2021-2022 nella voce 'Fondi per rischi ed

oneri", ed una ulteriore potenziale sanzione di massimi Euro 22 milioni

sospesa in funzione del rispetto di valori target di 'Football Earnings-negli

anni di validità dell'accordo stipulato.

Inoltre dal punto di vista

sportivo, il Gruppo FC Inter, nel 2022-2023 e nel 2023/2024, ha subito e subirà

restrizioni in termini di limitazioni per la registrazione di nuovi giocatori.

In base alle previsioni predisposte fino alla stagione

sportiva 2026/2027, dal Management del Gruppo, che evidenziano il sostanziale rispetto

del valore di target del “Football Earnings”, nel 2023/24 si è ritenuto

opportuno rilasciare l’accantonamento effettuato a “Fondi rischi ed oneri”.

Inoltre, a seguito dei risultati conseguiti nelle stagioni

sportive 2022/2023 e 2023/2024, a partire dalla stagione sportiva 2024/2025

sono venute meno le restrizioni sportive in termini di limitazioni per la

registrazione di nuovi calciatori all’interno delle liste UEFA.

Per l’esercizio chiuso al 30 giugno 2023, l’UEFA Club

Financial Control Body non ha

rilevato eccezioni sui dati presentati dal Gruppo; come stabilito dal

Settlement Agreement.

Tuttavia, il Gruppo rimane sotto monitoraggio da parte del

comitato.

La

voce “Debiti” è diminuita di Euro 72.556.295.

Il valore della produzione è aumentato dell’11,2% a € 473.209.291, mentre i costi sono diminuiti dello 0,3% ad Euro 464.327.066 .

Occorre dire che l’equilibrio economico, che sembra raggiunto, è dovuto soprattutto alle plusvalenze per la cessione dei calciatori pari a € 65.845.780, aumentate del 128%; inoltre l’ammortamento dei diritti pluriennali alle prestazioni sportive dei calciatori è diminuito di 14,46 milioni di Euro, pari al 16,1% in meno rispetto all’esercizio precedente.

Il costo del personale è aumentato dello 0,2% da € 226,9 milioni a € 227,4 milioni.

Resta l’enorme problema del costo del debito finanziario che

viene rinnovato con altro debito con il conseguente importo notevole degli

oneri finanziari. Nel 2023/24, l’enorme

peso degli oneri finanziari, dovuto all’indebitamento, ha determinato una

gestione finanziaria con un risultato netto negativo per €36,1 milioni di Euro in miglioramento

rispetto all’esercizio precedente di 39 milioni di Euro.

Il nuovo BOND da 415 milioni di euro con scadenza 2027,

riservato a investitori istituzionali,è stato completato il 9 febbraio 2022 e

ha avuto ha i seguenti obiettivi:

- riscattare le obbligazioni senior in circolazione con

scadenza 2022 (per complessivi 375 milioni)

- rimborsare la revolving credit facility (da 50 milioni e

concessa da Goldman Sachs e Ubi Banca);

- pagare commissioni e spese.

Il rendimento di tale Bond è del 6,75%, in aumento

sensibile rispetto al 4,875% dei due precedenti bond

Dal punto di vista sportivo la stagione sportiva 2023-2024, l’Inter è giunta al primo posto nel campionato di Serie A; in Coppa Italia ha perso agli ottavi con il Bologna e ha vinto la Supercoppa Italiana battendo il Napoli.

Nella Champions League 2023-2024, l’Inter è stata eliminata negli ottavi dall’Atletico Madrid.

Nella stagione sportiva 2022-2023, l’Inter è giunta terza nel campionato di Serie A; ha vinto la Coppa Italia sconfiggendo la Fiorentina e la Supercoppa Italiana battendo il Milan.

Nella Champions League 2022-2023, l’Inter è arrivata in finale perdendo con il Manchester City.

Nella stagione sportiva 2021-2022, l’Inter è giunta seconda nel campionato di Serie A; ha vinto la Coppa Italia.

Nella Champions League 2021-2022, l’Inter è stata eliminata negli ottavi dal Liverpool.

La Struttura del

Gruppo

Nella

Relazione sulla Gestione 2023-2024 è scritto che , che F.C. Internazionale Milano è controllata, “a partire

dal 22 maggio 2024 da Oaktree

Capital Management, LP. , a seguito dell’escussione

del pegno sulle azioni di Great Horizon S.à.r.l. (azionista unico indiretto di Grand Tower S.à.r.l.) da

parte di GLAS Trust Corporation Limited (“Security Agent”), e OCM Luxembourg

Sunshine S.à.r.l. (veicolo riferibile ai fondi gestiti da/a entità affiliate a

Oaktree), in qualità di soggetto designato, nominato e autorizzato dal Security Agent, ha acquisito

il controllo diretto del 100% del capitale sociale di Great Horizon S.à.r.l. e quindi il controllo indiretto della

Capogruppo”.

Nella

Relazione sulla Gestione è fornita la notizia che “Great Horizon S.à.r.l. ha

acquisito altresì il controllo indiretto di International Sports Capital S.p.A., titolare del 31,05% delle

azioni di FC Inter”, senza fornire altri dati relativi al prezzo di acquisto e

alla data dell’acquisto.

Oaktree ha acquisito

complessivamente il controllo indiretto del 99,6% del capitale sociale della

Capogruppo,

mentre la restante quota dello 0,4% appartiene ad altri azionisti di minoranza.

Di fatto al 30.06.2024 gli azionisti del Gruppo F.C. Internazionale Milano, risultano i seguenti: “Grand Tower S. à r.l.”, società facente capo a Oaktree, per l’escussione sulle azioni di Great Horizon S.à.r.l., con il 68,55%; International Sport Capital S.p.A., anch’essa società facente capo a Oaktree, per l’escussione sulle azioni di Great Horizon S.à.r.l., con il 31,05%; Minoranze con lo 0,4%.

Secondo

il redattore della Relazione sulla gestione

l’escussione del pegno, avvenuta il 22 Maggio 2024, non costiusce Evento

Scatenante il Cambio di Controllo (Change of Control Triggering Event). ai sensi del contratto

di Indenture sottoscritto in data 9 febbraio 2022.

Dal

punto di vista formale Grand Tower S. à r.l. è rimasta azionista controllante

dell’Inter; è il suo proprietario che è cambiato a seguito dell’escussione

delle azioni di Great

Horizon S.à.r.l, che non è più il gruppo cinese di Suning ma è diventato

Oaktree.

La

missione di Oaktree è quella di garantire

stabilità operativa e finanziaria al Gruppo F.C. Internazionale Milano,

mantenendo la competitività della Capogruppo per confermarla come uno

tra i più importanti club calcistici al mondo, per permetterle di raggiungere

prestigiosi risultati sportivi, incrementandone la presenza commerciale

globale.

L’area di consolidamento al 30 giugno 2024 comprende quindi, come società Capogruppo la società F.C. Internazionale Milano Spa con INTER BRAND S.R.L. al 100%; INTER FUTURA S.R.L. al 100% INTER MEDIA AND COMMUNICATION S.P.A. al 100% e M-I Stadio S.r.l. (consolidata con “equity method”) al 50%.

Il capitale di INTER MEDIA AND

COMMUNICATION S.R.L. è detenuto al

55,61% direttamente dalla Capogruppo FC Internazionale Milano SpA e al 44.39% è

detenuto indirettamente tramite Inter Brand S.r.l.

Inoltre la società, denominata “Shanghai Inter Brand Trading Co., Ltd.”, risulta controllata da “Inter Brand S.r.l.”.

La

società “Shanghai Inter Brand Trading Co. Ltd”, e “Inter Brand China Co., Ltd.

in liquidazione”, controllate indirettamente dalla Capogruppo tramite Inter

Brand S.r.l., non sono state consolidate in quanto non rappresentano più un

investimento durevole per il Gruppo e le partecipazioni sono classificate alla

voce “Attività finanziarie che non costituiscono immobilizzazioni” dell’Attivo Circolante.

La continuità

aziendale (“Going Concern”).

La continuità aziendale deve intendersi come attitudine dell’azienda a durare nel tempo o anche come la capacità di poter far fronte e quindi di onorare gli impegni finanziari nel futuro, ed è uno dei punti cardine del Regolamento UEFA sul Fair Play Finanziario.

I Revisori di PricewaterhouseCooupers S.p.A. hanno richiamato l’attenzione “sull'informativa fornita dagli Amministratori al

paragrafo "Continuità aziendale"

della nota integrativa dove gli stessi indicano gli elementi e le

considerazioni effettuate per ritenere che il Gruppo operi in continuità

aziendale.

Gli Amministratori

hanno redatto il bilancio consolidato secondo il principio della continuità

aziendale.

Tra le considerazioni

effettuate dagli Amministratori figurano le seguenti:

-

l’aumento dei ricavi che ha permesso di evidenziare una

perdita in miglioramento rispetto all’esercizio 2022/23 è dipeso

dall’incremento dei

ricavi da abbonamenti, da sponsorizzazioni, da attività commerciali e dalle

maggiori plusvalenze realizzate per la cessione dei calciatori rispetto al

2022/23, che hanno compensando i minori ricavi per l ’uscita agli ottavi di

finale dalla UEFA Champions League;

-

Per coprire la perdita 2022/23 il precedente Azionista di Riferimento aveva proceduto ha

convertito il finanziamento soci in riserve di patrimonio netto per un totale

di Euro 86 milioni, di cui Euro 10 milioni in data 30 giugno 2023 ed Euro 76

milioni in data 25 settembre

-

In

data 26.03.2024, si è verificata un’altra operazione di conversione di

finanziamenti soci in riserve di patrimonio netto per Euro 22 milioni;

-

Nel

primo trimestre della stagione sportiva 2024/2025, Oaktree ha proceduto ad un

versamento in conto Riserva per futuro aumento di capitale di F.C.

Internazionale Milano S.p.A. per un totale di Euro 44 milioni e ad una conversione in riserve di patrimonio netto

finanziamenti soci per Euro 3 milioni;

di conseguenza la perdita del 2023/24 risulta interamente coperta.

-

Da un punto di vista finanziario, nel corso della stagione

sportiva 2023/2024, la Prima Squadra maschile ha vinto il campionato di Serie

A, garantendosi risorse finanziarie aggiuntive. Le risorse finanziarie

aggiuntive derivano dal diritto acquisito alla partecipazione alla UEFA

Champions League anche per la stagione sportiva 2024/2025 e la più favorevole

ripartizione dei diritti TV a valere sulla stagione sportiva 2023/2024 per il

primo posto conseguito, che di conseguenza ha comportato che premi e

corrispettivi variabili dagli sponsor, intoltre con tale vittoria si è resa

possibile la possibilità di negoziare con

gli sponsor delle condizioni più favorevoli in sede di rinnovo o sottoscrizione

di nuovi accordi oltre la maggiore possibilità di stipulare nuovi accordi come

i seguenti:

I) accordo con Betsson

Services Limited, a valere dalla stagione sportiva 2024/2025 fino alla

stagione sportiva 2027/2028, quale nuovo Global Main Jersey Partner e

II)

una

nuova partnership con Gate Information

Pte. Ltd, quale nuovo Global Sleeve

Partner, a valere dalla stagione sportiva 2024/2025 fino alla stagione

sportiva 2025/2026.

-

Dal punto di vista patrimoniale, gli Amministratori, sostengono

che per quanto riguarda le perdite rinviate entro il quinto esercizio

successivo,”il Management continua a monitorare i livelli di capitalizzazione

della Capogruppo e ha avviato azioni volte al ristabilimento dei livelli di

capitalizzazione previsti una volta terminato il periodo di differimento”.

-

Al 30 giugno 2024 il Gruppo presenta disponibilità liquide per

Euro 115,1 milioni.

-

Nel

2023/2024, la Prima Squadra maschile della Capogruppo ha vinto il campionato di

Serie A, garantendosi risorse finanziarie aggiuntive

-

L’Azionista Oaktree tramite una società appartenente al suo gruppo

ha confermato il proprio impegno a

supportare la Capogruppo ed il Gruppo dal punto di vista finanziario e

patrimoniale per il prevedibile futuro di dodici mesi dall’approvazione del

bilancio.

A seguito di quanto descritto sopra, al 30 giugno 2024 il

Gruppo presentava disponibilità liquide per Euro 115.102.743 (€ 100,5 milioni

nel 2022/23). Nonostante, l’evoluzione prevedibile per il futuro evidenzi la

previsione di ulteriori perdite con relativo assorbimento di cassa, soprattutto

con riferimento alla gestione caratteristica, gli Amministratori hanno predisposto il bilancio consolidato 2023/24 adottando

il presupposto della continuità aziendale in considerazione sia delle risorse

finanziarie disponibili dal Gruppo che dell’apporto di ulteriori risorse

finanziarie attese da parte dell’Azionista di Riferimento.

Occorre evidenziare che il sostegno finanziario della proprietà era stato garantito nel 2022/23 anche da Suning tramite Grand Tower S.à.r.l., affermando l’esistenza di un’adeguata liquidità con l’impegno formale a supportare finanziariamente il Gruppo per almeno dodici mesi dalla data di approvazione del bilancio. Tale circostanza, il 22 maggio 2024, non si è verificata perché si è verificata l’escussione del pegno sulle azioni di Great Horizon S.à.r.l. (azionista unico indiretto di Grand Tower S.à.r.l.) da parte di GLAS Trust Corporation Limited

Anche il Collegio Sindacale ha richiamato l’attenzione “sull'informativa fornita dagli Amministratori al paragrafo "Continuità aziendale" della nota integrativa. Gli Amministratori hanno considerato la volontà dell’azionista di riferimento a supportare finanziariamente il Gruppo per almeno dodici mesi dalla data di approvazione del bilancio.

Il Patrimonio Netto.

L’articolo 69 del nuovo Regolamento “UEFA Club Licensing and

Financial Sustainability Regulations Edition

Al 30.06.2024, risulta un patrimonio netto consolidato negativo per € 99.723.769 (-€ 161.977.850 nel 2022/23 -€ 86.605.192 nel 2021/22).

Tale patrimonio netto espone le Riserve di Rivalutazione.ex

art.

Le Perdite portate a nuovo hanno raggiunto la cifra di € 705.800.459.

Essendo negativo, il Patrimonio Netto della Capogruppo al 30 giugno 2024 non rientra nei limiti minimi di capitalizzazione previsti dal Codice Civile.

Ai

fini del Fair Play Finanziario risulta una variazione

migliorativa del 38,4%, grazie

alla conversione in riserva di capitale dei finanziamenti dei soci.

La Capogruppo ha utilizzato l’opzione di differimento della adozione immediata degli obblighi di adottare provvedimenti a seguito della riduzione del capitale sociale per perdite previsti dagli artt 2446 e 2447 del Codice Civile, differendo, all’esercizio in chiusura al 30 giugno 2027 il ripianamento della perdita dell’esercizio chiuso al 30 giugno 2022.

Tuttavia gli amministratori hanno scritto che tali perdite sono in parte già coperte dagli apporti di capitale già effettuati.

Occorre

ricordare che nell’esercizio 2020-2021, l’Assemblea degli Azionisti

della Capogruppo del 28 ottobre 2021 deliberò il ripianamento della perdita al

30 giugno 2021 entro l’esercizio in chiusura al 30 giugno

Il Decreto Milleproroghe n. 228/2021 (in vigore dal 31 dicembre 2021) convertito con modificazioni della Legge n. 15 del 25 febbraio 2022, all’art. 3, comma 1-ter (proroga dei termini in materia economica finanziaria) ha ampliato alle perdite emerse nell’esercizio in corso al 31 dicembre 2021 (ovvero, per la Capogruppo, all’esercizio in chiusura al 30 giugno 2027).

La perdita 2022-2023 è stata ripianata con la conversione a riserva di parte del Finanziamento soci.

Il Patrimonio Netto del bilancio Consolidato di F.C. Internazionale Milano S.p.A. al 30 giugno 2024, è negativo per € 99.723.769 mentre al 30.06.2023 era negativo per € -161.977.850; al 30.06.2022 negativo per -86.605.192; al 30.06.2021 era positivo per € 53.450.988; al 30.06.2020 era negativo per € 36.948.957; al 30.06.2019 era negativo per € 4.555.168, al 30.06.2018 era positivo per € 3,8 milioni e, al 30 giugno 2017, era negativo per € 83,4 milioni.

La

controllante Grand

Tower S.à.r.l. (gestione Suning), nel corso del 2023/24 ha proceduto a

convertire in riserve di patrimonio netto l ’ importo complessivo di Euro 98 milioni di finanziamenti soci

fruttiferi per Euro 76 milioni in data 25 settembre 2023 e per Euro 22

milioni in data 26 marzo 2024.

La composizione, al 30 giugno 2024, del patrimonio netto consolidato era la seguente: capitale sociale pari ad € 19.195.313; Riserva da sovrapprezzo azioni per € 26.943.339 (€ 26.943.339 nel 2022/23); riserve di Rivalutazione - D.L. 104/2020 per € 203.867.123 (€ 203.867.123 nel 2022/23); Riserva versamento soci in conto in conto futuro aumento di capitale risulta per € 350.112.089 (€ 252.112.089 nel 2022/23); Riserva copertura perdite per € 41.704.748 (€ 41.704.748 nel 2022/23); Perdite portate a nuovo per € 705.800.459 (€ 620.427.804 nel 2022/23; € 480.371.624 nel 2021/22) e perdita dell’esercizio per € 99.723.769 (-€ 85.372.658 nel 2022/23; -€ 140.056.180 nel 2021/22;-€ 245.579.264 nel 2020-21;-102.393.789 nel 2019/20; -€ 48.387.493 nel 2018/19; -€ 17.753.536 nel 2017/18; -€ 24.576.123 nel 2016/17).

Per quanto riguarda la Riserva sovrapprezzo azioni; la Riserva per copertura perdite in formazione e la riserva di Rivalutazione - D.L. 104/2020 sono rimaste invariate rispetto all’esercizio precedente.

Per quanto riguarda la Riserva versamento soci in conto futuro aumento di capitale risulta aumentata di € 98 milioni a causa della conversione effettuata dalla precedente controllante Grand Tower S.à.r.l., nel corso del 2023/24, che ha proceduto a convertire in riserve di patrimonio netto l ’ importo complessivo di Euro 98 milioni di finanziamenti soci fruttiferi di cui Euro 76 milioni in data 25 settembre 2023 e per Euro 22 milioni in data 26 marzo 2024.

La variazione di € 62. 254.081, tra il patrimonio netto al 30.06.2024 e il patrimonio netto al 30.06.2023, è dovuta al finanziamento soci convertito di € 98.000.000 e. alla perdita dell’esercizio di € 35.745.992

L’INDICE DI SOLVIBILITA’ TOTALE

Il rapporto tra attività totali e debiti totali determina l’indice di solvibilità totale. Una società è solvibile quando il totale dell’attivo è superiore al totale dei suoi debiti. Quanto maggiore risulta tale indice, tanto più la società è solvibile. Nel caso in questione, l’indice di solvibilità totale è pari a 0,88 (0,81 nel 2022/23), ciò vuol dire che i mezzi posseduti dall’Inter non hanno un valore esposto sufficiente, a far fronte alle passività. Risulta necessario il supporto finanziario della proprietà, che si deve tradurre in un robusta iniezione di capitale.

L’Indicatore di Liquidità della FIGC.

Tale indicatore, è utilizzato per determinare l’eventuale carenza finanziaria, è l’indicatore più importante del Fair Play Finanziario italiano ed è finalizzato a misurare il grado di equilibrio finanziario di breve termine, ossia la capacità della società di far fronte agli impegni finanziari con scadenza entro i 12 mesi, coincide sostanzialmente con l’indice di solvibilità corrente.

Detto

indicatore di Liquidità tra le Attività Correnti considera le disponibilità

liquide e i crediti esigibili entro dodici mesi ed esclude i Crediti tributari

per imposte anticipate; mentre tra le Passività Correnti considera i debiti con

scadenza entro i dodici mesi ed esclude i Debiti verso soci postergati ed

infruttiferi. Per tale indicatore il risultato sarebbe pari a 1, superiore alla soglia minima stabilita

dalla FIGC per la serie A che è di 0,6. Per la

stagione sportiva 2023/24 il valore dell’indice di liquidità per il mercato è

stato fissato a 0,6 per la Serie A,

mentre per le sessioni delle campagne trasferimenti del 2024-2025 la misura minima dell’indicatore di liquidità a 0,7. Nel caso in cui non fosse

stata rispettata la soglia minima si sarebbe potuto colmare la differenza con

versamenti in conto futuro aumento di capitale; aumento di capitale

integralmente sottoscritto e versato; finanziamenti postergati ed infruttiferi

dei soci. In ogni caso, il rispetto degli altri due indicatori del Fair Play

Finanziario italiano avrebbe potuto ridurre l’importo da colmare di 2/3.

L’INDICE DI INDEBITAMENTO

Il rapporto tra patrimonio netto e il totale delle passività determina l’indice di indebitamento. Tale valore deve muoversi all’intorno di 1. Nel caso in questione, è negativo.

Il che sta a significare che il capitale di terzi prevale sui mezzi propri, finanziando tutto.

Infatti, anche l’equity ratio è negativo.

L’Indebitamento Finanziario

Netto.

Il nuovo regolamento di Sostenibilità Finanziaria della UEFA

– Edizione 2022 (“UEFA Club Licensing and Financial Sustainability Regulations

Edition

- la media (positiva) degli utili del periodo di riferimento e di quello immediatamente precedente

Il CFCB, può considerare:

i. Grado di leva finanziaria – ossia, il livello di indebitamento netto rispetto ai ricavi e alle attività sottostanti;

ii. Redditività e copertura - il livello dei ricavi rispetto ai costi di servizio del debito netto;

iii. Adeguatezza dei flussi di cassa - ossia, la capacità di coprire gli interessi e il rimborso del capitale del debito netto.

Le disponibilità liquide sono pari a € 115.102.743, mentre nell’esercizio precedente erano pari a € 100.515.644.

I debiti verso soci per finanziamenti pari a Euro 34.294.792 (€ 128.505.477 nel 2022/23), di cui Euro 3 milioni riguardano la quota capitale del versamenti a titolo di finanziamento fruttifero sottoscritti con Grand Tower S.a.r.l., oltre che gli interessi maturati ma non ancora liquidati alla data del 30 giugno 2024.

Al 30.06.2024, il debito verso Grand Tower S.à.r.l. è di Euro 18,2 milioni (di cui Euro 3 milioni quota capitale ed Euro 15,2 milioni quota interessi).

-

La

capitalizzazione dei finanziamenti soci era una costante della gestione Suning,

complessivamente fino al 26 .03.2024 ammontano a € 350.112.089. Nel dettaglio, il 26 giugno 2019, sono stati convertiti in “Riserva per versamento

soci in c/futuro aumento capitale” finanziamenti per Euro 40 milioni; il 24 marzo 2020 per Euro 60 milioni il 22 giugno 2020 e per Euro 10 milioni; nell’esercizio precedente, erano stati convertiti

in “Riserva per versamento in c/futuro aumento capitale” Euro 132,1 milioni, ,

il 30 giugno 2023, sono stati

convertiti in “Riserva per versamento soci in c/futuro aumento capitale”

finanziamenti per Euro 10 milioni. Euro

76 milioni in

data 25 settembre

Per quanto riguarda le Obbligazioni figura un debito di € 392.207.180 (€ 409.312.466 nel 2022/23).

La controllata

Inter Media in data 9 febbraio

Il Nuovo Prestito Obbligazionario ha la finalità di estinguere anticipatamente i precedenti collocamenti emessi il 21 dicembre 2017 e il 31 luglio 2020, rispettivamente per un ammontare nominale di Euro 300 milioni ed Euro 75 milioni ad un prezzo di emissione pari al 93%, con scadenza al 31 dicembre 2022 e tasso fisso nominale a 4,875%.

Il Nuovo Prestito Obbligazionario è stato emesso e collocato per un importo pari a Euro 415 milioni, con tasso di interesse annuo pari al 6,75% e con scadenza al 9 febbraio 2027.

Tale prestito, come le precedenti emissioni, è garantito dai flussi di liquidità derivanti da sponsorship agreement e media contracts siglati dalla controlla Inter Media oltre che i flussi derivanti dai proventi dei diritti UEFA e dei diritti televisivi della Serie A e Coppa Italia generati dalla Capogruppo.

Il piano di rimborso

della linea capitale in rate semestrali, parte dal 30 giugno 2024, preceduto

da un periodo di preammortamento con pagamento della sola linea in conto

interessi:

- 1 rata da Euro 3,57 milioni il 30 giugno 2024; saldata

al 30 giugno 2024

- 1 rata da Euro 3,69 milioni il 30 dicembre 2024;

- 1 rata da Euro 3,82 milioni il 30 giugno 2025;

- 1 rata da Euro 3,95 milioni il 30 dicembre 2025;

- 1 rata da Euro 4,08 milioni il 30 giugno 2026;

- 1 rata da Euro 4,22 milioni il 30 dicembre 2026;

- 1 rata finale per Euro 391,67 milioni entro il 9 febbraio

2027.

Le rate in linea interessi in scadenza al 30 dicembre 2022, al 30 giugno 2023, al 30 dicembre 2023, rispettivamente pari a Euro 10.972 migliaia, a Euro 14.006 migliaia, a Euro 14.006 migliaia e a Euro 14.006 migliaia, sono state regolarmente pagate, unitamente alla rata in linea capitale ed interessi pari a Euro 17.579 migliaia (di cui la quota capitale rimborsata pari a Euro 3.573 migliaia) scaduta al 30 giugno 2024.

Nel

bilancio è scritto: “Il 25 giugno 2024 il Gruppo in condizioni di mercato favorevoli,

ha deciso di acquistare nominali Euro 15 milioni di obbligazioni sociali

proprie Senior Secured Notes 2027, il cui regolamento finanziario al prezzo di

mercato di 0,9852 è avvenuto lo scorso 3 luglio

Debiti per finanziamento Soci,

I Debiti per finanziamento Soci ammontano a Euro 34.294.792 (€128.505.477 nel 2022/23), di cui € 3 milioni relativi alla quota capitale.

Si riferiscono ai versamenti a titolo di finanziamento fruttifero sottoscritti con la società controllante Grand Tower S.à.r.l., oltre che agli interessi maturati ma non ancora liquidati alla data del 30 giugno 2024.

Il 25.09.2023 l’azionista di riferimento ha prestato 76 milioni di Euro.

Euro 22 milioni in data 26 marzo 2024,

Euro 98 milioni convertiti in capitale

Al 30 giugno 2024, il debito per finanziamento soci del Gruppo verso Grand Tower S.à.r.l. risulta pari a Euro 18,2 milioni (di cui Euro 3 milioni quota capitale ed Euro 15,2 milioni quota interessi), mentre verso la controllante Great Horizon S.à.r.l., risulta pari ad Euro 16,1 milioni, interamente relativi agli interessi maturati e non ancora liquidati

Debiti verso altri finanziatori

Al 30 giugno 2024 i debiti verso altri finanziatori pari a € 15 milioni riguardano il debito sorto nei confronti dell’esperto intermediario finanziario che ha supportato e curato in nome e per conto della controllata Inter Media l’operazione di riacquisto sul mercato delle obbligazioni sociali proprie. Tale debito è stato interamente estinto in data 3 luglio 2024

I crediti verso enti settore specifico ammontano a € 91,15 milioni (€ 72,1 milioni nel 2022/23).

Gli importi maggiori riguardanti le società nazionali riguardano: US Sassuolo Calcio Srl per € 14.141.000; BOLOGNA F.C. 1909 S.P.A. per € 3.200.000; U.S. SALERNITANA 1919 SRL 3.171; TORINO FOOTBALL CLUB SPA per € 2.546.000; Associazione Calcio MONZA SPA per € 1.328.000 e ATALANTA BERGAMASCA CALCIO SPA 1.110.000.

Gli importi maggiori riguardanti le Società Estere, pari a € 55,09 milioni, riguardano:

MANCHESTER

UNITED FOOTBALL CLUB LIMITED per € 36.140.000; FUßBALLCLUB UNION BERLIN per € 8.178.000;

AL-NASSR FOOTBALL CLUB per € 4.807.000; CLUB ATLETICO RIVER PLATE ASOCIACION

CIVIL per € 2.616.000;STADE REIMS per € 950 mila e SASP Paris Saint Germain per

€ 880 mila.

I crediti verso società nazionali sono regolati presso la stanza di compensazione della L.N.P. Serie A in compensazione delle posizioni debitorie.

I Debiti verso enti settore specifico ammontano a € 132,18 milioni e riguardano i rapporti con enti e società del settore e mostrano un incremento di € 34,6 milioni rispetto al 2022/23.

Nello specifico, i debiti verso società calcistiche nazionali ammontano a € 87,2 milioni (€ 75,62 milioni nel 2022/23). Gli importi maggiori riguardano: US SASSUOLO CALCIO SRL con 33,75 milioni ATALANTA BC SPA con 13,69 milioni; SOCIETÀ SPORTIVA LAZIO SPA con € 11,46 milioni; ed ASSOCIAZIONE CALCIO MONZA S.P.A. ASSOCIAZIONE CALCIO MONZA S.P.A. con € 10,6 milioni.

I debiti verso società calcistiche estere ammontano a € 36,79 milioni circa (€ 10,77 milioni nel 2022/23). Gli importi principali riguardano: FC BAYERN MUNCHEN AG 21.96 milioni; NV CLUB BRUGGE 5.7milioni; PSV NV con € 2,84 milioni; MANCHESTER UTD F.C. LTD con 2,61 milioni e AGF A/S con euro 2,22 milioni.

Per quanto riguarda i debiti tributari rateizzati non correnti, nel caso dell’Inter, figurano € 19.532.260 e si riferiscono alla rateazione concessa fino a settembre 2027 dalle norme ai tempi del COVID e fino alla Legge di Bilancio del 29 dicembre 2022.

Nel 2023/24, il

debito finanziario netto ai fini del Fair Play Finanziario risulta inferiore sia

al fatturato netto che al valore della produzione.

Il rapporto tra posizione finanziaria netta ed EBITDA, che è positivo per € 130.052,52, risulta pari a 2,51. In altre parole, la differenza tra ricavi e costi operativi, senza considerare gli ammortamenti, determinatasi nel 2023/24, se si ripetesse negli anni successivi, riuscirebbe a rimborsare il debito netto in più di tre anni circa. Di solito il rapporto Net Debt/EBITDA si giudica positivamente quando è inferiore a 2. Invece, quando supera 3, pone dei dubbi sulla sostenibilità del debito, a maggior ragione occorre il sostegno della proprietà.

Non emergerebbero debiti finanziari per lo stadio.

Crediti verso clienti

I crediti verso clienti, al netto del fondo svalutazione crediti risultano pari a € 32.820.563.

Il fondo svalutazione crediti ammonta a Euro 78.942.000 (€ 72.205.000 nel 2022/23). Tale fondo contiene le seguenti svalutazioni: i regional sponsor con controparti cinesi per complessivi Euro 29.952.000, svalutati al 100% (Euro 30.102 migliaia, al 30 giugno 2023) svalutati al 100%, Zytara Labs - Digitalbits per Euro 31.350 migliaia, invariati rispetto al 30 giugno 2023, e svalutati al 100% e Dazn per Euro 10.406.000 ad oggi interamente incassati.

Gli altri debiti.

In base al Regolamento del Fair Play Finanziario, le società

di calcio richiedenti

La voce “debiti” iscritta nello stato patrimoniale è diminuita

da €

Tra i debiti verso fornitori si segnalano i debiti verso agenti Fifa per € 18.768.000 (€ 25,7 milioni nel 2022-23) ed i debiti verso il Comune di Milano per fatture da ricever per € 9.488.000 (€ 10.151.000 nel 2022/23) riferiti ai corrispettivi per affitto dello stadio da utilizzare a compensazione con le migliorie effettuate dalla Capogruppo, che figurano nella voce “Immobilizzazioni immateriali”.

I debiti verso il personale, variano da €

Il motivo dell’aumento di € 9.637.000 risiede nel fatto che nel 2023/24 sono maturati i premi per aver vinto il campionato.

I debiti tributari variano da €

I Debiti imposta IRAP ammontano a € 1.769.000 (€ 1.315.000 nel 2022/23).

La voce dei fondi rischi “2) per imposte, anche differite” è esposta per € 7.031.983 (€ 7.445.816 nel 2022/23.

Gli altri Fondi rischi aumentano da €

Risulta un accantonamento per le ritenute IRPEF non versate a seguito dell’applicazione del regime fiscale degli “impatriati” per € 9.432.241, inoltre si è proceduto al rilascio della sanzione UEFA per Euro 4.800.000, accantonata sulla base di stime al “Fondo rischi ed oneri” in esercizi precedenti,

Il Rendiconto

Finanziario.

Le variazioni di Disponibilità liquide risultano positive per € 14.587.099. Tale variazione positiva è dipesa dal flusso generato dall’attività operativa, che ha generato flussi positivi per € 45.986.282 e dal flusso generato dall’attività di investimento, che è stato negativo per € 27.779.401 e dal flusso generato dall’attività di finanziamento, che ha determinato flussi negativi per € 3.619.782.

Nel 2023/24 i flussi generati dall’attività operativa si sono mostrati sufficienti a coprire i flussi negativi dell’attività di investimento e di finanziamento.

Nell’ambito dell’attività operativa, il flusso finanziario prima delle variazioni del Capitale Circolante Netto risulta positivo per € 117.588.618 (€ 57.448.813 nel 2022/23).

Nel 2023/24, dal lato investimenti risultano uscite

finanziarie per l’acquisto di Diritti pluriennali alle prestazioni Calciatori

per €

Il Valore della Rosa.

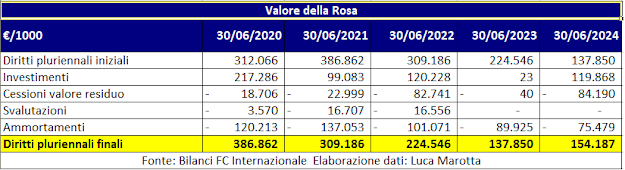

Il valore netto dei diritti pluriennali alle prestazioni dei calciatori ammonta a € 154.187.447 (€134.850.030 nel 2022/23). La variazione è dovuta ad investimenti per € 119,87 milioni (€ 23 mila nel 2022/23), cessioni per un valore contabile netto di € 84,19 milioni (€ 40 mila nel 2022/23) ed ammortamenti per 75,48milioni (€89,93 milioni nel 2022/23).

Tra i principali calciatori acquistati figurano: Frattesi Davide (U.S. Sassuolo Calcio) per € 34.500.000; Pavard Benjamin Jaques Marcel (F.C. Bayern Munchen) per € 33.293.000; Zopolato Neves Carlos Augusto (Monza) per € 13.984.000; Arnautovic Marko (Bologna) per € 11.226.000; Buchanan Tajon Trevor (Club Brugge NV) per € 7.533.000; Bisseck Yann Aurel (Aarhus GF A/S) per € 7.479.000 Sommer (F.C. Bayern Munchen) per € 7.221.000.

Per le acquisizioni a titolo temporaneo figurano: Davide Frattesi dal Sassuolo (l’accordo, valido per la stagione sportiva 2023/2024, prevedeva l’obbligo all’acquisto a titolo definitivo al verificarsi di determinate condizioni dopo la data del 2 febbraio 2024; tali condizioni si sono verificate); Carlos Augusto dal Monza; (l’accordo, valido per la stagione sportiva 2023/2024, prevedeva l’obbligo all’acquisto ) ; Marko Arnautovic dal Bologna; (l’accordo, valido per la stagione sportiva 2023/2024, prevedeva per la Capogruppo l’obbligo all’acquisto); Emil Audero dalla Sampdoria.

Tra le principali cessioni figurano: Gosens Robin Everardus (Fussballclub Union Berlin) per € 28.784.000 ; Lazaro Valentino (Torino F.C.) per € 21.019.000; Colidio Facundo (Club Atletico River Plate) per € 9.602.000; Brozovic Marcelo (Al Nassr F.C.) per € 5.713.000; Males Darian (BSC Young Boys) per € 2.750.000; Mulattieri Samuele (U.S. Sassuolo Calcio) per € 2.298.000.

Tra le cessioni a titolo temporaneo delle prestazioni professionali del calciatore figurano: Zinho Vanheusden allo Standard Liegi; Ionut Radu al Bournemouth, Ionut Radu al Bournemouth

Dopo la chiusura dell’esercizio si sono verificate le seguenti operazioni:cessione a titolo temporaneo delle prestazioni professionali del calciatore Satriano Costa Martìn Adrian al R.C. Lens; cessione a titolo temporaneo delle prestazioni professionali del calciatore Vanheusden Zinho al Mechelen: cessione a titolo temporaneo delle prestazioni professionali del calciatore Esposito Francesco Pio allo Spezia Calcio: cessione a titolo temporaneo delle prestazioni professionali del calciatore Carboni Valentin all’Olympique De Marseille: cessione a titolo temporaneo delle prestazioni professionali del calciatore Salcedo Mora Eddy al OFI Crete; cessione a titolo definitivo delle prestazioni professionali dei calciatori Lucien Agoumé al Sevilla Fùtbol Club, Oristanio Gaetano Pio al Venezia F.C. e Zanotti Mattia al F.C. Lugano.

Acquisto a titolo definitivo delle prestazioni professionali dei calciatori Martinez Riera Josep dal Genoa e Palacios Tiago Tomas dal C.S. Independiente Rivadavia

Tesseramento del calciatore svincolato Mehdi Taremi

La Gestione Economica.

Nell’esercizio 2023/24,

il valore della produzione aumenta da €

I costi della

produzione diminuiscono da €

Il valore della produzione consolidato 2023/24 risulta aumentato dell’11,2% rispetto al 2022/23.

La differenza principale riguarda le plusvalenze da cessione diritti pluriennali prestazioni calciatori aumentate di 36,9 milioni di Euro segnando un aumento del 128%.

Il fatturato netto, senza plusvalenze, prestiti aumenta da € 385,9 milioni a € 399,34 milioni.

I costi della produzione diminuiscono dello 0,3%, da € 465,51 milioni a € 464,33 milioni. Il 49% di tali costi è rappresentato dal costo del personale e il 16,3% dall’ammortamento della rosa calciatori.

La diminuzione è dovuta al decremento degli ammortamenti e al minor ricorso al prestito di calciatori.

La differenza tra ricavi e costi della produzione risulta positiva per 8.882.225 (-€40.033.680 nel 2022/23).

I Ricavi.

I ricavi derivanti dalla cessione dei diritti radiotelevisivi nazionali risultano pari a € 101.065.000 (€87.069.000 nel 2022/23).

Per quanto riguarda i proventi televisivi UEFA, che ammontano a € 65.636.000; mentre, nel 2022/23, erano pari a € 99.582.000. Il decremento dipende dal percorso peggiore rispetto a quello del 2022/23.

La voce “Proventi televisivi – Altri ”, pari a Euro 9.719.000 (€ 9.881.000 nel 2022/23), riguarda principalmente i ricavi del canale tematico Inter Tv, nonché quelli relativi alla digitalizzazione e commercializzazione dell’archivio televisivo i cui principali contratti in essere sono con Rai, Infront e Dazn; Nello specifico, l’Inter percepisce da Dazn Limited un compenso annuo pari a Euro 5,2 milioni in base a un contratto del 2022 scaduto in fase di negoziazione.

I ricavi commerciali, risultano aumentati, da € 74,5 milioni a € 112 milioni.

L’incremento è dovuto soprattutto ai

proventi da sponsorizzazione.

I Proventi da sponsorizzazioni pari ad Euro 79.878.000 (€54.4378.000 nel 2022/23) riguardano i corrispettivi riconosciuti dallo “Sponsor Ufficiale” “Wavemaker – Paramount+” e dallo “Sponsor Tecnico" Nike Retail, dal Jersey Sponsor-back e manica (Ugroup ed eBay); nonché “Sponsorship EU in house /Regional/Global”

L’incremento dei ricavi da sponsorship è principalmente riferibile al fatto che, nel 2022/23, il ricavo derivante dallo Sponsor Ufficiale Zytara Labs – Digitalbits era stato completamente azzerato,.

I proventi pubblicitari risultano pari a € 8.112.000 (€ 6.964.000 nel 2022/23).

I proventi commerciali e royalties risultano pari a € 24.014.000 (€ 13.160.000 nel 2022/23). Tali ricavi si riferiscono ai ricavi relativi alle attività di merchandising e licencing, gestite dal Gruppo.

I ricavi da gare, variano da € 78,97 milioni a € 70,83 milioni.

I ricavi da gare prima squadra (Botteghino) risultano pari a € 45.634.720, nel 2022/23 risultavano pari a € 56.829.148,

Gli abbonamenti sono aumentatati, da €

I ricavi da Coppe Internazionali risultano pari a € 13.195.000. Tali ricavi, nel 2022/23, erano pari a € 27.396.000.

Gli incassi da gare di campionato in casa ammontano a €30.368.000 (€ 24.983.000 nel 2022/23) e quelli per le gare di TIM Cup a € 489 .000 (€ 5.371 .000 nel 2022/23).

I ricavi da tornei e amichevoli, passano da € 585 mila a € 1.583.000.

I contributi in conto esercizio pari a € 18.243.755 (€17.445.533 nel 2022/23), nella tabella sopra classificati tra gli altri ricavi, riguardano principalmente i contributi della Lega legati ai premi della Tim Cup e aumentati a seguito delle vittorie e ai ricavi collettivi esclusi i diritti audiovisivi.

La voce del Conto Economico “Altri ricavi e proventi diversi”, ammontante a Euro 21.074.113 (€18.055.000 nel 2022/23), riguarda i ricavi da Inter Academies per Euro 1.303.000 (€914.000 nel 2022/23); ricavi derivanti da servizi erogati nei confronti di società collegate per Euro 4.286.000 e ricavi inerenti le quote di iscrizione agli Inter Club, Membership e Tessere del Tifoso, per complessivi Euro 3.886.000. Il saldo finale dei proventi UEFA Champions League e della Coppa Italia della stagione 2022/2023, per Euro 2.107.000, rilascio della sanzione UEFA per Euro 4.800.000 accantonata al “Fondo rischi ed oneri” in esercizi precedenti,

Il Player Trading.

Il Player Trading dell’Inter nel 2023/24 evidenzia un risultato negativo. La differenza tra plusvalenze e minusvalenze non riesce a coprire totalmente il costo annuale dei cartellini dei calciatori rappresentato dagli ammortamenti.

Le plusvalenze aumentano da €

Le minusvalenze da cessione dei diritti alle prestazioni calciatori risultano pari ad Euro 1.163.936 (€ 634.125 nel 2022/23) e riguardano Nascimento Resende Gabriel detto “Brazao” per Euro 796 mila, Ricordi Tommaso, Botis Nikolaos Nestoras per Euro 114 mila e Biral Nicolò per Euro 200 mila.

I costi per l'acquisizione temporanea delle prestazioni dei calciatori, pari a€ 1.500.000 (€10.975.748 nel 2022/23)si riferiscono a Emil Audero.

Per quanto riguarda, le cessioni di calciatori a titolo temporaneo, ammontanti a € 1.163.936 (€ 1.052.500 nel 2022/23) riguardano Nascimento Resende Gabriel detto “Brazao” per Euro 796 migliaia, Ricordi Tommaso, Botis Nikolaos Nestoras per Euro 114 migliaia e Biral Nicolò per Euro 200 migliaia

Gli altri oneri da gestione calciatori, pari a Euro 1.668.825 (€1.493.487 nel 2022/23), sono principalmente relativi ai contributi di solidarietà maturati nell’esercizio relativi alle operazioni di mercato con club internazionali e premi diversi da campagna trasferimenti per i calciatori Achraf Hakimi e Robin Gosens.

Gli altri proventi da gestione calciatori, ammontano a Euro 5.775.530 (€ 9.652.751 nel 2022/23), sono relativi ai premi diversi da campagna trasferimento calciatori maturati per i calciatori Bonfanti,

Onana, Hakimi, Politano e Bonfantini per Euro 2.330.000; ai proventi FIFA legati alla partecipazione dei calciatori della Prima Squadra, con le rispettive nazionali, per Euro 3.150.000 e per € 293 mila come proventi di solidarietà.

Gli ammortamenti della rosa calciatori, sono diminuiti di 14,45 milioni di Euro, da € 89,93 milioni a € 75,48 milioni segnando un decremento del 16,1%.

I Costi della

Produzione.

Il costo dei

dipendenti, al 30 giugno

I salari

e stipendi dei tesserati sono aumentati da €

I diritti di immagine ammontano a € zero (€ 1.339.000 nel 2022/23).

Il numero di calciatori è aumentato da

Il totale della forza lavoro aumentato da

Gli ammortamenti e le svalutazioni complessivi sono pari a € 111.733.958 (€ 122.205.712 nel 2022/23), di cui € 75.478.903 per ammortamenti rosa calciatori (€ 89.925.000 nel 2022/23) ed € zero per l’ammortamento relativo alla capitalizzazione dei costi vivaio (€6,7 milioni nel 2022/23). Gli ammortamenti delle immobilizzazioni materiali ammontano ad € 2.064.158 (€ 1.831.228 nel 2022/23).

L’ Indicatore di

Costo del Lavoro Allargato.

L’ Indicatore di Costo del Lavoro Allargato è calcolato attraverso il rapporto tra il Costo del Lavoro Allargato ed i Ricavi ed è finalizzato a misurare il peso economico del costo del lavoro.

Il Costo del Lavoro Allargato include i costi per il personale, comprensivi degli ammortamenti dei diritti alle prestazioni dei calciatori e i Costi per agenti sportivi, se non già direttamente imputati ai diritti pluriennali alle prestazioni dei calciatori; i Ricavi, considerati ai fini del denominatore del rapporto, comprendono i Ricavi delle vendite e delle prestazioni, i Proventi da sponsorizzazioni, i Proventi pubblicitari, i Proventi commerciali e royalties, i Proventi da cessione diritti televisivi, i Proventi vari e le Plusvalenze da cessione dei diritti alle prestazioni dei calciatori al netto delle relative Minusvalenze. Per il Costo del Lavoro Allargato si considera il valore risultante dall’ultimo bilancio d’esercizio approvato, mentre i Ricavi sono dati dai loro valori medi degli ultimi tre bilanci d’esercizio approvati.

Nel caso in questione, se si considerasse tutto il costo del personale, il valore è di 0,684, entro il valore soglia di 0,8.

I costi per godimento dei beni di terzi sono

pari a € 15.369.795 (€ 13.654.081 nel 2022/23). L’importo maggiore dei costi

per godimento dei beni di terzi, riguarda la concessione d’uso dello Stadio per

Euro 5.509.000 (€ 5.163.000 nel 2022/23). I Canoni licenza d’uso diversi variano

da €

I costi per prestazioni di servizi aumentano

da €

I costi per l’attività sportiva ammontano a € 7,12 milioni (€ 6,53 milioni nel 2022/23) e comprendono i costi per allenamenti e ritiri pari a Euro 2.503.000 (€ 2.311.000 nel 2022/23). Tra le spese amministrative spiccano i servizi da collegate pari a € 5.028.000 (€ 5.434.000 nel 2022/23) e riguardano i servizi di gestione dello Stadio riaddebitati, in base a contratto, da Mi-Stadio. Il costo dei consulenti esterni è aumentato da € 6,55 milioni a € 7,068 milioni. lI compenso agli amministratori risulta pari a € 2.394.000 (€ 1.892.000 nel 2022/23).

Gli altri accantonamenti aumentano da €

Per

maggiori dettagli si faccia riferimento a quanto esposto al paragrafo “Fondo

per rischi ed oneri”.

Gli oneri finanziari netti pari a € 36,1 milioni (€ 39,02 milioni nel 2022/23), riguardano interessi passivi su debiti verso factoring per circa € zero (€ 522.000 nel 2022/23), interessi passivi su debiti verso controllanti per € 3.789.000 (€ 6.270.000 nel 2022/23), gli oneri per il prestito obbligazionario per € 29.481.000 (€ 29.380.000 nel 2022/23), Oneri accessori su finanziamenti e prestiti obbligazionari € 303 mila (€ 295 mila nel 2022/23) e oneri finanziari su debiti verso banche per € 3.000.

L’attualizzazione dei prestiti a medio /lungo termine ha

comportato costi per € 6.763.000 (€ 3.114.000 nel 2022/23).

Per quanto riguarda i proventi finanziari, l’importo di € 4.2 milioni (€ 695 mila nel 2022/23), si riferisce a interessi attivi per attualizzazione dei crediti.

La regola della

stabilità.

Nella sostanza per il principio cardine della stabilità, del nuovo Regolamento UEFA, è previsto, per la regola del pareggio di bilancio, uno scarto di Euro 60 milioni in 3 anni oltre al controllo sul Fair Value delle transazioni.

Ai fini del Regolamento del Fair Play Finanziario, il periodo di monitoraggio per il 2023/24 copre gli esercizi 2021-; 2022-23 e 2023-24.

Nel caso in questione, il risultato prima delle imposte è negativo per € 26.551.785.

Il risultato prima delle imposte 2022-2023 risulta negativo per € 77.228.355.

Il risultato prima delle imposte 2021-2022 risulta negativo per € 136.602.520.

La somma algebrica del risultato prima delle imposte per il 2021-22, 2022-23, e il 2023-24; è negativa per € 240,38 milioni.

L’aggregato EBT è il punto di partenza per la valutazione del “Break-even result” ora denominato “Football Earnigs”.

In sostanza nella determinazione del “Football Earnigs” non si considereranno: gli altri ammortamenti; plusvalenze e minusvalenze determinate da attività fisse che non siano i calciatori; gli oneri finanziari determinati da investimenti “virtuosi”; le spese per il settore giovanile e femminile, anche gli effetti economici dovuti alla pandemia COVID.

Il saldo delle imposte, è negativo per 8,14 milioni di Euro di cui imposte correnti pari a Euro 9.916.453; imposte differite positive pari Euro 414 mila e imposte relative a esercizi precedenti per € 308.483.

Il risultato consolidato del Gruppo Inter dell’esercizio 2023/24 presenta la perdita di € 35.745.922 (€ 85.372.658 nel 2022/23).

Conclusioni.

Il miglioramento della perdita 2023/24 è dipeso soprattutto dalle plusvalenze.

Per il 2024/25 il risultato economico dipenderà dalle plusvalenze, dall’andamento nella UEFA Champions League e nelle altre competizioni con influsso positivo sui ricavi commerciali.

Formalmente il cambio gestione è avvenuto a seguito dell’escussione del pegno sulle azioni di Great

Horizon S.à.r.l. , azionista unico indiretto di Grand Tower S.à.r.l., che a sua volta

controllava il Gruppo FC Internazionale Milano S.p.A., da parte di Oaktree Capital Management, LP, poiché Great Horizon S.à.r.l. non ha onorato il suo

debito in scadenza.

Da ricordare che il gruppo cinese Suning, tramite Grand Tower Sarl,

controllata da Great Horizon Sarl, aveva garantito la Continuità aziendale

dell’Inter nel bilancio 2022/2023.

In ogni caso nel Bilancio 2023/2024 viene spiegato come il successo sportivo, con le vittorie conseguite, sia fondamentale per l’aumento dei ricavi e di conseguenza della continuità aziendale.

4 commenti:

Buongiorno. Si può avere un ulteriore chiarimento sul valore finale della rosa di € 154.187 quando il risultato delle singole voci del prospetto relativo ammonta a € 98.049. Poi la vendita di Mulattieri di € 2.298.000 come fa a produrre una plusvalenza di € 4.431.000 ? Grazie e cordiali saluti.

A pagina 70 del consolidato é riportato quanto segue: ATTIVO __________ IMMOBILIZZAZIONI IMMATERIALI ____________ COSTO STORICO (Migliaia di euro) Diritti pluriennali prestazioni calciatori ________ SALDO AL 30.06.2023 _____ 588.706 _____ Incrementi__________ 119.869 _________ Decrementi ______ (84.190)_Riclassifiche_ Saldo al 30.06.2024 _____ 624.385 __________________________ Fondo mmortamento ___________ Diritti pluriennali prestazioni calciatori __________ COSTO STORICO (Migliaia di euro) ___ SALDO AL 30.06.2023 ___________(450.856)________Svalutazioni _____ (6.516)______ Cessioni ________62.653_____ Ammortamenti _________(75.479)______Saldo al 30.06.2024 ________ (470.198) Imm. Immateriali Nette __________Diritti pluriennali prestazioni calciatori _________ Saldo al 30.06.2024 ________ 154.187

***Calciatore ____________Mulattieri Samuele

***Società cessionaria_____U.S. Sassuolo Calcio

***migliaia di Euro

***Netto contabile______533

***Valore di cessione____5.340

***Attualizzazione credito __(376)

***Plusvalenza 4.431

Prima squadra_______________________________136.234.724

Altri / Calciatori in prestito_______________16.687.192

Altri / Settore giovanile e femminile ________1.264.481

TOTALE______________________________________154.187.447

Posta un commento