Luca Marotta

Il bilancio consolidato di AC Milan SpA, relativo

all’esercizio 2017/18, riguarda la gestione che fa riferimento al periodo in

cui la proprietà faceva riferimento alla società cinese Sino Europe Sport

Investment Management Changxing Co. Ltd., che è iniziata 13 aprile 2017,

utilizzando come società veicolo “Rossoneri Sport Investment Luxembourg

S.a.r.l.”.

Il 18 maggio 2017,

l'Assemblea degli Azionisti di A.C Milan S.p.A. ha

deliberato la modifica dell'esercizio sociale, con effetto dal 1 ° luglio 2017,

passando dall'anno solare (01/01 - 31/12) alla stagione calcistica (01/07 - 30

/ 06). Pertanto, il bilancio 2017/18 fa riferimento alla stagione sportiva

2017/2018 e i conti relativi all'esercizio finanziario precedente sono stati

preparati per un periodo di 6 mesi soltanto dal 1 ° gennaio 2017 fino al 30

giugno 2017.

Il bilancio consolidato al 30 giugno 2018 del Gruppo Milan evidenzia

una rilevante perdita consolidata netta di € 126 milioni. Il patrimonio netto risulta negativo per € 36,0 milioni e la posizione

finanziaria netta consolidata, al 30 giugno 2018, risulta negativa per 128,4 milioni

I numeri confermano, ancora una volta, che il Gruppo Milan ha

assorbito notevoli risorse finanziarie e la necessità di una proprietà che sia

robusta dal punto di vista finanziario. Invero, tale circostanza si è

realizzata successivamente alla chiusura del bilancio, col nuovo azionista di

maggioranza, che fa riferimento a Elliott

Management Corporation.

Elliott ha

assunto il controllo del Milan con l’obiettivo di creare stabilità finanziaria

e stabilire una sana gestione; raggiungere il successo a lungo termine,

concentrandosi sui fondamentali e assicurando che il club sia ben

capitalizzato; e per gestire un modello operativo sostenibile che rispetti le

norme del Regolamenti UEFA del Fair Play Finanziario .

Il cambio di

proprietà è stato anche decisivo per lo sblocco dalla situazione di stallo riguardante

il Fair Play Finanziario.

Dal punto di vista sportivo, nella stagione sportiva 2017/18,

il Milan è giunto al sesto posto nel campionato italiano di Serie A, conseguendo

l’accesso alla fase a gironi della UEFA Europa League 2018/19 e il 9 maggio 2018 ha perso la finale di

Coppa Italia con la Juventus. Nel mese di marzo 2018, è stato eliminato agli

ottavi di UEFA Europa League 2017/18, da parte dell’Arsenal.

La Valutazione del

Milan.

In data 13 aprile 2017 Fininvest S.p.A. ha finalizzato la

cessione della partecipazione detenuta in AC Milan S.p.A. (la

"Società") pari ai 99,93% del capitale sociale della società in

favore di Rossoneri Sport Investment Luxembourg S.à.r.l., veicolo designato da

Sino Europe Sport lnvestment Management Changxing Co. Ltd per dare esecuzione

al contratto di compravendita sottoscritto in data 5 agosto 2016 e

successivamente modificato e rinnovato.

Nella

Relazione sulla gestione del bilancio consolidato del 2016, nel paragrafo

relativo ai “Principali rischi e incertezze ed evoluzione prevedibile della

gestione” è scritto: che la valutazione complessiva è pari a 740.000.000 di

Euro. Tale cifra è comprensiva di una situazione debitoria stimata al 30 giugno

2016, di comune accordo, in circa 220.000.000 di Euro.

Al fine di finanziare il prezzo di acquisto, Rossoneri

Sport Investment Lux concluse un

accordo di prestito con la società Project Redblack S.à.r.l. per un importo di

202 milioni di EUR ad un tasso di interesse dell'11,5%, e con data di scadenza

15 ottobre 2018. Redblack è una società a responsabilità limitata fondata

secondo le leggi del Lussemburgo. La società è assistita da Elliott Advisors

(UK) Limited, che è controllata indirettamente da Elliott Management, un

gestore di fondi americano. Il prestito fornito da Redblack a “Rossoneri Sport

Investment Lux” è stato garantito contro le azioni di AC Milan e Rossoneri

Sport Investment Lux.

Il Milan ha emesso un prestito

obbligazionario nella Borsa di Vienna per un importo di 73,7 milioni di EUR e

di 54,3 milioni di EUR al 7,7%, con scadenza il 15 ottobre 2018. L'unico

sottoscrittore di tali obbligazioni era Redblack. Il 10 luglio 2018, a

seguito del mancato rimborso di un prestito di 32 milioni di Euro, Redblack ha esercitato

il diritto di pegno sulle azioni di Rossoneri Sport Investment Lux

La rivista americana Forbes ha valutato AC Milan 612 milioni

di dollari USA, collocandola al diciassettesimo posto della sua classifica, terza

tra le squadre italiane, dietro AS Roma. Nella precedente classifica la rivista

americana valutava AC Milan 802 milioni di dollari USA, collocandola al tredicesimo

posto e seconda tra le squadre italiane.

La classifica Brand Finance Football 50 2018 colloca AC

Milan al diciannovesimo posto, terza tra le squadre italiane, con un valore del

Brand pari a 315 milioni di dollari USA. Nella precedente edizione collocava AC

Milan al diciottesimo posto, seconda tra le squadre italiane, con un valore del

Brand pari a 286 milioni di dollari USA.

Il “Complesso”

rapporto con l’UEFA ed il Financial Fari Play.

Il complesso rapporto con l’UEFA è stato segnato soprattutto

dal doppio cambio di proprietà. Si può affermare che il secondo cambio, grazie

alle garanzie di solidità finanziaria della nuova proprietà, ha “salvato” il

Milan da una situazione non consona al suo blasone europeo.

Primo cambio di

proprietà. Nel 2016, Silvio Berlusconi attraverso la holding Fininvest

S.p.A. decise di vendere il pacchetto di controllo della società AC Milan. Il 5

agosto 2016 fu firmato un accordo preliminare con la società di gestione degli

investimenti cinese Sino-Europe Sports Investment Management Changxing Co. Ltd.

L'accordo preliminare prevedeva che Sino-Europe Sports Investment Management

Changxing Co. Ltd acquisisse una partecipazione del 99,93% di Milano da

Fininvest SpA per circa 740 milioni di euro. Il 13 aprile 2017 è stato

perfezionato l'accordo con il quale la Fininvest S.p.A. ha ceduto il 99,93%

delle azioni detenute in AC Milan al veicolo di acquisto “Rossoneri Sport

Investment Lux”. A quel tempo “Rossoneri Sport Investment Lux” era controllata

da un investitore cinese, il signor Li.

Il secondo cambio

di proprietà. Il 10 luglio 2018, Il Fondo Elliott assume la proprietà e

il controllo della holding proprietaria di AC Milan, a seguito di inadempienze

del precedente proprietario di AC Milan nei confronti di Elliott. Infatti, nel

giugno 2018, “Rossoneri Sport Investment Lux” non ha versato un contributo di

capitale di € 32 milioni richiesto dal Milan. Al posto di Rossoneri Sport

Investment Lux, l'intero importo è stato iniettato da Redblack. La società “Rossoneri

Sport Investment Lux” non è riuscita a restituire l'importo a Redblack entro il

termine previsto nel relativo accordo. Tale circostanza costituiva un evento di

inadempienza che ha permesso a Redblack di esercitare il diritto di pegno sulle

azioni di Rossoneri Sport Investment Lux.

Come prima misura, Elliott ha iniettato 50 milioni di euro

di capitale proprio per stabilizzare le finanze del club, prevedendo di

iniettare ulteriore capitale nel tempo per continuare a finanziare AC Milan

Elliott Management

Corporation gestisce due fondi multi-strategia che combinano circa 35 miliardi di dollari di asset in

gestione.

I tentativi

falliti di concludere accordi volontari

Il 1° dicembre

2016, il Milan richiese il primo “Voluntary Agreement”. Insieme alla sua richiesta di un primo

accordo volontario, AC Milan - tra l'altro - ha fornito informazioni sul

passaggio di proprietà da Fininvest S.p.A a Rossoneri Sport Investment Lux, informazioni

finanziarie sui periodi di riferimento 2014, 2015 e 2016 e un piano aziendale

relativo ai periodi di rendicontazione dal 2017 al 2021 che prevedeva entrate

significative generate da nuove attività commerciali in Cina. In data 11 maggio

2017, AC

Milan ha avuto una prima audizione con la Camera Investigatoria CFCB.

Il secondo

“Voluntary Agreement”.

Con lettera del 9 giugno 2017, il Milan ha ritirato la sua

richiesta del primo “Voluntary Agreement”. Nella stessa lettera, AC Milan ha

presentato una richiesta di un nuovo “Voluntary Agreement”. La lettera

affermava che questa nuova richiesta era stata presentata per consentire a AC

Milan di presentare un piano aziendale aggiornato, che doveva essere fornito

entro il il 15 ottobre 2017.

AC Milan ha fornito le informazioni finanziarie aggiornate

che mostravano un risultato aggregato negativo per il periodo di riferimento

2015, 2016 e i primi 6 mesi del 2017 di Euro 145.935.000.

Il 31 agosto 2017 la CFCB Investigatory Chamber si è riunita

per valutare la documentazione finanziaria presentata dal club rossonero e ha

rilevato che AC Milan era in violazione dei regolamenti CL e FFP.

Il 9 novembre 2017, in una seconda udienza, svoltasi davanti

alla CFBB Investigatory Chamber, dove AC Milan ha presentato un piano aziendale

aggiornato per la sua attività in Cina per il periodo di riferimento con termine

il 2021. Il piano aziendale evidenziava un significativo calo di 100 milioni di

Euro rispetto a il primo piano aziendale (scenario peggiore) presentato a

maggio 2017.

Il 17 novembre 2017 il CFCB ha richiesto, tra l'altro,

informazioni al club milanese, su garanzie dell'azionista finale relative a

conferimenti di capitale proiettati in un periodo di 3 anni pari a 165 milioni

di euro sotto forma di pagamento in un conto di garanzia dell'intera somma o

emissione di una garanzia bancaria.

In data 15 dicembre

2017, la Camera Investigatoria CFCB ha notificato la sua decisione di non concludere un “Voluntary Agreement” con

AC Milan. Le due condizioni preliminari, del 17 novembre 2017, non erano

state soddisfatte:

1. Capacità di continuare a lavorare per l'intera durata

dell'accordo volontario previsto e di raggiungere gli obiettivi e gli obblighi

del piano aziendale (Allegato XII (B) (2) (b) e (d) del Regolamento CL &

FFP);

2. Impegno irrevocabile di un partecipante azionario o di

una parte correlata (Allegato XII (B) (2) (c) del Regolamento CL & FFP).

In particolare, la Camera Investigatoria CFCB aveva

richiesto al Milan di produrre garanzie riguardanti l'impegno irrevocabile da

parte del proprietario, mediante pagamento / i in un conto presso terzi o

qualsiasi altra garanzia equivalente soddisfacente per la Camera Investigativa

CFCB, come una garanzia bancaria emessa da una banca o da un altro istituto

finanziario, per un importo totale di 165 milioni di EUR (ossia l’importo delle

iniezioni di capitale non ancora versate secondo il piano aziendale).

Il Milan aveva fornito una lettera di garanzia aziendale da

parte della società di investimenti “

Guangdong

Lion Asset Management Co Ltd”, una società con sede in Cina, per un importo

totale di EUR 165 milioni. Tuttavia, la CFCB Investigatory Chamber ha rilevato

che la capacità finanziaria e la solvibilità di tale società non sono state

dimostrate con documenti giustificativi (su tale società ha scritto anche il

New York Times, link:

https://www.agi.it/sport/calcio/milan_new_york_timesinchiestaliyonghong-3131278/news/2017-11-17/

).

La Camera Investigatoria CFCB ha giudicato che l'impegno

irrevocabile del proprietario del Milan non è stato garantito in modo

soddisfacente, pertanto la stessa Camera ha concluso che il Milan non è

riuscito a soddisfare la condizione richiesta.

L’UEFA non ha offerto al Milan un “Settlement Agreement” e il

19 giugno 2018 la Camera Giudicante del C.F.C.B., in merito alla violazione

della regola del pareggio di bilancio (break-even rule) prevista dal Financial

Fair Play, ha adottato la decisione di escludere l'AC Milan dalla

partecipazione alla competizione U.E.F.A. per la quale si sarebbe, altrimenti,

qualificato nelle successive due stagioni (stagioni: 2018/2019 e 2019/2020) e

la condanna al pagamento di € 3.000 per i costi dei procedimenti. L'UEFA ha

notificato la decisione adottata dalla CFCB Adjudicatory Chamber il 27 giugno

2018, consentendo comunque l'eventuale ricorso al Tribunale Arbitrale dello

Sport di Losanna.

L'Adjudicatory Chamber del Club Financial Control Body

(CFCB) dell'UEFA ha rilevato che c'era il rischio che l'AC Milan di continuità

aziendale.

L'Adjudicatory Chamber del Club Financial Control Body

(CFCB) ha basato questa constatazione - tra l'altro - su una citazione nella

relazione dei revisori di EY sul bilancio consolidato intermedio (al 31

dicembre 2017), che evidenziava “che esiste

un'incertezza materiale che può gettare un dubbio significativo sulla capacità

del Gruppo Milan di continuare come attività in corso. "

In data 4 luglio 2018, la Capogruppo A.C. Milan S.p.A. ha

depositato un appello presso il T.A.S. chiedendo l'annullamento della decisione

della Camera Giudicante del Club Financial Control Body.

In data 20 luglio 2018, il T.A.S. ha parzialmente accolto le

istanze del Milan, decidendo di confermare la decisione del C.F.C.B. - A.C. del

19 giugno 2018 relativamente al mancato adempimento da parte della Capogruppo

A.C. Milan S.p.A. del requisito del pareggio di bilancio, ma annullando la decisione dello stesso

organo in merito all'esclusione del Club alla partecipazione nella prossima

competizione U.E.F.A., per tale motivo il Milan ha potuto partecipare

alla UEFA Europa League 2018/2019.

Secondo il TAS tale decisione era non proporzionata,

ritenendo in particolare che alcuni elementi rilevanti non erano stati

considerati in modo adeguato tra cui la

mutata situazione finanziaria del Club, che era migliorata in modo

significativo a causa del cambio di

proprietà del mese di luglio 2018.

Il T.A.S. ha rinviato il caso alla Camera Giudicante del

Club Financial Control Body affinché imponesse una misura disciplinare adeguata

per la violazione delle regole sulle licenze per club e sul fair play

finanziario UEFA sulla base della mutata situazione finanziaria del Club.

Alla data del 28 settembre 2018, la U.E.F.A. non si era

ancora pronunciata circa la natura e l'eventuale ammontare delle sanzioni da

irrogare al Club, limitandosi nelle more all'adozione in via precauzionale di

alcune misura di temporanea sospensione della liquidazione dei ricavi spettanti

al Club in relazioni alla competizione Uefa Europa League 2018/2019. Alta luce

delle considerazioni sopra esposte la Capogruppo A.C. Milan S.p.A., sulla base

anche del parere espresso dai propri consulenti ha deciso di effettuare nel bilancio

al 30 giugno 2018 uno stanziamento prudenziale a copertura del rischio

derivante dall'applicazione di eventuale sanzioni economiche da parte della

U.E.F.A.

Il 13 dicembre 2018, la Camera Arbitrale del Club Financial

Control Body ha emesso la sentenza sul caso Milan, dopo la sentenza del

Tribunale Arbitrale dello Sport (TAS 2018/A/5808, AC Milan contro UEFA).

Tale sentenza sancisce che “se il club non dovesse

rispettare il pareggio di bilancio al 30 giugno 2021, sarà escluso dalla

partecipazione alla successiva competizione UEFA alla quale dovesse

qualificarsi nel corso delle due stagioni successive, 2022/23 e 2023/24. Al

club verranno anche trattenuti 12 milioni di euro di ricavi della UEFA Europa

League 2018/19. Inoltre, non potrà registrare più di 21 giocatori per le

competizioni UEFA 2019/20 e 2020/21”.

La continuità

aziendale.

Le prime tre voci del bilancio da controllare in tema di

continuità aziendale, intesa come attitudine dell’impresa a durare nel tempo,

presentano valori negati. La perdita

consolidata dell'esercizio 2017/2018 risulta pari ad € 126 milioni, il patrimonio

netto risulta negativo per € 36,0 milioni e la posizione finanziaria netta consolidata,

al 30 giugno 2018, risulta negativa per

128,4 milioni.

Di fatto, tali numeri richiedono il supporto di una

proprietà disposta a supportare finanziariamente il club.

In data 10 luglio 2018, la proprietà di “Rossoneri Sport

lnvestment Luxembourg S.à.r.l.” è passata nella titolarità di “Project Redblack

S.à r.l.” a seguito dell'escussione di un pegno costituito su tali azioni a

favore della stessa società.

Nel mese di luglio 2018, è stato nominato un nuovo consiglio

di amministrazione ed un nuovo presidente.

Nei mesi di agosto e settembre 2018 sono stati effettuati

versamenti da parte della nuova proprietà, tramite l'azionista di controllo,

per complessivi 170,5 milioni dì Euro.

Di conseguenza, A.C. Milan S.p.A. ha estinto il

"Prestito Obbligazionario Garantito Associazione Calcio Milan S.p.A.

2017-2018 - Serie 1" (151N Code 1T005254435) e il "Prestito

Obbligazionario Garantito Associazione Calcio Milan S.p.A. 2017-2019 - Serie

2" (IS1N Code IT0005254443).

L'equilibrio patrimoniale e finanziario del Gruppo Milan è

stato ristabilito alla data di redazione del bilancio.

Il socio di

maggioranza Rossoneri Sport lnvestment Luxembourg S.à r.l. ha garantito

l'impegno a supportare finanziariamente le società del Gruppo Milan per un

periodo non inferiore ai 12 mesi dalla data di approvazione del bilancio.

In base ai fatti citati, gli Amministratori hanno predisposto

il presente bilancio d'esercizio nella prospettiva della continuità aziendale.

Il Gruppo Milan.

Fino al 13 Aprile 2017, data del completamento della

cessione delle azioni di “Fininvest Spa” alla società “Rossoneri Sport

Investment Luxembourg S.a.r.l.”, A.C. Milan S.p.a. era una società soggetta

all’attività di direzione e coordinamento da parte di Fininvest S.p.a., che ne

possedeva il 99,92973% delle azioni, pari a n. 47.966.271.

L società “Rossoneri Sport Investment Luxembourg S.à r.l.”,

divenuta titolare di una partecipazione pari al 99,93% del capitale sociale di

A.C. Milan S.p.A., era la società veicolo designata dalla società cinese Sino

Europe Sport Investment Management Changxing Co. Ltd. per dare esecuzione al

contratto di compravendita sottoscritto in data 5 agosto 2016 e successivamente

integrato e modificato.

Alla data di redazione del bilancio 2017/18, il capitale

sociale di “Rossoneri Sport Investment Luxembourg S.à.r.l.”, a seguito

dell'escussione di un pegno costituito su tali azioni, era detenuto al 100% dalla

società “Project Redblack S.à.r.l.”, il cui capitale sociale è a sua volta

detenuto dalla società “Blue Skye Financial Partners S.à.r.l.” e da alcune

società indirettamente detenute da “Elliott Associates L.P.” ed “Elliott

International Limited”.

A.C.

Milan S.p.a., a sua volta, controlla al 100% Milan Entertainment S.r.l. e Milan

Real Estate S.p.A. oltre a Fondazione Milan –Onlus e possiede il 50% di M-I

Stadio S.r.l., costituita con F.C. Internazionale Milano S.p.A. per la gestione

tecnica e commerciale dello stadio San Siro di Milano.

M-I

Stadio S.r.l. risulta come società collegata nel bilancio consolidato.

Dal 27 dicembre 2017 è entrata a far parte dell’area di

consolidamento del Gruppo la società cinese, controllata al 100%, AC Milan

(Beijing) Sports Development Co. Ltd.

La Struttura dello

Stato Patrimoniale.

Il 65,1% dell’attivo è rappresentato da immobilizzazioni e i

diritti pluriennali alle prestazioni dei calciatori incidono per il 48,5% sul

totale dell’attivo. La voce terreni e fabbricati incide sul totale dell’attivo solo

per il 2,4%.

Le immobilizzazioni immateriali ammontano ad Euro 258.804.000

(€ 258.111.000 nel 2016/17).

I crediti dell’attivo circolante risultano pari ad € 121,3

milioni; mentre i debiti totali sono ad € 422,9 milioni.

Il Capitale circolante netto è negativo per 203,2 milioni a

causa del prevalere del passivo corrente sull’attivo corrente.

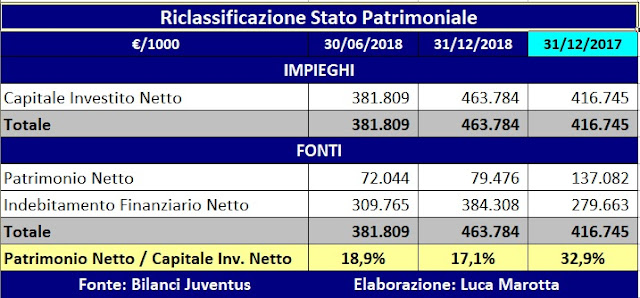

La

riclassificazione che emerge dalla tabella seguente evidenzia l’incidenza dei

diritti pluriennali alle prestazioni dei calciatori sull’attivo e l’incidenza

dei debiti finanziari tra le fonti di finanziamento.

L’INDICE

DI INDEBITAMENTO

Il

rapporto tra patrimonio netto e il totale delle passività determina l’indice di

indebitamento. Tale valore deve muoversi all’intorno di 1. Nel caso in

questione, è negativo in quanto il patrimonio netto consolidato è negativo.

Anche, l’equity ratio è negativo. Nella sostanza l’attivo è

totalmente finanziato da capitale di terzi

L’INDICE

DI SOLVIBILITA’ TOTALE

Il

rapporto tra attività totali e debiti totali determina l’indice di solvibilità

totale. Una società è solvibile quando il totale

dell’attivo è superiore al totale dei suoi debiti. Quanto maggiore risulta tale

indice, tanto più la società è solvibile. Nel caso in questione,

l’indice di solvibilità totale è pari a 0,92,

ciò vuol dire che il club possiede dei beni il cui valore non è sufficiente

a pagare i debiti.

L’INDICE

DI SOLVIBILITA’ CORRENTE

Il rapporto tra attività correnti e passività correnti

determina l’indice di solvibilità corrente. Tale indice serve a verificare se

l’attivo corrente è in grado di pagare i debiti a breve. Nel caso in questione,

l’indice di solvibilità corrente è pari a

0,40, ciò vuol dire che l’attivo a breve non sarebbe in grado di

pagare i debiti a breve.

L’Indicatore di Liquidità della FIGC.

Tale

indicatore, che è finalizzato a misurare il grado di equilibrio finanziario di

breve termine, ossia la capacità della società di far fronte agli impegni

finanziari con scadenza entro i 12 mesi, coincide sostanzialmente con l’indice

di solvibilità corrente.

Detto

indicatore di Liquidità tra le Attività Correnti considera le disponibilità

liquide e i crediti esigibili entro dodici mesi ed esclude i Crediti tributari

per imposte anticipate; mentre tra le Passività Correnti considera i debiti con

scadenza entro i dodici mesi ed esclude i Debiti verso soci postergati ed

infruttiferi. Per tale indicatore il risultato sarebbe pari a 0,35.

RAPPORTO TRA RICAVI OPERATIVI E ATTIVITA’ TOTALI

Il rapporto tra ricavi operativi, e la semisomma delle

attività totali iniziali e finali, risponde ad una semplice ma fondamentale

domanda: quanto è stato investito e quanto è stato fatturato? Considerando come

ricavi operativi solo il fatturato netto e rapportandolo alla semisomma

dell’attivo iniziale e finale, nel caso in questione, tale indicatore

risulterebbe pari al 48,4%, pertanto ogni 100 Euro investiti si sono incassati 48,4

Euro, che è un segnale di una rotazione degli investimenti effettuati, superiore

all’anno.

RAPPORTO TRA REDDITO OPERATIVO E ATTIVITA’ TOTALI

Tale indicatore è la chiave per calibrare il buon

funzionamento di un club calcio. Se si ottiene un ritorno economico adeguato,

vuol dire che le attività sono gestite in modo efficiente, i ricavi operativi e

le spese operative risultano ben dimensionati.

Considerando come reddito operativo l’EBIT, comprensivo della

gestione straordinaria, e come attivo la semisomma delle attività iniziali e

finali, risulterebbe che per ogni 100 Euro investiti si perderebbero, prima del

calcolo degli interessi e delle tasse, circa 22,4 Euro.

Il Patrimonio Netto.

Il patrimonio netto consolidato è negativo per € 36 milioni.

Al 30.06.2017 il patrimonio netto consolidato era positivo

per € 29.969.000, anche perché nel periodo gennaio-marzo 2017, "Fininvest

S.p.A." aveva effettuato versamenti in conto capitale per complessivi Euro

53,5 milioni a favore di A.C. Milan S.p.A. Nel corso dell'esercizio 2016, l'azionista di

maggioranza Fininvest ha provveduto ad effettuare versamenti in conto capitale

e/o copertura perdite per 75 milioni di Euro (€ 150 milioni nel 2015).

Il Capitale sociale al 30.062018 ammonta a € 113.443.200.

Rispetto al 30.06.2017 si sono verificati 2 aumenti di capitale sociale

rispettivamente il 31.03.2018 per € 37.440.000 oltre ad un sovrapprezzo

complessivo di € 1.440.000 e il 17.04.2018 per € 1.123.200 oltre ad un

sovrapprezzo complessivo di € 19.980.000.

L’Indebitamento

Finanziario Netto.

L’Indebitamento Finanziario Netto al 30/06/2018 è pari a € 128,4

milioni.

Il valore della Posizione Finanziaria Netta, risulta inferiore

al valore della produzione e al fatturato netto, senza plusvalenze.

L’importo dei debiti finanziari è dovuto a debiti bancari

per € 1,2 milioni, debiti vs altri finanziatori per € 36,5 milioni, debiti obbligazionari

per € 116,52 milioni, debiti vs soci per € 10 milioni.

Le disponibilità liquide sono pari a € 24,77 milioni, le

attività finanziarie vincolate sono pari complessivamente a € 11,1 milioni.

I prestiti obbligazionari si riferiscono a due emissioni,

rispettivamente di € 73.7 milioni, con scadenza il 15.10.2018, e di € 54,3

milioni, con scadenza 30.06.2019. Come previsto dall'accordo modificativo delle

condizioni del Prestito sottoscritto in data 6 giugno 2018, per effetto del

versamento della corrispondente tranche di aumento di capitale da parte di

Project Redblack S.à r.l. in nome e per conto di Rossoneri Sport Investrnent

Luxembourg S.à r.l., in data 30 giugno 2018, A.C. Milan S.p.A. ha dato seguito

al rimborso anticipato obbligatorio parziale del Prestito Obbligazionario

Garantito Associazione Calcio Milan S.p.A. 2017-2019 — Serie II (ISIN Code

IT0005254443), per un importo pari ad 21,1 milioni di Euro.

Il

debito verso i soci è infruttifero di interessi.

L’importo

dei debiti verso altri finanziatori pari a € 36.541.000 riguarda i debiti verso

società di factoring per anticipazioni di crediti futuri principalmente in

riferimento a contratti di natura commerciale.

Il grafico mostra l’evoluzione del rapporto tra debiti finanziari

e attivo, che dal 2008 al 2016 non è sceso mai al di sotto del 50%. Invero, l’esercizio

2015 ha

segnato una forte riduzione dell’incidenza del ricorso al sistema creditizio

per finanziare le attività del Milan. La nuova proprietà cinese è dovuta

ricorrere all’emissione di obbligazioni.

I crediti verso Enti settore specifico ammontano a € 53

milioni. Tali crediti si riferiscono: per € 41.168.000 si riferiscono ai

crediti vantati verso la Lega Nazionale Professionisti; per € 7.894.000 verso

il Trabzonspor per Kucka; € 1.900.000 verso il Villareal per Bacca ed €

1.484.000 verso il Deportivo Alaves per Ely Rodrigo.

I debiti verso Enti settore specifico ammontano a € 172

milioni. I debiti verso la Lega

per la compensazione delle campagne acquisti ammontano a circa € 109.127.000. I

Debiti verso società di calcio estere e nazionali, pari a € 62.886.000, si

riferiscono: per € 22.676.000 verso il Porto per Andrè Silva; € 12.429.000

verso il Bayer 04 Leverkusen per Calhanoglu Hakan; € 10.532.000 verso il

Villareal per Musacchio; € 9.347.000 verso il Wolfsburg per Rodriguez.

Considerando il saldo delle poste di crediti e debiti

derivanti da operazioni di calciomercato, la situazione dell’indebitamento

finanziario netto, ai fini del Financial Fair Play, peggiorerebbe di € 119

milioni.

Occorre evidenziare che la nozione di Net debt, già nota in base alla vecchia

regolamentazione, come differenza tra debiti finanziari e disponibilità liquide

integrata del saldo tra debiti e crediti verso società di calcio, è stata

ulteriormente integrata con la considerazione nel conteggio anche dei debiti

fiscali e previdenziali non correnti. In genere tali debiti riguardano le

rateizzazioni pluriennali col fisco.

In considerazione dell’assenza di tale fattispecie, l’indebitamento

finanziario netto ai fini del Fair Play Finanziario pari a € 247,4 milioni risulta superiore al volume dei ricavi e non conforme a quanto auspicato

dalla normativa.

Il nuovo regolamento del Fair Play Finanziario ha introdotto

la nozione di “Relevant Debt”. La

nozione di debito rilevante (“Relevant

Debt”) corrisponde alla nozione di “Net Debt” meno l'importo del debito

direttamente attribuibile alla costruzione e/o alla modifica sostanziale dello

stadio e/o alle strutture di formazione dall'inizio del debito fino a 25 anni

dopo la data in cui il debito l'attività è dichiarata pronta per l'uso. Il “Relevant Debt” non deve essere

superiore congiuntamente a due limiti: € 30 milioni e a 7 volte la media della

differenza tra valore e costi della produzione.

Nel caso dell’AC

Milan non figurano debiti per la costruzione dello stadio.

Debiti verso

dipendenti, Fisco ed Enti previdenziali.

I debiti verso tesserati e dipendenti ammontano a € 13.529.000

e si riferiscono a premi e mensilità saldate regolarmente alle scadenze

previste. Come previsto anche dal Financial Fair Play.

I debiti verso amministratori e sindaci ammontano a € 89

mila.

I debiti tributari, complessivi sono pari a € 11.026.000 e

riguardano debiti IRPEF per ritenute sui redditi di lavoro, per Euro 10.373.000,

che sono state regolarmente versate alla scadenza come quelle previdenziali

pari a € 651.000.

Il Valore della

“Rosa”.

I diritti pluriennali alle prestazioni dei calciatori, come

valore contabile netto, sono aumentati a € 211,1 milioni. Il 31.12.2014, toccarono il livello minimo pari a € 72,1

milioni.

Il valore contabile netto del 30/06/2018, pari a 211,1

milioni di Euro, costituisce il valore contabile netto più elevato dal 2008;

mentre il valore del 31.12.2014 è stato il più basso.

L’incremento nel valore contabile netto della rosa

calciatori di € 4,5 milioni, rispetto alla data del 30.06.2017, è dovuto al

fatto che per i diritti pluriennali alle prestazioni dei calciatori sono stati

investiti 128,5 milioni di Euro, sono stati ceduti calciatori con un valore

contabile residuo di € 20,5 milioni e sono stati calcolati ammortamenti per 81,9

milioni di euro e svalutazioni per 21,6 milioni di Euro.

L’investimento nell’acquisto

di calciatori, fatto nel 2017/18, pari a 128,5 milioni, costituisce

l’investimento più elevato dall’esercizio 2008.

Dopo la chiusura dell’esercizio, nella sessione estiva relativa

ai trasferimenti di calciatori sono stati effettuati gli acquisti a titolo

definitivo e/o temporaneo con diritto di riscatto dei seguenti calciatori:

Bakayoko Tiémoué, Caldara Mattia, Castillejo Azuaga Samuel, Higuain Gonzalo

Gerardo, Laxalt Suarez Diego Sebastian. Per quanto riguarda le operazioni di

cessione a titolo definitivo e/o temporaneo dei diritti pluriennali alle

prestazioni dei calciatori sono state effettuate le seguenti cessioni;

Antonelli Luca, Bacca Ahumada Carlos Arturo, Bargiel Przemyslaw, Bonucci

Leonardo, Gomez Portillo Gustavo Raul, Kalinic Nikola, Locatelli Manuel,

Valente Da Silva Andrè Miguel, Vasconcelos Gabriel e Vergara AmuJherson.

Rendiconto

Finanziario

I Fondi assorbiti dalla gestione operativa sono stati positivi

per Euro 2.071.000, con un Autofinanziamento economico negativo solo per Euro 203.000, a causa di

ammortamenti pari a Euro 109.995.000 e variazione fondi rischi per Euro

15.938.000.

I Fondi assorbiti dall’attività di investimento ammontano a

Euro 110.427.000, di cui Euro 128.525.000 per acquisto calciatori ed Euro

20.480.000 per disinvestimenti.

I Fondi generati dall’attività di finanziamento sono

positivi per Euro 119.908.000.

La variazione di disponibilità liquide è stata negativa per

Euro 11.553.000.

La Gestione

Economica.

La gestione economica caratteristica evidenzia il prevalere

dei costi della produzione sul valore della produzione per 98,6 milioni di

Euro.

Il valore della produzione ammonta a 255,7 milioni di Euro. Il

confronto con l’esercizio 2015/16, di 12 mesi, segna un incremento di 19,6

milioni di Euro e rispetto al 2014/15, si registra un incremento di € 42,3

milioni.

I costi della produzione, ammontano ad € 354,4 milioni. Il confronto con l’esercizio 2015/16, di 12 mesi,

segna un incremento di 60,1 milioni di Euro e rispetto al 2014/15, si registra

un incremento di € 57,97 milioni.

Nella sostanza il confronto con gli esercizi di pari durata,

mostra un incremento dei costi nettamente superiore all’incremento dei ricavi

accentuando la situa esistente di squilibrio economico, ossia il prevalere dei

costi sui ricavi.

I Ricavi.

I ricavi da gare

ammontano a € 35,3 milioni. Tale dato rappresenta il dato maggiore dal 2008. In particolare gli abbonamenti

ammontano a € 9.796.000, un valore che si avvicina a quello del 2013, che

ammontavano a € 10 milioni. La campagna abbonamenti per la stagione sportiva

2017/18 ha visto la sottoscrizione di 32.364 tessere. Ls media spettatori per

gare interne è stata di 52.676. Le gare interne delle Serie A hanno fruttato €

13.455.000; quelle relative alla Coppa Italia € 3.544.000 e le gare della UEFA

Europa League altre competizioni hanno permesso di incassare € 5.820.000. I

ricavi da gare di altre competizioni ammontano a € 2.723.000.

I proventi da

cessione diritti televisivi complessivi ammontano a € 100.577.000. Si pensi che nel 2012, grazie alla Champions League,

ammontavano a € 139,8 milioni.

I proventi audiovisivi e media ammontano a € 109,3 milioni (€

98,4 milioni nel 2016/17).

Il bilancio 2017/18 espone proventi da sponsorizzazioni

pari a € 44,7 milioni.

Lo Sponsor

Ufficiale Emirates contribuisce con € 15.800.000, di cui € 1.800.000 come premio per il

raggiungimento di specifici obiettivi.

Lo Sponsor Tecnico

Adidas ha contribuito con € 11.422.000,

con un contratto annuale con scadenza il 30 giugno 2018.

Gli Sponsor Istituzionali, i Fornitori Ufficiali e i Partner

commerciali hanno contribuito con € 4.438.000.

Nei proventi da sponsorizzazioni figurano anche i proventi

derivanti dalla vendita di pacchetti promo-pubblicitari multi-prodotto a vari

partner commerciali, come A.O.N. Italia S.r.l., Beiersdorf S.p.A., Betsson

Services Ltd, Banco B.P.M. S.p.A., Trenitalia

S.pA., Toyo Tires & Rubber Co. Ltd; Esprinet SpA; GKFX; Eurofred

Italy SpA; Konami Digital Entertainment

Co. Ltd; Ricoh Italia srl, Shangai Julie Culture and Communication Co.;Snaitech spa; per Euro 13.051.000.

I Proventi commerciali e royalties, risultano pari a

17,8 milioni di Euro (€ 18,9 milioni nel 2016/17) e riguardano i ricavi da

gestione stadio; i ricavi da attività di merchandising, licensing e i ricavi da

nuove attività commerciali.

I ricavi da gestione stadio, ammontano a € 4.312.000. Tali

ricavi provengono dalla fatturazione di servizi relativi a determinate

categoria di abbonamenti come palchi, “Sky Box” e “Sky Lounge” e a ricavi

derivanti da attività extra-sportive svolte nello stadio.

I ricavi da attività di merchandising, licensing e “cambio

merce” ammontano a € 7.340.000. Per tale voce assume particolare rilievo

l’accordo in scadenza con Adidas Italia S.r.l.

I ricavi relativi alle nuove attività commerciali, relative

al Milan Store e a Mondo Milan, hanno comportato ricavi per € 4.199.000.

La distribuzione del fatturato netto mostra come i ricavi

commerciali siano una importante fonte di ricavo per il Milan, tuttavia emerge

che il fatturato dipende soprattutto dai proventi televisivi (47,1% nel

2017/18). In ottica futura bisogna considerare anche che i ricavi commerciali

dipendono dal “brand”, che a sua volta dipende anche dai risultati sportivi.

Nella riclassificazione del conto economico, effettuata

nella tabella, sono indicati “altri ricavi” per € 15,28 milioni, composti dalla

voce proventi vari a e ricavi e proventi diversi.

La voce Proventi vari, pari a Euro 8.927.000, include i

corrispettivi rivenienti dalla concessione a terzi del diritto di sfruttamento

delle immagini delle partite casalinghe di A.C. Milan relative a specifiche

stagioni sportive (c.d. “Library Milan”) per 8,74 milioni di Euro.

La voce Ricavi e proventi diversi, pari a Euro 6.482.000,

comprende i corrispettivi rivenienti dalla fatturazione alla società collegata

M-I Stadio S.r.l. per l’utilizzo di alcuni spazi interni ed esterni presso lo

stadio San Siro di Milano, in virtù di un contratto valevole a partire dal 1°

gennaio 2012 e sino al 30 giugno 2019 per l’importo di € 1.269.000. Inoltre

sono compresi € 2.082.000

a titolo di utilizzo del fondo rischi, accantonato nei

precedenti esercizi e sopravvenienze attive per Euro 2.825.000.

Il Player Trading.

L’attività relativa alla gestione economica dei diritti

pluriennali dei calciatori è risultata negativa per € 64,21 milioni. Nella

sostanza, le plusvalenze non sono riuscite a pagare gli ammortamenti e le

svalutazioni calciatori.

Le plusvalenze ammontano a € 35,9 milioni. La plusvalenza

più elevata è stata quella relativa a Niang M’Baye, ceduto al Torino per € 14.000.000,

con una plusvalenza di € 13.166.000; seguita da quella di Mattia De Sciglio

ceduto alla Juventus per € 12.000.000, con una plusvalenza di pari importo; da

quella di Lapadula Gianluca ceduto al Genoa per € 13 milioni, con una

plusvalenza di € 5.374.000 e da quella di Kucka ceduto al Trabzonspor per € 13

milioni, con una plusvalenza di € 2.526.000.

I ricavi per la cessione temporanea di calciatori ammontano a

€ 2,45 milioni e riguardano il prestito di Bacca al Villareal.

Le minusvalenze ammontano a € 1.290.000. La minusvalenza

maggiore è stata quella di Beretta (Foggia Calcio) per € 800.000.

Gli ammortamenti

dei diritti pluriennali alle prestazioni dei calciatori sono stati pari a € 81.954.000.

Si è registrata delle svalutazioni per Euro 21,6 milioni relative a minusvalenze

per risoluzioni consensuali e cessioni con minusvalenze di alcuni calciatori,

ceduti dopo la chiusura del bilancio.

I Costi.

Il costo del personale è stato pari a € 150,4 milioni (€ 135,1 milioni nel 2016/17). Il costo del personale mostra un’incidenza sul valore della

produzione del 58,8%, che aumenta al 70,4%, se si considerasse il fatturato al

netto di plusvalenze.

I costi per tesserati ammontano a € 134 351.000. Il rapporto

tra costo dei tesserati e fatturato netto è del 62,9%.

Gli ammortamenti e svalutazioni totali sono stati pari a € 110,52

milioni, con un’incidenza sul valore della produzione del 43,2%. Le

svalutazioni sono pari a 21,8 milioni. Gli ammortamenti delle immobilizzazioni

immateriali ammontano a € 86,4 milioni, di cui € 81,9 milioni per ammortamento

diritti pluriennali alle prestazioni dei calciatori. Gli ammortamenti delle

immobilizzazioni materiali risultano pari a € 1.070.000.

I costi per godimento beni di terzi ammontano a € 10,1

milioni. Tali costi comprendono affitti passivi per € 7.963.000, di cui € 4.611.000

per l’affitto dello stadio; € 179.000 per costi per locazione immobili e

servizi accessori messi a disposizione dei calciatori e di alcuni dipendenti

del Gruppo Milan ed € 3.036.000 per la locazione di “Casa Milan”, che è

acquistabile nel 2019, ad un prezzo prefissato e della sede cinese di Red &

Black Milan (Beijing) Sports Development Co. Ltd.

I costi per servizi pari a € 47.813.000 comprendono consulenze

e collaborazioni per € 9.406.000 relative a parcelle per consulenze

professionali amministrative e commerciali, nonché le provvigioni ad

intermediari del Gruppo Milan. I costi generali dell’attività sportiva risultano

apri a € 17.571.000. Tali costi riguardano per € 7.767.000 i costi per gli

osservatori, le consulenze tecnico-sportive.

Gli Emolumenti ad organi sociali, ammontano a Euro 293.000

ed includono gli emolumenti agli Amministratori e Sindaci ed il compenso

all’Organismo di Vigilanza e Controllo per lo svolgimento delle loro funzioni

presso le società del Gruppo Milan.

E’ stato effettuato un accantonamento per € 17.965.000 a fondi

rischi, riguarda lo stanziamento di oneri di

ristrutturazione del personale, gli oneri futuri relativi al personale tecnico

"esonerato" ma ancora alle dipendenze della società, lo stanziamento

di indennità di buona uscita relative a calciatori ceduti definitivamente nel

corso della campagna trasferimenti di luglio e agosto 2018 e lo stanziamento

prudenziale per l'eventuale sanzione economica per il Financial Fair Play.

La differenza tra costo e valore della produzione è negativa

per € 98.655.000.

La Gestione finanziaria è negativa per € 22.343.000. Gli interessi

passivi su obbligazioni ammontano a € 9.881.000 e gli interessi passivi su altri

finanziamenti a € 2.236.000. Altri intere e oneri finanziari ammontano a €

11.718.000.

Il Punto di Pareggio.

Il risultato prima delle imposte 2017/18 è negativo per € 121,2

milioni. Nei primi sei mesi del 2017 è stato negativo per 30,3 milioni. Nel

2016 era negativo per € 69,99 milioni; nel 2015 era negativo per € 94,2

milioni, con la riclassificazione in base agli OIC del 2016, (-€ 94,4 milioni,

senza riclassificazione).

Nel Toolkit 2018 del Financial Fair Play è riportato il caso

del licenziatario, che ha modificato la sua data di chiusura dell’esercizio, ad

un periodo di riferimento di sei mesi nel 2018 e quindi un periodo di

monitoraggio di 30 mesi, anziché 36 mesi, per la valutazione di pareggio per la

stagione di licenza 2018/19. Il livello di deviazione accettabile è ragguagliato

al ribasso in proporzione ai mesi del periodo di monitoraggio.

Nel caso del Milan i periodi di monitoraggio con una soglia

di tolleranza ridotta a 25 milioni di Euro interessati sono 3:

1) 2018/2019: per gli esercizi 2016; i primi sei mesi del 2017

e il 2017/18;

2) 2019/2020: i primi sei mesi del 2017; 2017/18 e il

2018/19.

In effetti come già scritto sopra, il Milan aveva fornito

informazioni finanziarie che mostravano un disavanzo per il periodo di

riferimento 2015, 2016 e i primi 6 mesi del 2017 di Euro 145.935.000.

La somma algebrica del risultato prima delle imposte 2016; i

primi sei mesi del 2017 e il 2017/18; è

negativa per € 221,47 milioni.

L’aggregato EBT è il punto di partenza per la valutazione

del “Break-even result” ai fini del Financial Fair Play. Da tale risultato si possono escludere i costi

per il settore giovanile, gli altri ammortamenti che non riguardino i

calciatori.

Il saldo delle

imposte, è negativo per 4,8 milioni di Euro e comprende IRAP per 2,6

milioni di Euro.

Per quanto riguarda le imposte differite e anticipate figura

un saldo negativo tra imposte differite ed anticipate per € 2.247.000.

Di conseguenza, il risultato consolidato del Gruppo Milan

dell’esercizio 2017/18 presenta la perdita di 126 milioni di Euro

Conclusioni.

Il cambio di proprietà, dovuto all’esercizio del diritto di

pegno sulle azioni, ha certamente ristabilito l’equilibrio finanziario e

patrimoniale, grazie ad iniezioni di capitale da parte del nuovo azionista di

maggioranza. Non a caso in data 25 settembre 2018, A.C. Milan S.p.A. ha

esercitato la facoltà di rimborso anticipato volontario integrale dei due

prestiti obbligazionari.

Per quanto riguarda il

conseguimento dell’equilibrio economico, trattandosi di società calcistica,

dipenderà anche dai risultati sportivi, come il conseguimento dell’accesso alla

fase a gironi della UEFA Champions League. Ovviamente, tenendo d’occhio gli

eventuali provvedimenti che saranno presi dall’UEFA per la violazione delle

regole del Fair Play Finanziario.