Luca Marotta

Il bilancio dell’esercizio 2018 della società FC Torino Spa,

si è chiuso con una perdita di Euro 12.361807, dopo cinque anni di utili

consecutivi. L’esercizio 2017 si era chiuso con un utile, al netto delle

imposte pari ad Euro 37.242.636, che seguiva il risultato positivo del 2016, pari

ad Euro 1.391.789; quello del 2015 pari a 9,5 milioni di Euro, quello del 2014,

che era pari a 10,6 milioni di Euro e quello del 2013, che ammontava a €

1.070.775.

Quindi, il risultato negativo del 2018, interrompe la

sequenza di cinque utili consecutivi iniziata nel 2013.

Il risultato negativo è dovuto essenzialmente alla

diminuzione del valore della produzione, causato dal calo delle plusvalenze e

all’aumento dei costi della produzione, dovuto all’aumento del costo del

personale e all’aumento degli ammortamenti dei diritti pluriennali alle

prestazioni sportive dei calciatori.

Dal 2012, il Torino ha instaurato una gestione che si

autofinanzia, grazie alla vendita dei calciatori. Tuttavia, nel 2018, le

plusvalenze sono risultate insufficienti, per raggiungere una situazione di

equilibrio economico, per quanto riguarda la gestione corrente, anche a causa

dell’aumento dei costi soprattutto quello del personale.

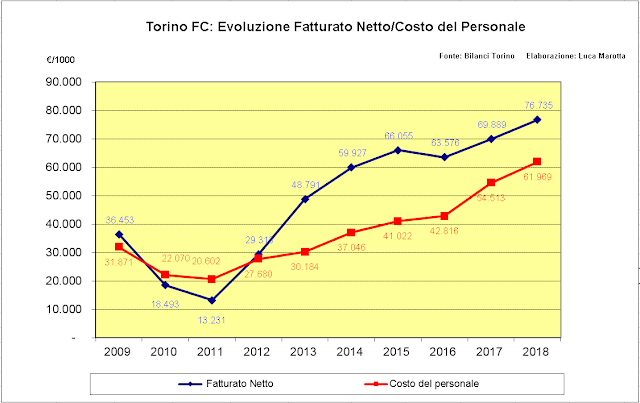

Il grafico mostra come dal 2012 il costo del personale sia

ampiamente al di sotto del fatturato netto.

Il problema è che nel 2018 gli ammortamenti dei calciatori,

a causa degli investimenti effettuati, sono aumentati di 4,9 milioni di Euro,

da € 15,9 milioni a € 20,8 milioni e pertanto il costo del personale unitamente

agli ammortamenti calciatori supera il fatturato netto.

In ogni caso negli esercizi precedenti si deve comunque

considerare ed evidenziare il grosso peso che hanno avuto le plusvalenze nel

determinare i risultati positivi; come anche l’aumento dei diritti TV nazionali.

Nelle ultime stagioni dal punto di vista sportivo è mancata

la partecipazione alle competizioni europee, che avrebbe potuto fornire degli

importanti ricavi aggiuntivi.

Dal punto di vista

sportivo l’anno solare 2018 racchiude il secondo semestre della stagione

sportiva 2017/18 e il primo semestre della stagione sportiva 2018/19.

La stagione sportiva 2017/18 si è conclusa con il

conseguimento del nono posto con 54 punti e l’eliminazione ai quarti di Coppa

Italia dalla Juventus.

Nella stagione sportiva 2018/19 il Torino ha concluso il

campionato di Serie A al settimo posto con 63 punti ed è stato eliminato agli ottavi

di Coppa Italia dalla Fiorentina.

Il Gruppo.

“TORINO FOOTBALL CLUB S.P.A.” non detiene partecipazioni in

società controllate e, per questo motivo, non redige il bilancio consolidato ed

è controllata direttamente dalla società “U. T. Communications S.p.A.” con sede

legale in Milano, Via Montenapoleone, 8, che redige il bilancio consolidato del

Gruppo U.T. Communications.

Nell’Assemblea degli azionisti del 15 aprile 2019, che ha

approvato il bilancio, risultavano sempre due soci: la società UT

Communications Spa, con una percentuale di controllo del 97,5%, portatrice di

n. 861.315 azioni e la società MP Service Srl con il 2,5%, portatrice di n. 22.085

azioni. MP Service Srl risulta, a sua volta, controllata al 100% da UT

Communications.

Dal bilancio emergono rapporti con parti correlate, che

oltre ai due azionisti sono: Cairo Pubblicità; Cairo Communication e Cairo

Editore.

La continuità

aziendale.

La relazione della società di revisione “FV & C. Sas” non

contiene rilievi ed eccezioni, né richiami informativa.

In base a quanto evidenziato dagli amministratori, il Torino

mostra una gestione corrente, al netto della gestione calciatori con un

risultato prima delle imposte negativo per 581 mila Euro e una gestione

calciatori con un risultato prima delle imposte negativo per 14,39 milioni di

Euro. Tale ultima gestione ha beneficiato di plusvalenze per 15,3 milioni di

Euro (€ 71,2 milioni nel 2017; € 9,98 milioni nel 2017; € 17,8 milioni nel 2015

ed € 32 milioni nel 2014). Bisogna evidenziare i sostanziale equilibrio

raggiunto nella gestione corrente; tuttavia nel 2018 la gestione calciatori, ha

impattato negativamente, soprattutto per gli investimenti effettuati nell’acquisto

di calciatori e del calo delle plusvalenze realizzate.

L’autofinanziamento realizzatosi con la gestione del 2017 ha rafforzato la

solidità patrimoniale, che è stata erosa in parte nel 2018, con la perdita

realizzatasi.

La Struttura dello

Stato Patrimoniale.

Il totale dell’attivo è diminuito di Euro 7.976.452 milioni,

da € 139.948.066 a

€ 147.924.518. Il 60,9% dell’attivo è rappresentato da immobilizzazioni (33,7%

nel 2017). I diritti pluriennali alle prestazioni dei calciatori, rappresentano

il 98,02% delle immobilizzazioni e ammontano a € 88.359.846 (€ 45.258.000, nel 2017).

Le disponibilità liquide, pari a 5,9 milioni di Euro,

incidono sull’attivo per il 4%.

L’INDICE DI INDEBITAMENTO

Il rapporto tra patrimonio netto e il totale delle passività

determina l’indice di indebitamento. Tale valore deve muoversi all’intorno di

1. Nel caso in questione, l’indice di indebitamento è pari a 0,48 (0,76

nel 2017).

Tuttavia, grazie all’autofinanziamento realizzato negli

esercizi precedenti, l’incidenza dei mezzi propri nel finanziamento delle

attività, rappresentata dall’equity ratio è pari al 32,6%.

L’INDICE

DI SOLVIBILITA’ TOTALE

Il

rapporto tra attività totali e debiti totali determina l’indice di solvibilità

totale. Una società è solvibile quando il totale

dell’attivo è superiore al totale dei suoi debiti. Quanto maggiore risulta tale

indice, tanto più la società è solvibile. Nel caso in questione,

l’indice di solvibilità totale è pari a 1,48

(1,76 nel 2017), ciò vuol dire che il club possiede dei beni il cui valore

è sufficiente a pagare i debiti.

L’INDICE

DI SOLVIBILITA’ CORRENTE

Il rapporto tra attività correnti e passività correnti

determina l’indice di solvibilità corrente. Tale indice serve a verificare se

l’attivo corrente è in grado di pagare i debiti a breve. Nel caso in questione,

l’indice di solvibilità corrente è pari a 0,68,

ciò vuol dire che l’attivo a breve non sarebbe in grado di pagare i debiti a

breve. Tuttavia, bisogna evidenziare che nelle passività a breve sono presenti ratei

e risconti passivi per € 16.621.703, che rappresentano il 21,7% del passivo

corrente.

Secondo il calcolo degli Amministratori il rapporto tra

attività correnti e passività correnti è pari a 0,9, mentre nel 2017 era pari a 1,3.

RAPPORTO TRA RICAVI OPERATIVI E ATTIVITA’ TOTALI

Il

rapporto tra ricavi operativi, e attività totali, risponde

ad una semplice ma fondamentale domanda: quanto è investito e quanto si

fattura?

Considerando solo il fatturato netto e la semisomma

delle attività iniziali e finali, l’indicatore è pari al 53,3%, pertanto ogni

100 Euro investiti si incassano 53,3 Euro; mentre, se si considerasse il valore

della produzione, comprensivo delle plusvalenze, l’indicatore è pari al 65,17%,

(127.9% nel 2017).

ROI -

RAPPORTO TRA REDDITO OPERATIVO E ATTIVITA’ TOTALI

Tale indicatore è la chiave per calibrare il buon

funzionamento di un club calcio. Se si ottiene un ritorno economico adeguato,

vuol dire che le attività sono gestite in modo efficiente e i ricavi operativi

e le spese operative risultano ben dimensionati.

Considerando come reddito operativo la differenza

tra valore e costo della Produzione, il reddito operativo è negativo ed è pari

a 15.092.415 e per il Torino risulterebbe che per ogni 100 Euro investiti si perderebbero 10.5 Euro.

ROE - RETURN ON EQUITY (TASSO DI RENDIMENTO DEI MEZZI

PROPRI)

Il rapporto tra risultato netto d’esercizio e la

semisomma dei mezzi propri iniziali e finali, al netto del risultato di

esercizio, è negativo e risulta pari al 22,7% e indica il rendimento dei mezzi

propri investiti nell’attività.

L’Indicatore di Liquidità della FIGC.

Tale

indicatore, che è finalizzato a misurare il grado di equilibrio finanziario di

breve termine, ossia la capacità della società di far fronte agli impegni

finanziari con scadenza entro i 12 mesi, coincide sostanzialmente con l’indice

di solvibilità corrente.

Detto

indicatore di Liquidità tra le Attività Correnti considera le disponibilità

liquide e i crediti esigibili entro dodici mesi ed esclude i Crediti tributari

per imposte anticipate; mentre tra le Passività Correnti considera i debiti con

scadenza entro i dodici mesi ed esclude i Debiti verso soci postergati ed

infruttiferi. Per tale indicatore il risultato sarebbe pari a 1,03 (1,749 nel 2017), ed è conforme a quanto richiesto, perché

nettamente superiore alla soglia minima stabilita dalla FIGC per la serie A

che è di 0,6.

Anche gli Amministratori hanno calcolato

l’Indicatore di Liquidità previsto dalle N.O.I.F. emanate dalla FIGC che è pari

a 1,03 (1,749 nel 2017).

Per

tale indicatore il risultato sarebbe pari a 0,8 (0,98 nel 2017),

superiore alla soglia minima stabilita dalla FIGC per la serie A che è di 0,6.

In caso di mancato rispetto dell'indicatore di liquidità

nella misura minima, la carenza finanziaria dovrà essere ripianata

Il Patrimonio Netto.

Il patrimonio netto è positivo per € 48,22 milioni (€ 60,58 milioni

nel 2017). Durante l’esercizio, si è verificato un decremento dovuto esclusivamente

alla perdita di esercizio pari a € 12.361.807.

I mezzi propri finanziano il 32,6% (43,3% nel 2017) degli impieghi

e questo significa che l’attivo è finanziato col capitale di terzi per il 67,4%.

Indice di Copertura del Patrimonio Calciatori.

Tale indice fornisce informazioni circa la capacità di

copertura degli investimenti in Diritti Pluriennali con i Mezzi Propri. Il

patrimonio netto non è sufficiente da solo a coprire il valore netto dei

diritti pluriennali alle prestazioni dei calciatori, segnando un rapporto

percentuale del 54,6%, che risulta in peggioramento rispetto al 133,9% del 2017.

Nel 2016 era pari al 50%; nel 2015 al 54,6% e al 47,9% nel 2014.

Il capitale circolante netto negativo per 24,37 milioni di

Euro, comprende ratei e risconti passivi per € 16.621.703.

Secondo il calcolo degli Amministratori, che esclude la

posizione finanziaria, il capitale circolante netto risulta negativo per € 36.140.000

e peggiora il dato positivo per € 11.936.000 del 2017.

L’indebitamento

finanziario.

Praticamente dal 2014, l’indebitamento finanziario è stato

azzerato. Non esistono debiti bancari e debiti verso altri finanziatori. Le

disponibilità liquide risultano pari a € 5,9 milioni (€ 18,9 milioni nel 2017),

pertanto si ha una posizione finanziaria netta positiva per lo stesso importo. Nel

2016 era positiva per 6,53 milioni di Euro; nel 2015 era positiva per 7,7

milioni di Euro e nel 2014 per 11,2 milioni di Euro.

Oltre al fatto che la posizione finanziaria netta è positiva,

bisogna evidenziare che il Margine Operativo Lordo (EBITDA), è positivo per € 6,91

milioni (€ 71,36 milioni nel 2017; € 17 milioni nel 2016; € 27,4 milioni di

Euro nel 2015 ed € 40,5 milioni nel 2014), come al solito risulta decisiva la

gestione calciatori positiva per € 6,78 milioni. L’EBITDA

2018 non è risultato sufficiente per far fronte agli ammortamenti, alla

gestione finanziaria e alle imposte.

I crediti verso società calcistiche diminuiscono di € 26,7 milioni ammontano a € 25.018.000

(€ 51.725.000 nel 2017). Il maggior importo riguarda ACF Fiorentina con €

6.200.000 per Benassi, seguita dall’AS Roma con € 6.199.00 per Bruno Peres; dal

Napoli con € 4.450.000 per Nikola Maksimovic; dal Genoa

FC con € 1.400.000; dal Leeds United per € 1.267.000; dal Club Universidad

Nacional per € 1.397.000; dal Besiktas FC per € 1.200.000 e dal Chelsea

con € 977.000 per Zappacosta.

I

debiti verso squadre di calcio aumentano di € 23,93 milioni e sono pari a € 46.237.000 (€ 22.308.000 nel 2017). Il

maggior importo riguarda i Debiti per trasferimenti Internazionali per €

19.812.000; seguito dal debito verso Juventus per Tomas

Rincon, per € 6.200.000 e dal debito verso l’AS Roma per € 1.913.000.

Ai fini del Financial Fair Play la nozione di Net debt, già nota in base alla vecchia

regolamentazione, come differenza tra debiti finanziari e disponibilità liquide

integrata del saldo tra debiti e crediti verso società di calcio, è stata

ulteriormente integrata con la considerazione nel conteggio anche dei debiti

fiscali e previdenziali non correnti. In genere tali debiti riguardano le

rateizzazioni pluriennali col fisco, che nel caso del Torino sono assenti.

Il saldo, tra crediti e debiti relativi al calciomercato

risulta negativo per € 21,2 milioni (€ 29,4 milioni nel 2017), non essendoci

debiti tributari non correnti, la posizione finanziaria netta ai fini del

Financial Fair Play, è negativa per € 15,3 milioni, comunque, al di sotto

dell’importo del fatturato netto.

Il nuovo regolamento del Fair Play Finanziario ha introdotto

la nozione di “Relevant Debt”. La

nozione di debito rilevante (“Relevant

Debt”) corrisponde alla nozione di “Net Debt” meno l'importo del debito

direttamente attribuibile alla costruzione e/o alla modifica sostanziale dello

stadio e/o alle strutture di formazione dall'inizio del debito fino a 25 anni

dopo la data in cui il debito l'attività è dichiarata pronta per l'uso. Il “Relevant Debt” non deve essere

superiore congiuntamente a due limiti: € 30 milioni e a 7 volte la media della

differenza tra valore e costi della produzione. Nel caso del Torino, al 31.12.2018,

sono assenti debiti per la costruzione di un nuovo stadio.

Il Rendiconto Finanziario

La Posizione Finanziaria netta è peggiorata di 13 milioni di

Euro, da € 18,9 milioni a € 5,9 milioni, perché il CASH FLOW della Gestione

Operativa corrente è stato negativo per Euro 12.766.329 (-€ 2.520.677 nel 2017),

soprattutto a causa del Flusso finanziario prima delle variazioni del capitale

circolante netto negativo per € 7.551.000 (+€ 210.000 nel 2017) e il CASH FLOW

DELLE ATTIVITÀ DI INVESTIMENTO è risultato negativo per Euro 201.000 (+€14.903.000 nel 2017), soprattutto

a causa del flusso netto negativo da investimenti in Diritti pluriennali alle

prestazioni dei calciatori che hanno determinati afflussi di cassa per Euro 51.287.000;

mentre si è registrato un incremento dei debiti verso società calcistiche di

Euro 23.929.000 ed un decremento dei crediti verso società calcistiche di Euro

per 26.707.000.

In altre parole, il fabbisogno della gestione corrente negativa

unitamente al flusso dell’attività di finanziamento negativo per Euro 201.000, ha determinato

una variazione negativa di disponibilità liquide per Euro 12.967.329.

Altri Debiti.

I debiti tributari diminuiscono da € 8,39 milioni a € 5.765.624.

Tali debiti finanziano il 4% dell’attivo. Tali debiti riguardano esclusivamente

i debiti per le ritenute dei dipendenti da versare pari a € 5.765.624 (€ 5.523.000

nel 2017).

I debiti verso gli istituti di previdenza sono pari a € 190.808

(€ 139.426 nel 2017).

I debiti verso il personale sono pari a € 7.195.000 (€

6.111.000 nel 2017) e incidono solo per l’11,6% sul costo del personale, indice

di una sostanziale puntualità nei pagamenti. Infatti, tali debiti riguardano le

mensilità di novembre e dicembre 2018 oltre ai premi maturati, ma liquidabili

alla fine della stagione sportiva. Tali debiti finanziano il 4,86% dell’attivo.

I fondi rischi e oneri futuri ammontano a € 10.981.878 (€16.463.390

nel 2017). La maggior parte dell’importo riguarda il fondo imposte differite

pari a € 10.931.878 (€ 15.464.658 nel 2017), riconducibile alle differenze

temporali di imposizione fiscale relative alle plusvalenze ai fini IRES.

Il fondo rischi per insolvenza clienti, pari a Euro 50 mila,

è riconducibile alla quota di competenza del Torino FC del rischio di

insolvenza dei clienti della concessionaria Cairo Pubblicità che hanno

acquistato spazi pubblicitari allo Stadio Olimpico di Torino, in accordo con le

previsioni del contratto di concessione della raccolta pubblicitaria in essere.

L’ Indicatore di

Indebitamento della FIGC.

Indicatore

di Indebitamento è finalizzato a misurare il grado complessivo di Indebitamento

della società in rapporto al Valore della Produzione medio degli ultimi tre

esercizi. Secondo la FIGC, detto indicatore di Indebitamento rappresenta il

raccordo tra la componente finanziaria dei Debiti e quella economica del Valore

della Produzione e segnala in modo sintetico la sostenibilità

dell’indebitamento.

I debiti iscritti in bilancio al 31.12.2018 ammontano a € 71,08 milioni, da tale aggregato deve

essere sottratto l’importo delle Attività Correnti (C.U.25/A del 18 dicembre

2018 della FIGC), mentre il valore della produzione medio degli ultimi tre

anni è pari a € 105,53 milioni.

Pertanto

il rapporto tra debiti e valore della produzione medio degli ultimi tre

esercizi è pari a 0,179 (0,48 nel 2017),

comunque nettamente inferiore alla soglia massima consentita stabilita dalla

FIGC per la Serie A pari a 1,5.

Anche gli Amministratori hanno calcolato

l’Indicatore di Indebitamento previsto dalle N.O.I.F. emanate dalla FIGC che è

pari a 0,204 (0,48 nel 2017).

Il Valore della Rosa.

Il valore dei diritti pluriennali alle prestazioni dei

calciatori è aumentato di 43,1 milioni di Euro, da € 45,26 milioni a € 88,36

milioni.

Durante il 2018 sono stati effettuati investimenti per 67.72

milioni (€ 24,25 milioni nel 2017), cessioni con un valore residuo contabile

netto di € 3,44 milioni (€ 9,69 milioni nel 2017) e ammortamenti per € 21,18 milioni

(€ 15,95 milioni nel 2017).

Gli incrementi riguardano: la trasformazione della cessione temporanea di M’Baye Niang

in cessione definitiva per Euro 12,3 milioni; la trasformazione della cessione

temporanea di Tomas Rincon in cessione definitiva per Euro 5,9 milioni;

Vitalie Damascan acquistato per Euro 1,5 milioni dalla società Sheriff

Tisaspol; l’esercizio dell’opzione per l’acquisizione a titolo definitivo di Nicolas

N’Koulou per Euro 4 milioni; l’acquisizione dal Genoa FC di Armando Izzo per Euro

9,7 milioni; Soualiho Meité acquistato dall’AS Monaco per Euro 11,5 milioni; l’acquisizione dal

Clube Atletico Mineiro di Gleison Bremer per Euro 5,8 milioni; l’accordo con il

Valencia club de Futbol per il prestito con obbligo di riscatto di Simone Zaza per

Euro 15,6 milioni.

Le cessioni hanno riguardato principalmente: Joel Obi,

Afryie Acquah, Mirko Valdifiori ed Antonio Barreca.

Al 31/12/2018 il calciatore col valore contabile residuo più

elevato è Simone Zaza con Euro 14.253.000, seguito da M’Baye Niang con Euro 10.767.000

e Soualiho Meité con € 10.373.000. Andrea Belotti figura con una valore residuo

contabile di 4.002.000 Euro.

Negli ultimi 5 anni sono stati investiti complessivamente €

167,75 milioni con una media annuale di € 33.55 milioni.

La Gestione

Economica.

Il valore della produzione, è diminuito da € 146,38 milioni

a € 93,8 milioni.

I costi della produzione aumentano del 18,2%, da € 92,14 milioni

a € 108,89 milioni.

I ricavi.

Se si considerasse il fatturato netto, senza la gestione

economica dei calciatori, si otterrebbe un aumento del fatturato netto del 9,8%.

I ricavi da gare aumentano da € 4,97 milioni a € 5,97

milioni. Come nell’esercizio precedente, non figurano ricavi da biglietteria da

competizioni europee. I ricavi da biglietteria per gare nazionali sono aumentati

da € 2.531.000 a

€ 3.440.000. I ricavi da abbonamenti sono aumentati di poco da € 2.419.000 a € 2.469.000. La variazione dei ricavi da biglietteria per gare

nazionali dipende anche dal numero di gare casalinghe di “cartello” delle

stagioni sportive 2017/18 e 2018/19 che si sono disputate nell’anno solare 2018.

I ricavi commerciali, considerando le royalties, sono aumentati

da € 8,3 milioni a € 8,87 milioni. I ricavi da sponsor diminuiscono dello 0,5%,

da € 5.530.000 a

€ 5.502.000. I Proventi pubblicitari generati dalla Concessionaria Cairo

Pubblicità, derivanti dalla retrocessione dell’85%, sono diminuiti da € 2.773.000 a € 3.368.000.

I ricavi da diritti Tv nazionali sono aumentati di €

6.389.000, da € 50.992.000

a € 54.109.000.

Non ci sono stati proventi da Europa League; gli ultimi

risalgono al 2015 per € 3.049.000.

La gestione corrente del Torino è “teledipendente”. Il

grafico seguente, riguardante l’evoluzione nel tempo della distribuzione del

fatturato netto, evidenzia dal 2012 la dipendenza del fatturato netto del

Torino dai diritti televisivi.

Il Player Trading.

L’attività legata alla gestione calciatori, durante il 2018,

considerando anche i relativi ammortamenti, ha generato un risultato negativo di

€ 10,59 milioni, mentre, nel 2017

ha generato un risultato positivo di € 56,8 milioni; nel

2016 era evidenziato un risultato negativo di € 2,2 milioni; nel 2015 un

risultato positivo di circa 5,2 milioni e nel 2014 il risultato positivo era di

circa 12,6 milioni.

Le

plusvalenze da cessione diritti pluriennali calciatori ammontano a € 15.334.000

(€ 71,2 milioni nel 2017; € 9,98 milioni nel 2016; €17,8 milioni nel 2015 ed €

31,9 milioni nel 2014) e si riferiscono principalmente alle plusvalenze

realizzate con le cessioni di Antonio Barreca per

Euro 9,7 milioni, Alfred Gomis per Euro 1,2 milioni, Joel Obi per Euro 400 mila

e Afryie Acquah per Euro 300 mila. Nell’esercizio sono maturati premi di

rendimento per Euro 3,5 milioni relativi alle cessioni a titolo definitivo di

Matteo Darmian, Davide Zappacosta, Nikola Maksimovic, Marco Benassi e Bruno

Peres.

I

proventi da cessione temporanea calciatori ammontano a € 1.717.000 (€ 5.288.000

nel 2017) e riguardano Parigini, Danilo Avelar e Lukas Boyé per il periodo dal

1 gennaio 2018 al 30 giugno 2018 e dei calciatori Adem Ljajic e

Milinkovic-Savic per il periodo dal 1 luglio 2018 al 31 dicembre 2018.

Le minusvalenze da cessione diritti pluriennali calciatori,

allocate tra gli oneri diversi di gestione, ammontano a circa € 1.734.000 (€ 2.000

nel 2017).

I costi relativi alle acquisizioni di calciatori in prestito

sono allocati tra i costi per il godimento beni di terzi e ammontano a € 5.051.000

(€ 3.757.000 nel 2017). Tali costi si riferiscono per la stagione 2017/2018, ai trasferimenti temporanei dei

calciatori M’Baye Niang, Tomas Rincon e Umar Sadiq oltre al trasferimento

temporaneo biennale del calciatore Cristian Ansaldi; per la stagione 2018/2019,

ai trasferimenti temporanei dei calciatori Koffy Djidji e Cristian Ansaldi.

Gli ammortamenti della rosa calciatori risultano aumentare del

30,7%, da € 15.948.000 a

€ 20.844.000 ed incidono sui costi della produzione per il 22.22%.

I costi.

I costi del personale aumentano del 13,7%, da € 54,5 milioni

a € 61,9 milioni.

I costi del personale incidono sul valore della produzione

per il 66,1%, mentre, incidono sul fatturato netto per il 80,8%. Tali costi

rappresentano il 56,9% dei costi della produzione.

Il personale in forza al 31 dicembre 2018 era di 148 unità (143

nel 2017), di cui 24 calciatori di prima squadra (28 nel 2017).

I salari stipendi e premi ammontano ad Euro 59.001.852 (€

51.844.489 nel 2017). Tale voce si riferisce per il 91,7% ai calciatori ed allo

staff tecnico della prima squadra, il cui costo ammonta ad Euro per 54.089.000

(€47.502.000 nel 2017); per il 3,0% ai calciatori e allo staff tecnico del

settore giovanile, il cui costo ammonta ad Euro per 1.779.000 (€ 1.488.000 nel 2017)

e per il 5,3% agli altri dipendenti, il cui costo ammonta ad Euro 3.134.000 (€

2.855.000 nel 2017).

L’ Indicatore di

Costo del Lavoro Allargato.

L’

Indicatore di Costo del Lavoro Allargato è calcolato attraverso il rapporto tra

il Costo del Lavoro Allargato ed i Ricavi ed è finalizzato a misurare il peso

economico del costo del lavoro.

Il

Costo del Lavoro Allargato include i costi per il personale, comprensivi degli

ammortamenti dei diritti alle prestazioni dei calciatori; i Ricavi, considerati

ai fini del denominatore del rapporto, comprendono i Ricavi delle vendite e

delle prestazioni, i Proventi da sponsorizzazioni, i Proventi pubblicitari, i

Proventi commerciali e royalties, i Proventi da cessione diritti televisivi, i

Proventi vari e le Plusvalenze da cessione dei diritti alle prestazioni dei

calciatori al netto delle relative Minusvalenze.

Per il Costo del Lavoro Allargato si considera il valore

risultante dall’ultimo bilancio d’esercizio approvato, mentre i Ricavi sono

dati dai loro valori medi degli ultimi tre bilanci d’esercizio approvati.

Nel caso in

questione, se si considerasse tutto il costo del personale, il valore è di 0,793

(0,69 nel 2017) tale valore risulta ampiamente al di sotto del limite richiesto

dalla FIGC per la Serie A, la cui soglia è di 0,8.

Anche gli Amministratori, nella loro

Relazione, hanno calcolato l’Indicatore del Costo del Lavoro Allargato previsto

dalle N.O.I.F. emanate dalla FIGC che è pari a 0,817 (0,704 nel 2017).

I costi per servizi aumentano del

13,6%, da € 12,5 milioni a € 14,2 milioni. All’interno di tali costi sono

compresi i costi specifici tecnici per € 3.433.000 (€ 3.122.000 nel 2017) che

riguardano le consulenze tecnico sportive

durante le campagne trasferimenti. I Costi gestione

impianti sportivi ed eventi sono pari a € 3.507.000 (€ 2.705.000 nel 2017),

l’aumento di tali costi è dipeso dall’utilizzo dello

Stadio Filadelfia a decorrere dalla seconda metà del 2017 e all’incremento

delle tariffe relative ai costi di utenza. Le spese amministrative pubblicitarie

e generali ammontano a € 1.534.000 (€ 1.232.000 nel 2017) e comprendono le

provvigioni per gli accordi pubblicitari segnalati da Cairo Pubblicità per € 84

mila e il corrispettivo dei servizi amministrativi di Cairo Communication per

S.p.A. per € 100 mila. Le spese assicurative e previdenziali pari a Euro 1.566.000

si riferiscono soprattutto ai premi pagati per assicura il patrimonio

calciatori.

Gli ammortamenti e le svalutazioni pari a complessivi € 22

milioni (€ 16,32 milioni nel 2017) aumentano di € 3,68 milioni. Tali costi

rappresentano il 20,2% dei costi della produzione.

I costi per

godimento beni di terzi includono gli affitti per campi sportivi per € 811.000

(€ 927.000 nel 2017). Nel 2017 figurava un costo di € 200 mila dovuti a MP Service

per Corrispettivo utilizzo impianto.

Il punto di pareggio.

Con una politica gestionale attenta al contenimento dei

costi, dal 2013 al 2017 il Torino ha raggiunto il punto di pareggio. Nel 2018 a causa del calo delle

plusvalenze e dell’aumento del costo del personale e degli ammortamenti si è

interrotta la serie.

L’aggregato del risultato prima delle imposte per gli

esercizi 2016, 2017 e 2018 è comunque positivo per 41,9 milioni di Euro.

Il consolidato

fiscale e le imposte.

FC Torino Spa aderisce al consolidato fiscale, che vede

nella veste di consolidante UT Communications Spa. U.T. Communications S.p.A.

determina una base imponibile unica per il gruppo di società aderenti al

consolidato fiscale, e beneficia della possibilità di compensare redditi

imponibili con perdite fiscali in una unica dichiarazione.

Se la società Torino Football Club Spa trasferisce un

reddito imponibile rileva un debito verso la controllante consolidante U.T.

Communications S.p.A., pari all’IRES da versare.

Se la società Torino Football Club Spa trasferisce una

perdita fiscale rileva un credito verso la controllante consolidante U.T.

Communications S.p.A., pari all’IRES sulla parte di perdita contrattualmente

conferita a livello di Gruppo. In altre parole,

l’IRES calcolata sul reddito imponibile di UT Communications Spa, “abbattuto”

dalla perdita fiscale di FC Torino Spa, diventa un debito di UT Communications

Spa nei confronti di Torino Football Club Spa.

Per quanto riguarda le società partecipate che aderiscono al

consolidato fiscale, se tali società trasferiscono a U.T. Communications S.p.A.

un reddito imponibile iscrivono un componente negativo nella sezione delle

imposte e un debito verso la controllante per consolidato fiscale, se invece

trasferiscono una perdita fiscale iscrivono un componente positivo nella

sezione delle imposte e un credito verso la controllante per consolidato

fiscale.

Le imposte sul reddito evidenziano un importo positivo

complessivo di € 2,61 milioni, di cui un saldo

negativo di € 1.778.912 (€ 5.692.554 nel 2017) per imposte correnti ed un

saldo positivo per € 4.393.172 (negativo € 11.155.793 nel 2017) per imposte

differite.

Il fondo per imposte differite, allocato tra le passività, è

diminuito da € 15.464.658

a € 10.931.878. I crediti per imposte anticipate

ammontano a € 267.436 (€ 407.044 nel 2017) e sono ritenuti recuperabili.

I crediti verso la controllante U.T. Communications

ammontano al 31 dicembre 2018 ad € 1.208.331 (€ 1.206.839 nel 2017), e riguardano crediti derivanti

dalla partecipazione al consolidato fiscale della controllante. In

considerazione dell’incertezza sui tempi di incasso, è stato classificato tra i

crediti esigibili oltre l’esercizio successivo, l’importo di € 795.142.

I rapporti con parti

correlate.

Nella relazione sulla gestione è scritto che i rapporti con

le parti correlate sono stati effettuati al a valori di costo o di mercato. Nel

2018, l’incidenza dei ricavi con parti correlate sul valore della produzione è

pari al 3,8%; nel 2017, l’incidenza dei ricavi con parti correlate sul valore

della produzione è pari all’1,99%, nel 2016 l’incidenza dei ricavi con parti

correlate sul valore della produzione è stata pari al 2,8%; nel 2015 al 2,9%,

nel 2014 era pari al 2,4%, nel 2013 era al 3,25%, nel 2012 era del 5,2% e nel

2011 dell’8,6%.

Cairo

Pubblicità Srl, controllata da Cairo Communications Spa, ha stipulato un

accordo di concessione per la vendita di spazi pubblicitari a bordo campo e di

pacchetti di sponsorizzazione promo-pubblicitaria. Per effetto di tale

contratto nel 2018 sono state riconosciute al Torino quote per Euro 3.368.000

(€2.773.000 nel 2017). Tali ricavi retrocessi al Torino rappresentano l’85% di

quanto incassato da Cairo Pubblicità Srl. Inoltre, figurano ricavi per Vendita

titoli accesso stadio per € 201 mila (€147 mila nel 2017 ed € 71 mila nel

2016). A livello di costi, Cairo Pubblicità Srl percepisce l’importo delle

commissioni del 2% per le segnalazioni che abbiano dato origine a contratti

conclusi direttamente dal Torino. Tale importo per il 2018 è stato di € 84 mila

(€ 73 mila nel 2017; € 76 mila nel 2016; € 78 mila nel 2015; € 61 mila nel 2014;

€ 113 mila nel 2013; € 60 mila nel 2012 ed € 37 mila nel 2011) e a differenza

del 15% del ricavo non retrocesso, figura come costo nel bilancio del Torino.

Nel contesto dell’accordo Cairo Pubblicità ha anche riaddebitato al Torino F.C.

costi di sua competenza per Euro 39 mila (€ 47 mila nel 2017; € 75 mila nel 2016).

Al 31.12.2018, i debiti commerciali con Cairo Pubblicità Srl ammontano a 744

mila Euro (€ 49 mila nel 2017) e crediti commerciali per € 5.831.000 (€ 2.065.000

nel 2017).

Inoltre, esiste un accordo tra la Cairo Communication

S.p.A. ed il Torino F.C. per la erogazione di servizi amministrativi quali la

tenuta della contabilità, che prevede un corrispettivo annuale di Euro 100 mila

uguale a quello del 2017. Nei confronti di Cairo Communication S.p.A. figurano

debiti commerciali per Euro 61 mila e crediti commerciali per € 17 mila.

La società controllante U.T. Communications ha riaddebitato

costi al Torino per € 42 mila (€ 41 mila nel 2017); figurano debiti commerciali

per Euro 42 mila e Crediti da consolidato fiscale per € 1.144.000.

La società controllata dalla

controllante U.T. Communications S.p.A. “La7” figura come parte correlata. Nel

corso del 2018 è stato sottoscritto un accordo con “La7”. In base a tale accordo

sono stati ceduti a La7 i diritti di trasmissione televisiva di alcune partite

amichevoli per un corrispettivo di Euro 35 mila. Tale accordo prevedeva inoltre

un corrispettivo di Euro 35 mila a favore di La7 per le attività promozionali

previste contrattualmente. Nel bilancio figurano ricavi da Cessioni

diritti televisivi per € 35.000 e costi promozionali per € 35.000. Figurano

anche Crediti commerciali per € 42 mila e Debiti commerciali per € 63 mila.

Verso Cairo Editore non figurano poste di bilancio

movimentate.

Nel 2018,

a differenza del 2017, non figurano rapporti economici

con Mp Service srl, che è

azionista di Torino F.C. Spa e si occupava, tra le altre cose, della gestione

di impianti sportivi per usi commerciali.

Conclusioni.

Per l’esercizio 2018 il Torino risulta adeguatamente

capitalizzato per mantenere il proprio equilibrio finanziario nel breve e nel

medio termine e si trova in una situazione di solidità patrimoniale.

La riduzione dei ricavi e in particolare delle plusvalenze

ha determinato il venir meno dell’equilibrio economico. E’ stato determinante

il risultato negativo della gestione calciatori. Gli investimenti effettuati

nella rosa hanno determinato l’aumento del costo del personale e degli

ammortamenti.

Secondo gli amministratori la valutazione dell’esercizio

2018 deve essere fatta unitamente a quella del 2017.

Si potrebbe concludere affermando che le due dipendenze

gestionali del Torino sono i diritti televisivi e il Player Trading.

Nessun commento:

Posta un commento