Luca Marotta

Il bilancio consolidato 2015/16 del Valencia CF si è chiuso con

una perdita consolidata netta di 31.499.000 Euro; mentre il bilancio consolidato

2014/15 si era chiuso con una perdita consolidata netta di 2.556.000 Euro.

Gli Amministratori hanno evidenziato che la perdita si è

verificata principalmente a causa dell’accantonamento effettuato per la

procedura relativa agli aiuti di Stato e a causa dell'accantonamento per rischi

di natura fiscale.

In effetti, il risultato del 2015/16, soffre per il peso

degli oneri della gestione finanziaria e della gestione straordinaria, che ha

comportato degli accantonamenti notevoli, anche per far fronte ad una procedura

sugli aiuti di Stato avviata dalla Commissione Europea.

Il rifinanziamento del debito aveva permesso di attenuare la

perdita del bilancio consolidato 2014-15.

Dal punto di vista sportivo, la stagione 2015/16 non è stata

brillante; infatti, il Valencia ha conquistato il 12° posto nella Liga di

Spagna con 44 punti; inoltre è stato eliminato dal Barcellona in semifinale della

Copa del Rey. Nella Champions League non ha superato la fase a gironi, accedendo

all’Europa League dove è stato eliminato agli ottavi dall’ Athletic Club.

Il Club.

Il Valencia Club de Fútbol è stato costituito il 18 marzo

1919. Sino al 30 giugno 1992 aveva la forma giuridica di società sportiva con

personalità giuridica senza scopo di lucro, successivamente, si è preceduto

alla trasformazione del club in “Sociedad Anonima Deportiva”.

Valencia Club de Fútbol, S.A.D. è controllata da un gruppo

di società, con al vertice Meriton Holdings Limited. La sede legale di Meriton,

è ubicata in Hong Kong, suite 2803, 28/F., One Exchange Square, 8 Connaught

Place, Central. L’attività principale di Meriton è quella di una holding

finanziaria.

Il Valencia Club de Fútbol, S.A.D. a sua volta controlla le

seguenti società: Litoral del Este S.L.U., che si occupa della gestione

immobiliare compresi gli impianti sportivi; Tiendas Oficiales VCF, S.L.U., che

si occupa dei negozi e del merchandising.

La continuità

aziendale.

I revisori dei conti di Ernst & Young S.L. nella loro

relazione, hanno richiamato l'attenzione per quanto riguarda il fatto che, al

30 giugno 2016, la determinazione del valore recuperabile delle attività per

imposte anticipate iscritte per un importo di 44 milioni di euro e il “fair value” di una passività finanziaria

nella voce "debiti verso istituti di credito", che presenta un saldo

pari a 38,7 milioni di euro, si

basano su stime considerate nella proiezione finanziaria redatta dagli

amministratori, che dovrebbe essere presa in considerazione in sede di

interpretazione del bilancio consolidato. Data l'incertezza insita nella

determinazione di tali stime, il valore recuperabile delle attività e delle

passività potrebbe subire variazioni significative. Tuttavia, questo problema

non ha cambiato l’opinione dei revisori sul bilancio.

I revisori hanno richiamato l’attenzione anche per la

valutazione delle immobilizzazioni materiali affidate ad un esperto

indipendente che si è basato su delle stime, che hanno comportato il permanere

del fondo ammortamento per un valore di 32 milioni di Euro (stesso importo nel

2014/15). Data l'incertezza insita nella determinazione di tali stime, il

valore recuperabile di tali attività potrebbe subire variazioni significative.

Tuttavia, anche questo problema non ha cambiato l’opinione dei revisori sul bilancio.

Per quanto riguarda la questione “Masía de Porxinos”, relativa

alla società controllata “Litoral del Este, S.L.U.”, rimane registrato, al 30

Giugno 2016, un accantonamento di 6.128.000 euro alla voce "fondi a lungo

termine". Poiché ci sono alcune variabili permane l’incertezza circa gli

effetti che potrebbero essere considerati nel bilancio consolidato. Questo

problema non ha cambiato l’ opinione dei revisori.

Gli

Amministratori hanno evidenziato che la società, al 30 giugno 2016, evidenzia

una posizione finanziaria equilibrata, con un patrimonio netto consolidato di 110,5

milioni di euro (€ 45,9 milioni al 30 giugno 2015), principalmente per la

capitalizazione dei prestiti per 100 milioni di Euro effettuata da Meriton.

Tuttavia,

il bilancio rivela un capitale circolante netto negativo al 30 Giugno 2016 per €

57,22 milioni (negativo per 86,42 milioni di euro al 30 giugno 2015). Secondo

gli Amministratori tale circostanza è una situazione naturale nel settore del

calcio, settore in cui opera la società, ma richiede l'individuazione e perseguimento

di ulteriori fonti di reddito, che generino avanzi di gestione economica e

finanziaria, nonché misure alternative per ristrutturare il proprio sistema di

finanziamento che permettano alla società di realizzare il necessario

equilibrio finanziario.

Nel

2014/15, il trasferimento della proprietà con il pacchetto azionario di

controllo, ha permesso il rifinanziamento a lungo termine delle passività

bancarie della Società. In questo modo, si è concluso un periodo di incertezza

e debolezza economica che ha segnato ultimi anni di vita economica e sociale

della società.

Inoltre,

gli Amministratori hanno evidenziato che Meriton (azionista di controllo della

Società) ha espressamente dichiarato che garantirà il proprio sostegno

finanziario.

Pertanto,

gli amministratori della Società ritengono che i flussi di cassa generati e dalle

linee di credito aziendali disponibili siano sufficienti per far fronte alle

passività correnti. Di conseguenza, gli amministratori della Società hanno

preparato il bilancio sulla base del principio della continuità aziendale.

La Struttura dello

Stato Patrimoniale.

Il valore dell’attivo è aumentato del 10,2%, da € 442

milioni a € 487,1 milioni. Il valore contabile dei diritti pluriennali incide

per il 29,1%; invece, il valore delle immobilizzazioni materiali incide per il 55,3%.

L’INDICE

DI INDEBITAMENTO

Il rapporto tra patrimonio netto e il totale delle passività

determina l’indice di indebitamento. Tale valore deve muoversi all’intorno di

1. Nel caso in questione, l’indice di indebitamento è pari a 0,29 (0,12 nel 2014/15).

Infatti, l’equity ratio è basso ed è pari al 22,7% (10,4%

nel 2014/15); tuttavia, il ricorso al capitale di prestito risulta in

diminuzione.

L’INDICE

DI SOLVIBILITA’ TOTALE

Il

rapporto tra attività totali e debiti totali determina l’indice di solvibilità

totale. Una società è solvibile quando il totale

dell’attivo è superiore al totale dei suoi debiti. Quanto maggiore risulta tale

indice, tanto più la società è solvibile. Nel caso in questione,

l’indice di solvibilità totale è pari a 1,29

(1,12 nel 2014/15), ciò vuol dire

che il club possiede dei beni il cui valore è sufficiente a pagare i debiti.

L’INDICE

DI SOLVIBILITA’ CORRENTE

Il rapporto tra attività correnti e passività correnti

determina l’indice di solvibilità corrente. Tale indice serve a verificare se

l’attivo corrente è in grado di pagare i debiti a breve. Nel caso in questione,

l’indice di solvibilità corrente è pari a 0,35

(0,25 nel 2014/15), ciò vuol dire

che l’attivo a breve non sarebbe in grado di pagare i debiti a breve, tuttavia,

risulta in miglioramento rispetto all’esercizio precedente.

RAPPORTO TRA RICAVI OPERATIVI E ATTIVITA’ TOTALI

Il rapporto tra ricavi operativi, e la semisomma delle

attività totali iniziali e finali, risponde ad una semplice ma fondamentale

domanda: quanto è investito e quanto si fattura? Considerando come ricavi

operativi solo il fatturato netto e rapportandolo alla semisomma dell’attivo

iniziale e finale, nel caso del Valencia, tale indicatore risulterebbe pari al 25,6% (19,1% nel 2014/15), pertanto ogni 100 Euro investiti si incassano 25,6 Euro, che è un segnale di una

rotazione degli investimenti effettuati, superiore all’anno.

RAPPORTO TRA REDDITO OPERATIVO E ATTIVITA’ TOTALI

Tale indicatore è la chiave per calibrare il buon

funzionamento di un club calcio. Se si ottiene un ritorno economico adeguato,

vuol dire che le attività sono gestite in modo efficiente, i ricavi operativi e

le spese operative risultano ben dimensionati.

Considerando come reddito operativo l’EBIT, comprensivo dei

ricavi straordinari, e come attivo la semisomma delle attività iniziali e

finali, si otterrebbe un risultato negativo per € 26,55 milioni; mentre nel 2014/15 era negativo per € 45,1 milioni. Di fatto, risulterebbe

che per ogni 100 Euro investiti si perderebbero 5,72 Euro; nell’esercizio precedente, sempre in riferimento

all’importo investito di 100 Euro, persi 10,55 Euro.

Il Rendiconto

Finanziario.

Il Rendiconto finanziario evidenzia che le disponibilità

liquide sono aumentate di € 5,12 milioni. Infatti, la gestione corrente ha prodotto

flussi positivi di cassa per € 4,05 milioni; l’attività di investimento ha

assorbito un flusso di cassa per € 79,15 milioni e il flusso di cassa generato

dall’attività di finanziamento è stato positivo per € 80,22 milioni. Da

evidenziare che, durante il 2015/16, il flusso di cassa derivante dall’immissione

di mezzi propri è stato pari a € 100,18 milioni.

Il Patrimonio Netto.

Il Patrimonio Netto consolidato è positivo per € 110,5

milioni. Rispetto all’esercizio precedente è aumentato di € 64,6 milioni (+140,9%).

A determinare la variazione positiva del patrimonio netto ha contribuito principalmente

la perdita dell’esercizio per € 31,5 milioni e l’aumento di capitale.

Al 30 giugno 2016 il capitale sociale ammonta ad Euro

86.942.000 (51.086.000 nel 2014/15), diviso in 3.598.596 azioni nominative

(2.114.475 nel 2014/15) con un valore nominale di 24,16 euro.

In data 11 dicembre 2015, è stata deliberata la capitalizzazione

di € 100 milioni di finanziamenti attraverso l’emissione di 1.481.368 nuove azioni,

che ha determinato l’aumento del capitale sociale per 35,8 milioni di Euro e

l’evidenziazione di una riserva da sovrapprezzo azioni per 64,2 milioni di euro.

Contemporaneamente è stato deliberato l’aumento di capitale a pagamento, attraverso

l’emissione di 2.753 nuove azioni, per complessive € 186 mila, di cui € 120

mila per riserva da sovrapprezzo azioni.

Al 30 giugno 2016, l’unico azionista con una partecipazione superiore

al 10% del capitale della Società risulta “Meriton Holdings Limited”, con

2.962.736 azioni, che rappresentano l’ 82,33% del capitale sociale (70,06% al 30

giugno 2015).

I mezzi propri finanziano il 22,7% dell’attivo e il 24,2%

dell’attivo non corrente. Rispetto all’esercizio precedente l’attivo non

corrente risulta finanziato in misura maggiore dai mezzi propri.

L’indebitamento

finanziario.

L’indebitamento finanziario netto è pari a € 219 milioni (€ 242,13

milioni nel 2014/15) e risulta in diminuzione di 23,11 milioni. Le

disponibilità liquide sono aumentate di € 5,12 milioni assestandosi a € 6.397.000.

I debiti con le banche sono ingenti e sono pari a circa 202,1 milioni di euro (€

202,7 milioni nel 2014/15). La maggior parte riguarda quelli a lungo termine

che sono pari a € 195.923.000. Nell’esercizio precedente, i debiti bancari a

lungo termine erano pari a 196.793.000.

Essendo l’EBITDA positivo per € 22,4 milioni, il rapporto tra

Indebitamento Finanziario Netto e Ebitda, pari a 9,76, evidenzierebbe una riduzione della “forte” tensione finanziaria , che risulta sintomatica quando l’indicatore è superiore a 5.

A contribuire alla riduzione della “forte” tensione

finanziaria ha contribuito l’apporto di mezzi propri.

Risulta ancora un finanziamento soci di 22,9 milioni di Euro

(€ 40 milioni nel 2014/15).

I debiti verso enti sportivi ammontano a € 41,9 milioni, di

cui € 36,6 milioni a breve. Nel 2014/15 ammontavano a 60 milioni di Euro. I

crediti verso enti sportivi ammontano a 13,3 milioni di Euro (nel 2014/15: € 20,9

milioni). Pertanto, l’indebitamento finanziario aumentato del saldo tra debiti

e crediti verso enti sportivi supera di molto i ricavi. Tale circostanza

rappresenta un dato giudicato negativamente ai fini del Fair Play Finanziario.

La situazione col

Fisco.

Nell’attivo non corrente sono esposte imposte differite

attive per € 44 milioni, di cui Euro 30,9 milioni per il diritto a compensare

negli esercizi futuri le perdite fiscali (30.969.817 nel 2014/15). Nell’attivo

corrente sono esposte imposte attive per € 1,8 milioni e un credito IVA per € 202

mila.

I debiti verso il fisco, gli Enti Previdenziali e le

Amministrazioni Pubbliche ammontano complessivamente a € 17,9 milioni (€ 13,5

milioni nel 2014/15). Da segnalare che la maggior parte riguarda i debiti per

ritenute da versare, ammontanti a € 13.239.000 (€ 9.577.878 nel 2014/15).

I debiti col

Personale.

I debiti col personale ammontano a Euro 19.107.000 (€

22.131.597 nel 2014/15).

Tali debiti risultano diminuiti di 3 milioni di Euro. Il

rapporto tra debiti e costo del personale lascia intuire un ritardo nei

pagamenti degli stipendi di circa tre mesi.

Le immobilizzazioni

materiali.

Le immobilizzazioni materiali nette sono pari a € 269,19

milioni e sono composte da: Stadio e impianti sportivi per € 113,37 milioni;

Terreni e Fabbricati per € 32,31 milioni; Immobilizzazioni materiali in corso

per € 115,8 milioni e altre immobilizzazioni materiali per € 7,7 milioni. L’incidenza

sul totale dell’attivo è molto elevata, essendo pari al 55,3%.

Sugli immobili di proprietà esistono delle ipoteche. Sui terreni

su cui insiste lo stadio Mestalla c’è un’ipoteca a favore di Bankia per 155 milioni

di euro (155 milioni di euro nell’esercizio precedente). Il prestito di € 20,65

milioni (€ 20,65 milioni nell’esercizio precedente) di Caixabank risulta

contratto con garanzia ipotecaria sui terreni del Mestalla.

L’Immobile ubicato in “plaza Valencia C.F., nº 2” è gravato

da ipoteca a favor e di Caixabank per l’importe di 588 mila Euro (€ 721 mila nel

2014/15).

Sui terreni del Nuovo Stadio esiste un ipoteca a favore

dell’ “Ayuntamiento de Valencia” a garanzia del pagamento di € 18,28 milioni (€

19 milioni nel 2014/15).

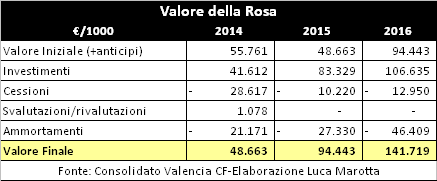

Il valore della rosa.

Il valore contabile netto dei diritti alle prestazioni

sportive dei calciatori, compresi gli anticipi per l’acquisto, ammonta a €

141,7 milioni (€ 94,4 milioni nel 2014/15).

Durante il 2015/16 sono stati effettuati investimenti per

106,63 milioni di Euro (€ 83,33 milioni nel 2014/15), cessioni per un valore

contabile di 12,9 milioni e ammortamenti per 46,4 milioni di Euro.

Gli acquisti più importanti riguardano: Rodrigo (Benfica);

Álvaro Negredo (Manchester City); Aymen Abdennour (AS Monaco); André Gomes

(Benfica Lisbona); João Cancello (Benfica Lisbona); Santi Mina (Celta de Vigo);

Aderlan Santos (SC Braga); Mathew Ryan (Club Bruges); Yoel Rodríguez (Celta de

Vigo).

Nel 2014/15, Rodrigo e André

Gomes (Benfica Lisbona) risultavano in prestito. Infatti, nel Bilancio del

Benfica è scritto che a seguito della cessione del 100% dei diritti economici

degli atleti Rodrigo e André Gomes dal Benfica a Meriton Capital Limited nel

mese di gennaio 2014, questi atleti sono stati ceduti temporaneamente nella

stagione 2014/2015 a Valencia FC, su indicazione di Meriton Capital Limited.

Le cessioni più importanti sono state le seguenti: Nicolás

Otamendi (Manchester City); Andrés Guardado (PSV Eindhoven); Víctor Ruiz

(Villarreal CF).

Successivamente

al 30 giugno 2016 sono state effettuate acquisizioni di calciatori per 36,5

milioni di euro e sono state effettuate cessioni per 107,5 milioni di euro.

I Ricavi.

Il fatturato consolidato netto, senza plusvalenze, nel 2015/16

è pari a € 119 milioni e risulta in aumento del 45,7%. I ricavi TV per

competizioni nazionali incidono per il 40,3% e sono pari a € 48 milioni.

Nell’esercizio precedente erano uguali ma incidevano per il 58,8%.

I ricavi da competizioni e partite amichevoli aumentaono da

€ 5.671.249 a € 33,83 milioni. La variazione è dovuta al fatto che nel 2014/15

il Valencia non ha disputato competizioni UEFA, mentre nel 2015/16 ha disputato

la fase a gironi della UEFA Champions League e gli ottavi di Europa League. Secondo

i comunicati UEFA relativi alla redistibuzione dei proventi il Valencia ha

incassato € 26.992.000 per la Champions League ed € 2.111.760 per L’Europa

League.

I ricavi da abbonamenti e quote sociali aumentano del 14,55%,

da € 11.984.234 a € 13,73 milioni.

I ricavi commerciali, comprensivi di ricavi da

sponsorizzazioni, pubblicitari, ricavi commerciali da merchandising e vendita

prodotti ufficiali aumentano da € 15.432.280 a € 16,67 milioni, di cui €

12,5 milioni per pubblicità e sponsor.

Gli Altri ricavi di gestione sono pari a € 6,77 milioni. A

causa della gestione centralizzata di alcuni ricavi, da parte della Liga de

Fútbol Profesional, è stato evidenziato un importo di 5,92 milioni di euro.

Il Player Trading

Il risultato derivante dalla gestione economica dei

calciatori è positivo per € 33,9 milioni, a fronte di vendite dei diritti di

acquisizione dei calciatori per un importo totale di € 49,21 milioni (€ 45,4

milioni nel 2014/15).

Gli ammortamenti dei calciatori sono pari a 46,4 milioni di

Euro (€ 27,3 milioni nel 2014/15). Pertanto, il risultato derivante dalla

gestione economica dei calciatori è negativo e non è riuscito a coprire il

costo annuale dei diritti pluriennali alle prestazioni dei calciatori,

soprattutto a causa degli investimenti.

I Costi.

Il costo totale del personale è aumentato del 20,83%, da € 64,3

milioni a € 77,7 milioni. Tale costo comprende il costo del personale non

sportivo che è aumentato da € 9.934.938 a € 8,75 milioni.

Il rapporto tra costo totale del personale e fatturato netto

senza plusvalenze è pari al 65,3% (78,8% nel 2014/15).

Per il personale sportivo iscrivibile nella LFP, il costo

del lavoro allargato, che considera anche gli ammortamenti dei giocatori, i

diritti di immagine e altri costi specifici, è pari a € 108,26 milioni (€

74.295.205 nel 2014/15), di cui € 62 milioni (€ 45.790.305 nel 2014/15) come

costo del personale e diritti di immagine; € 45.98 milioni (€ 26.987.595 nel

2014/15) come ammortamenti ed € 216 mila (€ 1.517.304 nel 2014/15) come altri

costi.

Per il personale sportivo non iscrivibile nella LFP, il

costo del lavoro allargato, è pari a € 5,43 milioni (€ 11.018.416 nel 2014/15),

di cui € 4,64 milioni (€ 10.855.507 nel 2014/15) come costo del personale; €

421 mila (€ 342.707 nel 2014/15) come ammortamenti ed € 370 mila (- 179.798 nel

2014/15) come altri costi.

Gli ammortamenti totali sono aumentati da € 29,6 milioni a €

49 milioni, di cui 2,6 milioni di Euro riguardanti altri ammortamenti.

I costi per servizi esterni sono diminuiti da € 16,58 milioni

a € 16.36 milioni. Tali costi comprendono spese per contratti di locazione per

€ 548 mila; spese di manutenzione e riparazioni per € 2,25 milioni; spese per

servizi professionali indipendenti per € 2,9 milioni; premi assicurativi per € 564

mila; Servizi bancari e similari per € 156 mila; Pubblicità, propaganda e

pubbliche relazioni per € 375 mila; spese per altri servizi per € 8,6 milioni.

I proventi finanziari diminuisco da 55 milioni di Euro a

5,36 milioni, perché nel 2014/15 includevano l’ Effetto “fair value” sull’operazione

di rifinanziamento del debito per € 53.128.512.

Gli oneri finanziari sono notevoli perché sono pari a € 16,15

milioni, mentre nell’esercizio precedente erano pari a 12.501.766 Euro.

L’incidenza sul fatturato netto è del 13,6%.

I proventi straordinari pari ad € 700 mila si riferiscono

principalmente a somme ricevute da differenze di valore per espropri.

Gli oneri straordinari pari ad Euro 28.927.000, riguardano accantonamenti

principalmente legati alla verifica fiscale e l’incartamento ricevuto

riguardante aiuti di Stato da parte della Commissione europea.

La Commissione europea ha avviato la procedura per eventuali

aiuti di Stato a causa della garanzia rilasciata da “Instituto Valenciano de

Finanzas” alla Fondazione VCF.

La Commissione europea ha ritenuto che la garanzia conteneva

un elemento di aiuto di Stato incompatibile con il mercato interno e che il

beneficiario del presunto aiuto è stato il Valencia CF.

Valencia CF ritiene che la garanzia concessa alla Fondazione

VCF non costituisce un aiuto di Stato e, in ogni caso, se ci fosse stato un

elemento di aiuto, sarebbe stato compatibile con il mercato interno.

Successivamente alla data di chiusura dell'esercizio, il

Gruppo ha ricevuto il giudizio negativo da parte della Commissione europea in

materia di aiuti di Stato per un importo di Euro 23.331.000 (capitale e

interessi). Alla data di redazione del presente bilancio, il Gruppo sta

preparando il ricorso.

Break-even result.

Il risultato prima delle imposte è negativo per € 37.242.000;

nel 2014/15 era negativo per € 2.280.536 e nel 2013/14 era positivo per 1,3

milioni.

Il Valencia ha chiuso l’ esercizio 2015/16 con una perdita al

netto delle imposte per € 31.499.000.

Conclusioni.

La gestione straordinaria e finanziaria hanno determinato il

risultato negativo. L’esercizio 2015/16 è stato inoltre caratterizzato dall’aumento

di capitale, attraverso la capitalizzazione del debito verso la nuova proprietà.

Per

l’esercizio 2016/2017, gli amministratori prevedono di raggiungere l'equilibrio

con le plusvalenze sui calciatori.

Essi

prevedono una riduzione del fatturato per la mancata partecipazione alla

Champions League, nonostante l’aumenti dei ricavi per diritti TV nazionali a 66

milioni di Euro. Il costo del personale rimarrà a livelli simili a quelli del

2015/2016. Il risultato operativo è previsto positivo per 7,2 milioni di Euro

ed il risultato netto negativo per 4.45 milioni a causa dei costi della

gestione finanziaria.

Nessun commento:

Posta un commento