Luca Marotta

Il

Genoa ha chiuso il bilancio d'esercizio 2021 con una perdita di Euro 42,73 milioni nonostante la sospensione degli

ammortamenti dei diritti pluriennali calciatori, immobilizzazioni materiali e

immateriali per l’importo di € 43.388.025.

Grazie alla rivalutazione, effettuata nell’esercizio

precedente, il patrimonio netto al 31.12.2021 è risultato positivo per Euro

4,68 milioni.

L’effetto della pandemia COVID-19 ha esercitato un impatto

notevole sui conti del Genoa.

I ricavi da gare sono diminuiti del 64,8% rispetto al 2020,

che di per sé segnava un livello minimo negli ultimi esercizi.

Nel 2021 gli effetti negativi della Pandemia COVID, hanno

determinato lo svolgimento delle partite a porte chiuse e la riapertura con

accesso limitato.

A causa della riduzione della liquidità nel settore calcio, le

plusvalenze, fondamentali per la gestione economica e la continuità aziendale

si sono mantenute ad un livello basso. Senza dubbio, il crollo delle

plusvalenze è una delle conseguenze del COVID che ha ridotto gli scambi di

calciatori, come conseguenza della riduzione di liquidità a disposizione dei

club di calcio.

In definitiva, se fossero stati calcolati gli ammortamenti,

il Genoa avrebbe manifesta un livello di perdita molto importante.

Nel mese di settembre 2021 è stata ufficializzata la vendita

del pacchetto di maggioranza al fondo “777 Partners”.

Notizie recenti narrano di tensioni tra 777 Partners e il

vecchio azionista di maggioranza Preziosi (Link: https://www.gazzetta.it/Calcio/Serie-A/Genoa/20-04-2022/genoa-tensione-preziosi-777-partners-sara-scontro-440133402483.shtml

)

Il Genoa è

risultato destinatario, in data 21 febbraio 2022, di una Relazione Conclusiva di Indagine elaborata dalla

Procura Federale presso la FIGC ed avente ad oggetto

la "Segnalazione della Co.Vi.So.C.

in ordine alla valutazione degli effetti della cessione dei calciatori sui

bilanci di alcune società professionistiche ai fini dell'iscrizione ai rispettivi campionati"

La Procura Federale si è concentrata sulle seguenti

transazioni:

-

Operazione di cessione dei diritti alle prestazioni del

calciatore ROVELLA Nicolò,

-

Operazioni dì acquisto dei diritti alle prestazioni dei

calciatori PETRELLI Elia e PORTANOVA Manolo.

In definitiva l’indagine non ha prodotto risultati.

Dal punto di vista

sportivo il bilancio 2021, riguarda il secondo semestre della stagione

sportiva 2020/21 conclusasi con il traguardo della permanenza in Serie A

all’undicesimo posto, e il primo semestre della stagione sportiva 2021/22,

conclusasi con la retrocessione in SERIE B al diciannovesimo posto.

Il bilancio 2020, riguarda il secondo semestre della

stagione sportiva 2019/20 conclusasi con il traguardo della permanenza in Serie

A al diciassettesimo posto, e il primo semestre della stagione sportiva 2020/21,

conclusasi con il traguardo della permanenza in Serie A all’undicesimo posto.

La continuità

aziendale.

Negli esercizi precedenti, molte volte, di fatto, la

continuità aziendale del Genoa CFC, è dipesa principalmente dalle plusvalenze.

I revisori di “Ria Grant Thorthon S.p.A.” hanno evidenziato

nella loro Relazione un richiamo di informativa riguardante la Continuità

aziendale e “quanto descritto nel paragrafo 6.2 'Evoluzione prevedibile della

Gestione e nella Sezione 7 'Continuità aziendale", della relazione sulla

Gestione all'interno dei quali gli Amministratori indicano l'esistenza di

un'incertezza significativa che può far sorgere dubbi significativi sulla

capacità della società di continuare ad operare come un'entità in

funzionamento”.

Gli Amministratori hanno segnalato la predisposizione di un nuovo Piano di Business, che contempla due

possibili scenari riguardanti la permanenza

o meno nella Serie A.

ll Piano prevede;

-

contenimento del costo del lavoro;

-

espansione dei ricavi da diritti audiovisivi e

sponsorizzazioni;

-

realizzare plusvalenze per conseguire redditività

operativa ed equilibrio finanziario.

Gli Amministratori, hanno segnalato la possibilità di far

ricorso all'intervento del nuovo

azionista di riferimento, che si è reso disponibile, qualora necessario ai

fini della continuità aziendale, a sostenere la società.

Gli Amministratori, hanno comunque redatto il bilancio

utilizzando il presupposto della continuità aziendale e i Revisori non hanno

espresso rilievi con riferimento a tale aspetto.

La Struttura

Patrimoniale.

Il

totale dell’Attivo è aumentato del 4% da € 281,56 milioni a € 292,83 milioni. I“Diritti

pluriennali alle prestazioni dei calciatori” sono aumentati del 6,8% e

rappresentano il 33,7% dell’attivo, se si considerassero anche i Diritti

pluriennali alle prestazioni dei calciatori settore giovanile.

Il valore della partecipazione in imprese controllate rappresenta

il 7,7% dell’attivo e ammonta a € 22.473.000. Tale importo riguarda la

partecipazione totalitaria in “Genoa

Image S.r.l.”. Tale società ha chiuso il bilancio al 31.12.2021 con un

utile d’esercizio di Euro 380.512, con un patrimonio netto di Euro 14.024.773,

con una differenza di € 8.448.227 rispetto al valore di carico della

partecipazione nel bilancio della controllante

Il totale delle immobilizzazioni materiali ammonta a € 486.027

(€ 298.431 nel 2020).

Tra i crediti non sono evidenziati crediti verso la

controllante; mentre nel 2020 erano pari a € 19.851.159.

I crediti verso controllate sono pari a Euro 3.131.640 (€ 5.581.412

nel 2020).

Il rapporto tra attività totali e debiti totali determina

l’indice di solvibilità totale. Un club è solvibile quando il totale

dell’attivo è superiore al totale dei suoi debiti. Quanto maggiore risulta tale

indice, tanto più il club è solvibile. Nel caso in questione, l’indice di

solvibilità totale è pari a 1,02 (1,05

nel 2020), ciò vuol dire che il valore dei beni posseduti dal club, così come

esposti in bilancio e grazie alla rivalutazione effettuata, risulterebbe

sufficiente per pagare i debiti, comprensivi anche dei risconti passivi.

L’INDICE DI SOLVIBILITA’ CORRENTE

Il rapporto tra attività correnti e passività correnti

determina l’indice di solvibilità corrente. Tale indice serve a verificare se

l’attivo corrente è in grado di pagare i debiti a breve. Nel caso in questione,

l’indice di solvibilità corrente è pari a 0,46879,

ciò vuol dire che l’attivo a breve non sarebbe in grado di pagare i debiti a

breve.

Grado Copertura

Patrimonio Calciatori

Indica la capacità di copertura degli investimenti in

Diritti Pluriennali con i Mezzi Propri. Il rapporto tra patrimonio netto e

diritti pluriennali alle prestazioni dei calciatori è del 4,74%, di conseguenza

i diritti pluriennali di calciatori risultano finanziati soprattutto dal

capitale di terzi.

Il Patrimonio Netto.

Il patrimonio netto è positivo per € 4.681.984 grazie alle

riserve di rivalutazione pari a € 50.202.468.

Nel 2020 era positivo per € 14.388.554; nel 2019 era negativo

per -5.471.713; nel 2018 era negativo per € 15.702.547; nel 2017 era negativo per

€ 10.852.234; nel 2016 era positivo per Euro 73.011; nel 2015 era negativo per Euro

8,83 milioni e nel 2014 era negativo per Euro 6,3 milioni.

La variazione negativa di 9.295.257 è stata determinata principalmente

dalla perdita di esercizio di € 42.730.096 e da Versamenti in conto futuro

aumento di capitale per € 33.023.525.

L’indebitamento

finanziario.

I debiti finanziari, esclusi i debiti verso la controllante per consolidato fiscale, aumentano da € 78,3 milioni a € 85,4 milioni e finanziano il totale dell’attivo, per il 30,3% (27,8% nel 2020).

I debiti verso le banche

diminuiscono di € 1.366.942, da € 45.184.028 a € 43.817.086.

I

debiti verso banche riguardano i due mutui erogati da Banca Carige con scadenza

nel 2023 e i debiti per i finanziamenti pluriennali garantiti da SACE S.p.A.

(come previsto nel Decreto Legge Liquidità n. 23 dell'8 aprile 2021 convertito,

con modificazioni, dalla Legge 5 giugno 2021 n.40 per aver introdotto misure

urgenti per favorire l'accesso al credito alle imprese), ottenuti con Banca

Sistema S.p.A., Banco Azzoaglio e Banca Mediolanum S.p.A.

Il ricorso a finanziamenti pluriennali garanti da SACE

S.p.A., è uno strumento concepito per mitigare gli

effetti negativi del COVID.

I debiti verso

altri finanziatori sono pari a € 36.854.127 (€ 33.138.145 nel 2020)

e registrano un incremento del 13,2% e finanziano il 12,6% dell’attivo. Tale

voce riguarda debiti per operazioni di factoring “autoliquidanti” con Banca Sistema S.p.A, Banca Carige.

L’indebitamento finanziario netto ammonta a € 82,8 milioni (€

78,18 milioni nel 2020), considerando le disponibilità liquide pari a circa 545

mila Euro, risulta in aumento rispetto

al 2020 di circa € 9,3 milioni (+10,2%).

L’EBITDA è negativo per -€ 32.239.409 (-€

22.243.005 nel 2020).

I crediti verso Enti-settore specifico risultano pari

a € 96,6 milioni (€ 61,4 milioni nel 2020), mentre i debiti verso

Enti-settore specifico, pari a € 94,5 milioni (€ 75,4 milioni nel 2020), finanziano

il 32,3% dell’attivo.

Se considerassimo anche il saldo positivo di € 2,1 milioni,

che essenzialmente dipende dall’attività di calciomercato, l’indebitamento finanziario aumenterebbe a € 92 milioni (€ 35,2 milioni nel 2020),

cifra superiore al fatturato netto.

La nozione di Net

debt, intesa, come differenza tra debiti finanziari e disponibilità liquide

integrata del saldo tra debiti e crediti verso società di calcio, ulteriormente

integrata con la considerazione nel conteggio anche dei debiti fiscali e

previdenziali non correnti (che riguardano le rateizzazioni pluriennali col

fisco), deve essere considerata ai fini del conteggio.

L’indebitamento finanziario netto ai fini del Fair Play

Finanziario pari a € 116,7 milioni risulta superiore al volume dei ricavi netti

e non sarebbe conforme a quanto auspicato dalla normativa.

Il Regolamento del Financial Fair Play Edition

I debiti verso

l’Erario e gli altri debiti.

I debiti verso l’Erario aumentano da € 61.858.756 a €

74.969.524, di cui € 42.492.748 a breve termine. Tali debiti rappresentano il 25,6%

delle fonti di finanziamento dell’attivo.

Il 41,37% dei debiti tributari riguarda quelli rateizzati:

A

febbraio 2022 il Genoa ha versato contributi e ritenute per oltre 25 milioni di

Euro.

I debiti verso Istituiti di previdenza ammontano a € 5.733.185 (€ 4.336.353 nel 2020), di cui € 5.196.718

(€ 3.621.032 nel 2020) riguardano il debito INPS.

La voce “debiti diversi” aumenta da € 26.567.967 a € 33.258.336.

In questa voce dovrebbe essere ricompreso il debito verso il personale.

Al 31.12.2021 i fondi accantonamento rischi ammontano a € 5.839.643

(€ 6.221.668 nel 2020).

Il Valore della Rosa.

Il grafico mostra come dal

La Gestione

economica.

Il valore della produzione diminuisce da € 75.265.394 a € 74.513.516,

con un variazione negativa dell’ 1%.

I costi della produzione sono pari a € 121.191.536 (€

103.268.092 nel 2020) e sono aumentati

del 17,4%.

Lo squilibrio economico è molto evidente: i costi della produzione

(senza calcolare tutti i costi) aumentano del 17,4% il valore della produzione

diminuisce dell’1%.

La differenza tra valore e costi della produzione è negativa

per € 46.678.020, nel 2020 era negativa

per € 28.002.696.

Sul bilancio del Genoa esercitano una notevole influenza i

proventi televisivi. Nel 2021 i proventi televisivi risultano diminuiti di

circa 7,36 milioni di Euro da € 43.730.416 a € 36.370.531, con un’incidenza del

74,5% sul fatturato netto e del 48,8% sul valore della produzione.

Nel 2020 e 2021 l’incidenza percentuale sul valore della

produzione risulta importante rispetto agli anni precedenti a causa del crollo

delle plusvalenze.

La rappresentazione grafica seguente, riguardante

l’evoluzione del fatturato netto per componenti, mostra chiaramente la

“teledipendenza” del fatturato netto del Genoa dai ricavi per la cessione dei

diritti televisivi, che è ulteriormente aumentata negli anni del COVID-19.

I

ricavi da abbonamenti si sono azzerati, perché non è stata effettuata la

campagna abbonamenti, pertanto sono diminuiti da € 1.743.915 a € zero.

I

ricavi da gare di Coppa Italia sono pari a € 17.180, nel 2020 erano pari a € 17.648.

I proventi da

sponsorizzazioni ammontano a € 2.202.047 (€ 1.711.130 nel 2020) e

risultano in aumento del 28,7%. Lo Sponsor Ufficiale è mancato e non figura tra

i ricavi 2021 (€ zero nel 2020), lo Sponsor

Tecnico Basic Italia S.p.A. ha contribuito con €

€ 1.919.415 (€ 1.557.761 nel 2020) e le altre sponsorizzazioni ammontano a € 282.632

(€ 153.369 nel 2020).

Nel 2022 Pool Pharma, Genoa Cfc e 777 Partners hanno

annunciato la sottoscrizione di un accordo di sponsorship per la stagione

sportiva 2021/22.

I ricavi televisivi aumentano di €

7.359.885, da € 43.730.416 a € 36.370.531. Occorre evidenziare che i Proventi

televisivi della Serie A sono gestiti collettivamente dalla Lega e sono

divisi in parti uguali solo per una quota pari al 50%; mentre, il 20% spetta

sulla base del "radicamento sociale" e il 30% in base ai risultati

sportivi.

I

ricavi televisivi fanno riferimento al secondo semestre della stagione sportiva

2020/2021 e al primo semestre della stagione sportiva 2021/2021 con risultati

sportivi non molto buoni.

Negli ultimi tre

esercizi la media dei ricavi TV è superiore ai 40,2 milioni di Euro.

I ricavi e proventi diversi risultano pari ad Euro 2.376.410

(€ 3.489.102 nel 2020).

Tra

le sopravvenienze attive figura l’importo di € € 1.002.231 tra cui un valore di

€ 525.106 relativo alle agevolazioni fiscali in tema IRAP e altre

sopravvenienze per minori passività non più dovute ,

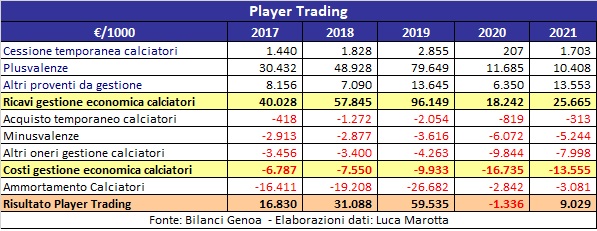

Il “Player trading”.

Il bilancio del Genoa tradizionalmente evidenzia anche una “dipendenza da player trading”

notevole, dovuta all’importo elevato delle plusvalenze realizzate, a causa

della continua movimentazione nella rosa calciatori, con acquisti, cessioni.

Nel 2021, le plusvalenze, pari a € 10,41 milioni, hanno

dovuto fronteggiare minori ammortamenti a causa della scelta di sospendere il

calcolo degli ammortamenti della rosa calciatori.

Tuttavia, le minusvalenze sono state pari a €,5,24 milioni,

gli altri oneri di gestione calciatori sono risultati pari a € 7,99 milioni e l’acquisto

temporaneo di calciatori è risultato pari a € 313 mila (€ 819 mila nel 2020).

Il risultato del Player Trading risulta comunque positivo per € 9 milioni.

Nella sostanza, nell’esercizio 2021, è stata decisiva la

sospensione del calcolo degli ammortamenti.

Nel conto economico sono evidenziate plusvalenze da cessione

diritti pluriennali per € 10.408.345

(€ 11,68 milioni nel

2020; € 79.65 milioni nel 2019; € 48,9 milioni nel 2018; € 30,4 milioni nel 2017;

€ 31,9 milioni nel 2016 e € 30,9 milioni nel 2015), che rappresentano il 15,5%

(51,7% nel 2020) del valore della produzione.

Negli ultimi tre

esercizi la media delle plusvalenze realizzate è stata di € 33,9 milioni di

Euro; negli ultimi 5 anni è stata

di 36,2 milioni di Euro.

La maggiore plusvalenza

realizzata ha riguardato: Eldor Shomurodov, ceduto alla Roma per € 16.728.338 con

una plusvalenza di € 10.237.624.

I ricavi da

cessione temporanea prestazioni calciatori aumentano da € 207.000 a €

1.703.455.

I

prestiti effettuati riguardano:

-

Paleari Alberto per il 2021-22 Benevento Calcio per €

65.000

-

Agudelo Kevin per il 2021-22 Spezia Calcio per € 45.455

-

Czyborra Lennart per il 2021-22 Arminia Bielefeld per €

75.000

-

Calò Giacomo per il 2020-21 Pordenone Calcio per €

18.000

-

Bani Mattia per il 2020-21 Parma Calcio 1913 per €

1.500.000

Gli altri proventi da gestione calciatori

riguardano Proventi derivanti da Premi valorizzazione e rendimento

calciatori. I Proventi derivanti da Premi valorizzazione e rendimento

calciatori sono stati pari a € 13.553.019 e sono riferiti per € 13.421.073

ai seguenti calciatori:

-

Rovella Nicolò (FC Juventus) per € 7.500.000

-

Salcedo Eddie (Fc Internazionale) per € 2.500.000

-

Perin Mattia (FC Juventus) per € 500.000

-

Kouamé Christian (ACF Fiorentina) per € 1.500.000

-

Lapadula Gianluca (Benevento Calcio) per € 500.000

-

Shomurodov Eldor (AS Roma) per € 477.952

-

Lovato Matteo (Calcio Padova) per € 375.000

-

Schafer Adras (DAC Dunajska Streda) per € 38.219

-

Calò Giacomo (Pordenone Calcio) per € 20.000

-

Pellegri Pietro (AC Milan) per € 7.404

-

Altri Varie per €2.500.

I costi da acquisizione temporanea

prestazioni calciatori ammontano a € 313.236 (€ 819.381 nel 2020) e l’importo

maggiore riguarda Czyborra Lennart (Atalanta) per € 163.636 seguito da Zajc

Miha (Fenerbahce SK) per € 90.000.

Le

minusvalenze derivanti da cessione diritti pluriennali sono state pari a € 5.243.552

(€ 6.072.223 nel 2020). L’importo maggiore riguarda la risoluzione di Chitolina

Carniel Jandrei, che ha provocato una minusvalenza di € 1.851.087, seguita dalla

Risoluzione Contrattuale di Schoene Lasse, che ha provocato una

minusvalenza di € 1.838.491 e dalla Risoluzione Contrattuale di Brlek

Petar, che ha provocato una minusvalenza di 1.428.974.

Gli

altri oneri di gestione calciatori pari ad Euro 7.998.171, includono Euro 6.461.365

per costi per la valorizzazione dei calciatori, l’importo maggiore riguarda Badelj

Milan SS Lazio per € 1.950.000.

Gli ammortamenti calciatori, a causa della scelta di

continuare nella sospensione effettuata, sono diminuiti di circa 1,2

milioni di Euro da € 5,76 milioni a € 4,54 milioni.

In di

disposizioni legislative il Genoa si è avvalso anche nel corso del 2021 della

facoltà di sospensione degli ammortamenti. Nello specifico, per i calciatori l'impatto

della sospensione degli ammortamenti nel 2021, con riferimento al piano di

ammortamento originario, si è manifestato sulle seguenti voci:

-

diritti pluriennali alle prestazioni dei calciatori prima squadra per €

35.103.620;

-

diritti pluriennali alle prestazioni dei calciatori settore giovanile per €

488.749.

In

aggiunta il valore totale della sospensione dell’ammortamenti costi vivaio è

stato pari a € 4.229.653.

I costi.

I costi del personale pari a € 77.470.890 (€ 62.540.784

nel 2020) superano il valore della produzione e rappresentano il 104% del valore della produzione.

Se considerassimo il Fatturato Netto tale percentuale

salirebbe al 158,6%.

Le entrate del Genoa non sono sufficienti per pagare il personale.

L’incidenza del costo del personale sui costi della

produzione è del 63,9%. Il costo del personale tesserato ammonta a € 72.377.680

(€ 57.000.894 nel 2020).

Al 31/12/2021, il numero dei dipendenti è di 196, di cui 56

calciatori (195 nel 2020, di cui 55 calciatori).

Per gli ammortamenti il Genoa ha optato per la sospensione

del calcolo prevista dalla normativa.

Gli ammortamenti delle immobilizzazioni immateriali totali sono

pari a € 4.541.582 (€ 4.871.010 nel 2020). Quelli riguardanti la rosa dei calciatori,

a causa della sospensione, ammontano a € 3.080.537 (€ 2.841.788 nel 2020), di

cui Euro € 637.533 (€ 1.987 nel 2020) per i calciatori del settore giovanile.

I costi per prestazioni di servizi aumentano

del 31,9%, da € 11.534.034 a € 15.211.804. Tali spese comprendono

i costi specifici tecnici pari a € 4.571.225 (€ 4.403.144 nel 2020),

riguardanti le consulenze tecnico sportive per l’acquisto di calciatori e i

costi per l’osservazione di calciatori. Le spese amministrative, pubblicitarie

e generali aumentano di € 1.637.906, da € 4.009.342 a € 5.647.248.

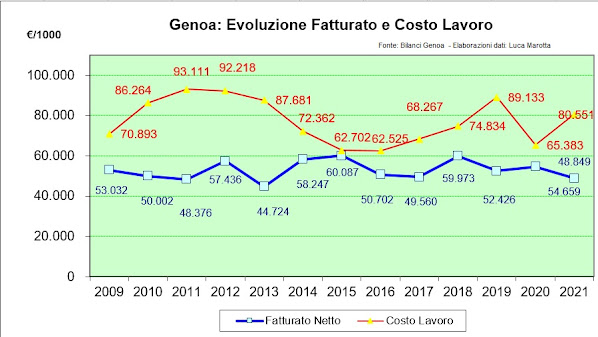

Dal grafico seguente, emerge come il costo del lavoro del

Genoa, dato dalla somma del costo del personale e degli ammortamenti dei

calciatori, nel corso degli anni sia stato ampiamente superiore al fatturato

netto, tuttavia nel 2015 sembrava confermarsi una tendenza verso il

riallineamento del costo del lavoro col fatturato netto. Tale tendenza è venuta

meno dal 2017, anche a causa della riduzione del fatturato netto.

La gestione finanziaria, è negativa per € 7,16 milioni (- € 4,12

milioni nel 2020) a causa degli interessi passivi verso banche per € 2.727.824 (€

2.878.544 nel 2020) e altri interessi passivi per € 4.446.549 (€ 1.374.542 nel 2020).

Il risultato prima delle imposte è negativo per € 53.835.025;

nel 2020 era negativo per € 32.122.069; nel 2019 era positivo per € 20.093.975,

nel 2018 era negativo per € 385.446.

Le imposte sul reddito risultano negative determinano

componenti positivi per € (11.104.929); nel 2020 l’effetto negativo era

di € 1.312.766.

Le imposte sul reddito riguardano:

l’IRAP corrente che è pari a € 2.229.657 (€ 349.247 nel 2020)

e l’ IRAP differita con un effetto positivo per € 1.665.402 (negativo per €

963.519 nel 2020). Nel 2020, i proventi da consolidato fiscale ammontano ad €

7.349.904 (€ zero nel 2020).

Le imposte determinano un risultato netto negativo per € 42.730.096

(€ 33.434.838 nel 2020).

Il Pareggio di

bilancio del Financial Fair Play dell’UEFA.

Ai fini del Fair Play Finanziario, il bilancio 2021 dovrà essere valutato insieme al bilancio 2020,

a causa della Pandemia Covid-19.

Nel calcolo dovrà essere considerato l'impatto finanziario negativo del COVID-19, definito come la

perdita di ricavi dovuta alla differenza tra i ricavi medi rilevati negli

esercizi 2020 e 2021 e i corrispondenti ricavi medi attesi previsti per gli

stessi periodi, che come minimo dovranno essere uguali a quelli del periodo di

monitoraggio chiuso nel 2019, anche considerando eventuali aumenti contrattuali.

Il risultato prima delle imposte, aggregato relativo agli

esercizi 2018, 2019, 2020 e 2021, è negativo per € 66,24 milioni.

Occorre dire che tale risultato è anche comprensivo dello

storno dei costi per il Vivaio, il cui dato aggregato è di circa 11,88 milioni

di Euro, mentre il dato aggregato degli ammortamenti non rilevanti è

trascurabile.

Conclusioni.

Per il bilancio 2021 sul tema continuità aziendale è apparsa

la frase “significativa sulla continuità

aziendale”.

Sicuramente la

retrocessione in Serie B complica la questione, inoltre occorrerà un

robusto sostegno finanziario del nuovo azionista di maggioranza.

Nessun commento:

Posta un commento